Обогнать инфляцию: сколько заработали НПФ для будущих пенсионеров за последние 8 лет?

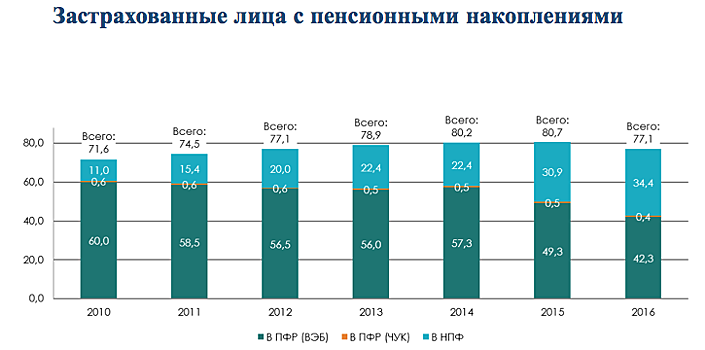

Консалтинговая компания «Пенсионные и Актуарные Консультации» совместно с ассоциацией «Альянс пенсионных фондов» подготовила рэнкинг негосударственных пенсионных фондов по накопленной доходности за последние восемь лет — с 2009 по 2016 гг. Речь идет именно о «чистой» доходности, то есть начисленной на счета будущих пенсионеров. По закону НПФы не обязаны раскрывать это значение, поэтому большинство публикуют только общую доходность портфеля, не исключая из него расходы на комиссии и вознаграждения управляющих. Чистую доходность 38 фондов автор исследования, руководитель аналитической службы АНПФ Евгений Биезбардис сравнил с инвестиционным доходом двух портфелей Внешэкономбанка, который управляет пенсионными накоплениями «молчунов», и накопленной за эти годы инфляцией. Рассматриваемые НПФ на конец 2016 года объединяли 87,53% пенсионных накоплений (по рыночной стоимости) и 86,41% клиентов всех негосударственных пенсионных фондов. Шесть из этих фондов к настоящему моменту прекратили деятельность по обязательному пенсионному страхованию, в том числе три — из-за слиянием с «Газфондом». Согласно рэнкингу, 17 фондов обогнали накопленную инфляцию, которая составила 88,79%. Государственная управляющая компания обогнать инфляцию не смогла: доходность по портфелю госбумаг за восемь лет составила 52,06%; по расширенному, в который также входят ипотечные ценные бумаги, облигации международных финансовых организаций и депозиты, — 80,29%. млн человек Источник: ПиАК и АНПФ Лучший результат показал Оборонно-промышленный фонд (ОПФ) — 142%. Согласно данным Банка России, на конец 2016 году в фонде было 5,3 млрд рублей пенсионных накоплений, из которых более 60% было вложено в корпоративные облигации. На втором месте НПФ «Сургутнефтегаз» с доходностью 135,4%. «Инвестиционная декларация включает ограниченный перечень крупнейших компаний и банков из разных секторов экономики, а также ОФЗ», — ответили представители НПФ по электронной почте. Согласно данным ЦБ, на конец 2016 года в НПФ «Сургутнефтегаз» было 8,1 млрд рублей накоплений, из них 5,6 млрд рублей было вложено в корпоративные облигации, еще 1,7 млрд рублей — в гособлигации. «Дополнительный доход генерирует своевременное удлинение или наоборот сокращение дюрации. Главным фактором инвестирования является анализ макроэкономических и политических рисков», — говорится в комментарии НПФ. Третьим в списке стоит фонд «УГМК-Перспектива», его накопленная доходность равна 131,5%. Из 7,3 млрд рублей пенсионных накоплений на конец 2016 года 56% фонд вложил в корпоративные облигации, более 20% — было на депозитах, следует из данных ЦБ. Фонд регулярно пересматривает общую стратегию инвестирования пенсионных накоплений в соответствии с рыночными условиями, говорится в официальном ответе НПФ «Сургутнефтегаз». «В условиях значительной неопределенности макроэкономических условий инвестирования (особенно 2008 год и 2014 год) процесс управления активами в фонде предполагал умеренно консервативный и сбалансированный по рискам подход. Фонд практически не размещал активы в акции предприятий, за исключением 2009 года, для обеспечения дополнительной доходности проводились только краткосрочные операции. Сбалансированный по рискам подход в процессе управления активами предполагал, что большую часть инвестиционного портфеля составляли депозиты и облигации со сроками до погашения (оферты) 1,5-3 года», — ответил представитель фонда на электронной почте на запрос Forbes. Рэнкинг НПФ по накопленной доходности с 2009 по 2016 гг. Источник: ПиАК и АНПФ Консервативной стратегии инвестирования (вложения преимущественно в облигации и банковские депозиты) придерживается большинство фондов. Две трети совокупного инвестпортфеля пенсионных инвесторов составляют облигации — это 2,7 трлн рублей, или 17,1% всего объема внутреннего российского облигационного рынка, говорится в исследовании. В корпоративные облигации вложено 1,8 трлн рублей, или 44,1% всех пенсионных накоплений. На депозитах по-прежнему лежит 477 млрд рублей или 11,5% пенсионных накоплений, на счетах — еще 330 млрд рублей. Пенсионные инвестиции на рынок акций остаются небольшими, хотя и показали в прошлом году наибольший прирост в относительном выражении (с 5,9% до 9%) и на 70% в денежном — с 225 до 374 млрд рублей. Источник: ПиАК и АНПФ Неоправданный риск «Стратегия инвестирования НПФ всегда строится на принципах сохранности и доходности, поэтому чаще стратегия размещения средств предполагает невысокую долю рисковых инструментов в портфеле, в частности, вложения в долгосрочные инвестиции с защитой от инфляции», — говорит заместитель директора методического департамента НРА Елена Фивейская. Пенсионные фонды в целом стремятся заработать для своих будущих пенсионеров максимально возможную доходность, но при условии минимизации риска потери вложенных средств, что определяет достаточно консервативный подход фондов к инвестированию средств, согласен управляющий директор по страховым и инвестиционным рейтингам «Эксперт РА» Алексей Янин. «Однако в условиях нынешнего состояния российской финансовой системы некоторые фонды не вполне придерживаются теоретически правильных принципов инвестирования средств и размещают часть средств в аффилированные активы или инвестируют «друг в друга», по сути обмениваясь активами», — отмечает Янин. Такой подход позволяет собственникам НПФ «использовать часть пенсионных средств для финансирования тех или иных проектов, например, девелоперских, близких к акционерам фондов». «И это не обязательно плохо с точки зрения доходности, но в любом случае повышает риски концентрации на одной группе связанных между собой объектов», — указывает эксперт. С другой стороны, есть и немало фондов, которые придерживаются чисто рыночных принципов инвестирования пенсионных средств и показывают хорошую доходность, добавляет он. На инвестиционную политику фондов влияет и то, что Банк России ужесточает требования к риск-политике пенсионных управляющих. К примеру, сейчас фонды вынуждены снижать долю вложений в банковские активы. А реформа в сфере рейтинговых агентств привела к сокращению количества эмитентов и ценных бумаг, доступных для инвестирования пенсионных накоплений, добавляет Евгений Биезбардис. «Слабый аппетит негосударственных пенсионных фондов к рыночным рискам отчасти объясняется тем, что «экономика» фондов построена на вознаграждении от полученного дохода и стремлении обезопасить себя от потенциальных убытков и гарантировать положительный уровень доходности, так как существование фондов во многом зависит от единственной формы заработка — части дохода от инвестирования пенсионных накоплений (до 15% после уплаты вознаграждения УК и специализированного депозитария)», — говорится в исследовании. Эта модель фактически изжила себя, пишет Евгений Биезбардис: «После кризисов 2008 и 2014 гг. она стала препятствием для НПФ к инвестированию, не обеспечивающему ежегодный доход, и начала наносить ущерб интересам застрахованных лиц». Размеры фонда и принадлежность к частным или квазигосударственным собственникам, как показывает статистика, не являются определяющими факторами для оценки перспектив доходности, добавляет Биезбардис. Согласно данным его исследования, в квазигосударственных фондах (НПФ Сбербанка, ВТБ Пенсионный фонд, Ханты-Мансийский НПФ и др.) на конец первого квартала 2017 года было 27,1% (642,1 млрд рублей) всех пенсионных накоплений в частной системе, еще 22,2% (526,6 млрд рублей) — в группе банка «ФК Открытие», который в данный момент проходит процедуру повышения финансовой устойчивости с помощью Банка России; 18,5% (437,7 млрд рублей) — в группе «Газфонда»; 12,8% (303,7 млрд рублей) — в группе «Будущее», 12,1% (286,6 млрд рублей) — в группе «Сафмар»; 7,2% или 170,9 млрд рублей приходится на остальные НПФ. Кроме доходности При выборе фонда клиенты в первую очередь смотрят на доходность, но при этом не стоит забывать, что НПФ не гарантирует, что такой уровень дохода сохранится в дальнейшем, говорит Фивейская. Важную роль играет надежность НПФ. «Прежде всего, стоит посмотреть на рейтинг надежности НПФ, присвоенный аккредитованным кредитным рейтинговым агентством. Чем он выше, тем фонд надежнее. Если у фонда вообще нет рейтинга, это повод задуматься, - говорит Янин. — Самостоятельно оценить надежность НПФ непросто даже специалисту по финансовому анализу, так как фонды не раскрывают публично детальную структуру своих активов, а позиции НПФ в рэнкингах по их размеру далеко не всегда коррелируют с уровнем их надежности». Кроме того, стоит обратить внимание на рыночные позиции фонда, историю его работы и статус учредителей, добавляет Фивейская. А также уровень транспаретности и сервиса, считает Биезбардис.