Бумаги не краснеют

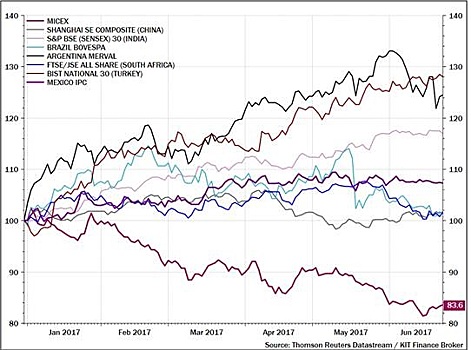

С начала года индекс ММВБ упал на 16%, еще больше подешевели «голубые фишки». А вот индекс акций второго эшелона, наоборот, прибавил 5,5%. Надеяться ли на рост рынка в целом и отдельных акций во втором полугодии и в какие бумаги стоит инвестировать на падении? Скоростной спуск Для российского рынка акций 2017 год начался хорошо: в первый торговый день (3 января) индекс ММВБ достиг отметки 2 285,43. Однако уже к марту он откатился в район 2 000 пунктов, а затем постепенно снижался до диапазона 1 860—1 900 пунктов. В лидерах падения из индекса ММВБ с начала года оказались акции АФК «Система» (минус 41,6%), «Россетей» (минус 33%), «Дикси» (минус 28%), «Мечела» (минус 27%), «Уралкалия» (минус 26,2%), «Газпрома» (минус 24,1%), «Роснефти» (минус 24%), «Северстали» (минус 23,4%), «Норильского никеля» (минус 23,3%) и «ЛУКОЙЛа» (минус 22,7%). «В начале года наши индексы продолжили восходящее движение, начатое в 2016 году, в результате чего индекс ММВБ вплотную подошел к отметке 2 300 пунктов, — отмечает аналитик ГК «Финам» Богдан Зварич. — Стимулом к росту стали как высокие цены на нефть, так и ожидание нормализации отношений между Россией и ее западными партнерами, что было связано с приходом нового американского президента Дональда Трампа. Последнее могло привести к смягчению санкций и, соответственно, открыло бы для многих иностранных инвесторов более широкие возможности для вложения в российские активы». Продуктовый виджет Однако смягчения не случилось: наоборот, Трамп и его команда продолжили ужесточать санкционный режим. Последние санкции были введены на прошлой неделе: 20 июня министерство финансов США распространило их на семь российских банков из-за их деятельности на территории Крыма. Всего в расширенный список попали 38 физических и юридических лиц. Геополитическая напряженность между Москвой и Вашингтоном периодически переходит в острую фазу — например, из-за бомбардировок американцами сирийской авиабазы. «В результате инвесторы начали фиксировать прибыль, не ожидая дальнейшего роста российский акций», — говорит Богдан Зварич. Негатива добавила и ситуация на рынке энергоносителей, где, несмотря на действие соглашения об ограничении добычи, заключенного в рамках ОПЕК+, и его продление до конца I квартала 2018 года, началось падение цен, поддерживаемое ростом добычи в США и низкими темпами снижения запасов углеводородов в Штатах. Цена на нефть Brent в этом году колеблется в диапазоне 45—53 доллара за баррель. Еще одна причина падения российского рынка акций в том, что далеко не все госкомпании в этом году позволили выплатить акционерам щедрые дивиденды, подчеркивает ведущий аналитик «КИТ Финанс Брокер» Анна Устинова. Кроме того, по ее словам, финансовые результаты многих компаний демонстрируют стагнацию. В результате всех этих факторов по итогам первого полугодия 2017 года российский рынок демонстрирует худшую динамику среди фондовых индексов развивающихся стран: Больше, чем ММВБ в целом, с начала года упал индекс «голубых фишек» (ММВБ 10) — на 18,8%. «Основной причиной опережающего снижения MICEX10INDEX с начала года стала распродажа акций сырьевых компаний во главе с «Газпромом, «Роснефтью» и «ЛУКОЙЛом», котировки которых снизились на 23,4%, 24,4% и 22,3% соответственно», — отмечает аналитик «Открытие Брокер» Тимур Нигматуллин. Ключевым фактором снижения акций на Московской бирже, по его мнению, выступил понижательный тренд по нефти в условиях одновременного укрепления национальной валюты. «Впрочем, давление на котировки акций компаний с госконтролем («Роснефть» и «Газпром») было чуть выше еще и на фоне реализации неожиданно скупой дивидендной политики», — соглашается Нигматуллин с Устиновой. А вот индекс акций второго эшелона (MICEXSC) с начала года прибавил больше 6%. Эксперты объясняют это тем, что в индексе заметно меньше сырьевых компаний, зато есть эмитенты, больше зависящие от внутреннего спроса («Лента», «Энел Россия», ТГК-1). По предварительным оценкам Минэкономразвития, рост ВВП в мае 2017 года ускорился до 3,1% (год к году). Покупки с «гэпом» Сейчас на российский рынок влияет дивидендный сезон, который подходит к финальной стадии — большинство эмитентов проводят годовые общие собрания акционеров. По мнению Анны Устиновой, дивидендные гэпы (падение цены акции на величину дивидендов сразу после отсечки) окажут дополнительное давление на рынок в ближайший месяц. «Что касается дальнейшей динамики российского рынка акций, то определяющую роль будут играть внешнеполитические условия, а также корпоративные отчетности. В связи с этим рекомендуем обратить внимание на растущие компании, готовые выплачивать дивиденды», — говорит эксперт. Например, стабильно выплачивает щедрые дивиденды «Норильский никель», однако за 2016 год реестр уже закрылся. Тем не менее Устинова рекомендует бумаги к покупке в долгосрочные портфели с расчетом на будущие дивидендные выплаты. В этом году дивидендная доходность составляет 5,38%, компания также выплачивает промежуточные дивиденды за девять месяцев. На этой неделе еще три эмитента закрывают реестры для получения дивидендов: в понедельник, 26 июня, последний день с дивидендом торговались акции «Энел Россия» (дивидендная доходность — 6,1%), в четверг, 29-го, — «Роснефть» (дивидендная доходность — 1,9%), в пятницу, 30-го, — «Юнипро» (дивидендная доходность — 3,7%). По мнению начальника управления торговых операций ИК «Фридом Финанс» Георгия Ващенко, лучше рынка сейчас выглядят бумаги некоторых представителей сырьевого сектора — помимо «Норильского никеля», он выделил «Газпром» и «Распадскую». Из индекса акций второго эшелона наибольшим потенциалом роста обладают котировки депозитарных расписок «Ленты», считают эксперты. Тимур Нигматуллин напомнил, что ретейлер ранее много инвестировал в развитие сети, и по итогам полугодовой отчетности не исключено ускорение темпов роста выручки. Помимо этого, у компании умеренно высокая долговая нагрузка. Так что «Лента» выиграет от снижения ключевой ставки ЦБ РФ из-за удешевления стоимости обслуживания кредитов. «Я не исключаю, что интерес вернется и к некоторым бумагам потребительского сегмента, в частности к акциям «Ленты». Они упали почти до минимума в рублевом выражении с момента IPO, за полгода подешевев на 40%. А в долларах котировки акций «Ленты» просели более чем на 40%», — отмечает Георгий Ващенко. Хотя ретейл сейчас, по его словам, переживает не лучшие времена, выход из акций крупных инвесторов и спровоцированное этим их падение дает хороший повод для покупок с целью 380—410 рублей на горизонте месяца. 26 июня бумаги «Ленты» на Московской бирже торговались по цене 341 рубль (минус 4% к цене закрытия 23 июня). Отчетность компании за II квартал и первое полугодие будет опубликована 20 июля. Среди акций из базы расчета MICEX10INDEX до конца года наиболее перспективными бумагами с точки зрения соотношения риска и доходности выглядят «Магнит», Московская биржа и Сбербанк, полагает Тимур Нигматуллин. Последний, по его словам, выиграет от улучшения экономической конъюнктуры в целом из-за снижения просрочки и роста спроса на кредиты. «Магнит», как ожидается, улучшит финансовые и операционные показатели в III—IV кварталах на фоне ожидаемого возобновления роста реальных располагаемых доходов населения и эффекта от ранее сделанных инвестиций в вертикальную интеграцию и обновление магазинов. Что касается Московской биржи, тенденция к сокращению процентных доходов на фоне снижения ключевой ставки ЦБ будет отчасти нивелирована ростом комиссионных доходов, считает эксперт. Кроме того, поддержку котировкам компании может оказать пересмотр дивидендной политики (выплата промежуточных дивидендов). Этот вопрос наблюдательный совет Московской биржи рассмотрит 30 июня. «Мы прогнозируем дивиденды в районе 6 рублей на акцию за 2017 год, что соответствует доходности 5,6%», — отметили аналитики «Атона», рекомендуя «держать» акции Московской биржи, целевая цена — 127 рублей. 26 июня акции Московской биржи торговались по цене 107,3 рубля. «Не исключаю, что даже на фоне возможного разворота цен на нефть перечисленные бумаги будут обгонять нефтегазовый сектор и прибавят до конца года в пределах 20—30% до вычета дивидендной доходности», — полагает Нигматуллин. Анна Устинова рекомендует включать в долгосрочные портфели также привилегированные акции «Мечела». Обеспеченное ростом цен на уголь финансовое оздоровление компании, по ее словам, позволило возобновить выплаты акционерам. Если рыночная конъюнктура позволит, прибыль «Мечела» существенно превысит прошлогодние уровни. Но, даже если компания отработает II—IV кварталы «в ноль» (то есть с нулевой чистой прибылью за следующие девять месяцев), дивиденд на акцию может превысить 20 рублей, что обеспечивает 18-процентную дивидендную доходность. «Рекомендуем покупать бумаги «Мечел ап» с целевой ценой 200 рублей», — отмечает Устинова, добавляя, что риски связаны с возможным снижением цен на уголь на рубеже III—IV кварталов 2017 года. 26 июня привилегированные акции «Мечела» торговались по цене 117 рублей. Евгения НОСКОВА, Banki.ru