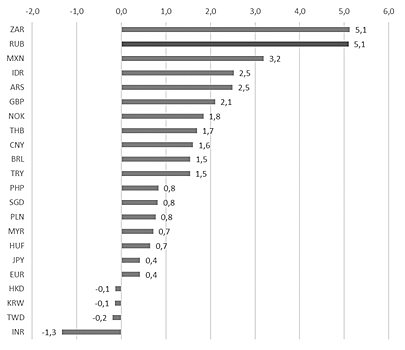

С начала года фондовые рынки развивающихся стран демонстрируют максимальный рост в долларах США, при этом наилучшую динамику показывают российские суверенные облигации. Удорожанию активов способствует благоприятный внешний фон: США и Китай ищут пути урегулирования конфликта вокруг импортных пошлин, чтобы предотвратить полномасштабную торговую войну, американский Минфин пока откладывает новые санкции против России, а мягкая риторика ФРС поддерживает спрос на рисковые активы, нивелируя негативный эффект от продолжающегося «шатдауна» в Вашингтоне. Смягчение рисков, относящихся к российском рынку, и рост ставок в рублях на фоне вероятного ускорения инфляции повысили привлекательность российский активов для иностранных инвесторов. Реальные ставки в России остаются одними из самых высоких в мире (более 4%). В этой связи облигации федерального займа (ОФЗ) пользуются спросом как у локальных игроков, так и нерезидентов, что подтверждается удачным размещением десятилетних бумаг 16 января. Отток из ОФЗ существенно замедлился в ноябре прошлого года, составив всего 9 млрд рублей против 46 млрд рублей месяцем ранее. Доля нерезидентов опустилась всего на 0,3 процентного пункта, до 24,7%. Рублевый carry trade против доллара (игра на разнице процентных ставок в России и США) с начала года принес инвесторам доходность более чем в 5%. Как следствие, длинные выпуски ОФЗ выросли в цене на 2,5%, доходность бумаг со сроком обращения от 10 лет уменьшилась на 50-60 базисных пунктов, короткие выпуски упали в цене на 0,6%, а их доходность сократилась на 30 б.п. Цены на ОФЗ в рублях в пересчете на доллары США с начала года выросли на 6%, достигнув максимального показателя среди стран с сопоставимым кредитным рейтингом и волатильностью валюты. Сейчас их доходность — одна из самых привлекательных в мире. Стоимость длинных ОФЗ остается низкой, если принять во внимание потенциал роста этих бумаг до введения «химических» санкций в августе 2018 года. В перспективе доходности ОФЗ могут снизитьcя на 60-70 б.п. и 120-130 б.п. — с учетом ценовой динамики до введения в апреле 2018 года санкций США против компаний UC Rusal и EN+. Исходя из досанкционной динамики в начале августа, потенциал роста цены для коротких и средних выпусков ОФЗ составляет около 3%, для длинных ОФЗ — порядка 5%. Главные риски Основной локальный риск для рынка ОФЗ мы видим в разгоне инфляции из-за увеличения НДС, что может привести к удешевлению гособлигаций. Если за январь рост инфляции превысит 1,5% месяц к месяцу, или 5,3% в годовом выражении, то ЦБ с высокой долей вероятности повысит ключевую ставку на заседании в феврале. Прогноз Банка России по годовой инфляции на январь составляет 5-5,5%, на первое полугодие — до 6%. Покупка инфляционных ОФЗ все еще актуальна на фоне роста потребительских цен, но эти бумаги уже выглядят перекупленными, учитывая, что доходность по ним едва превышает 3%, тогда как текущая реальная ставка сейчас составляет порядка 4,3%. В целом, инфляционные риски представляются нам завышенными. Главная внешняя угроза по-прежнему обусловлена геополитическими факторами: участники рынка ждут анонсированных Госдепом ограничительных мер против России в связи с инцидентом в Солсбери. Наш базовый сценарий предполагает введение умеренных санкций против России и исключение из санкционного списка Минфина США компании UC Rusal. Отмена санкций в отношении алюминиевого гиганта приведет к сужению кредитных спредов между бумагами российских металлургических компаний и их аналогами на развивающихся рынках. Глобальные риски второго полугодия связаны с повышением волатильности и ухудшением макроэкономических показателей (в отличие от 2018 года, когда главным фактором риска было повышение процентных ставок). Проблемы торговых войн и геополитической напряженности, по нашему мнению, будут менее актуальны, чем в 2018 году, поэтому мы отдаем предпочтение стратегии «точечного выбора». Депозиты против ОФЗ Растущий спрос на ОФЗ со стороны нерезидентов может привести к снижению их доходности, в результате чего их ставки станут менее привлекательными, чем условия по банковским депозитам. Это, впрочем, является исторической нормой. Впервые за пять лет ставка депозитов вплотную приблизилась к доходности ОФЗ. Сонастройка ставок по депозитам и кредитам сроком на один-два года практически завершена, и она соответствует движению доходности государственных облигаций за это время, рассказал 13 января «Российской газете» директор департамента денежно-кредитной политики ЦБ Алексей Заботкин. Средне- и долгосрочные ставки по депозитам уже в значительной мере отреагировали на эту динамику, а у трехлетних кредитных ставок сохраняется некоторый потенциал роста в первом полугодии из-за возможного повышения ключевой ставки в результате ускорения инфляции. Что будет с рублем Мы считаем, что у рубля есть хорошие шансы укрепиться до отметки 65,5 рублей за доллар до конца первого квартала. Последние 10 лет первый квартал традиционно был благоприятным для российской валюты в связи с сильным счетом текущих операций и незначительным объемом внешних выплат. Покупки валюты ЦБ для Минфина в рамках бюджетного правила будут иметь ограниченный эффект для динамики рубля в январе-марте. Поддержку курсу окажет сокращение внешних выплат крупнейших компаний на 42% в годовом выражении, по данным Банка России. Так что в первые три месяца года можно будет покупать иностранную валюту в портфель по более выгодному курсу.