Как банки могут выгодно активизировать работу с малым бизнесом

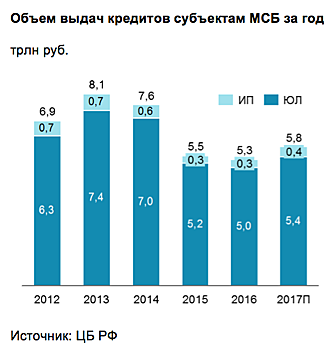

Текст написан в соавторстве с Дмитрием Рудаковым, менеджером Oliver Wyman Текущая ситуация на рынке В последние годы из-за ограниченного роста экономики, падения реальных доходов населения и сложностей с привлечением финансирования активного развития сегмента малого и среднего бизнеса (МСБ) в России не наблюдается. При этом в целом продвижение в сегмент является для крупных банков одной из немногих опций по увеличению доходов: • потенциал дальнейшего роста бизнеса с крупными клиентами ограничен (отсутствие новых имен, рост конкуренции за существующих, снижение маржинальности бизнеса); • в сегменте МСБ по прежнему существуют перспективы для увеличения непроцентных доходов: привлечение остатков на расчетные счета (около 1,6 трлн руб.), получение комиссий за расчетно-кассовое обслуживание (более 100 000 компаний), развитие других (в том числе небанковских) продуктов, например, аутсоринга функций поддержки, консультирования. Но многие банки опасаются высоких рисков: по нашей оценке, вероятность дефолта для кредитующихся компаний в среднем равна 6% для малого бизнеса и 4,5% – для среднего. В итоге лишь около 6% заемщиков МСБ создают стоимость для банков на основании только кредитных доходов. Поэтому, несмотря на усилия правительства по увеличению кредитования МСБ и большему фокусу крупных банков на сегменте, объемы выдачи кредитов до сих пор значительно уступают докризисным уровням (даже без учета инфляции):