Оборонный бюджет. Как инвестору заработать на гонке вооружений

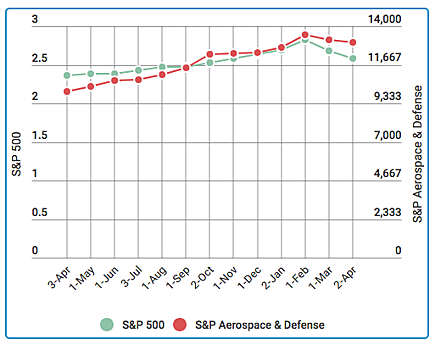

В мире протекают десятки вооруженных конфликтов, а число стран, вовлеченных в них, на сегодняшний день достигло 67, свидетельствуют данные специализированного портала Wars in the world. Геополитическое напряжение нарастает как с мире в целом, так и между отдельными странами и Россией, что приводит к новой гонке вооружений. Мировые расходы на оборонную отрасль в 2018 году достигнут максимума со времен окончания холодной войны, прогнозировала в конце прошлого года британская аналитическая компания IHS Markit в ежегодном обзоре Jane’s Defence Budget. Согласно обзору, совокупные затраты на «оборонку» будут расти пятый год подряд, достигнув $1,67 трлн в 2018 году и обогнав предыдущий рекорд 2010 года в размере $1,63 трлн. Увеличение расходов на оборонную отрасль в этом году будет обусловлено прежде всего затратами США, уточняется в докладе. Вашингтон был лидером по военным расходам в 2017 и в 2016 годах — он потратил на эти цели $636,2 млрд и $642,9 млрд соответственно. Второе место досталось Китаю, который направил на вооружение $192,5 млрд в 2017 году и $182,9 млрд в 2016 году, а третье — Индии, чьи военные расходы за два прошлых года составили $52 млрд. Россия в 2017 году заняла лишь четвертое место с показателем $52,3 млрд. В 2019 году президент США Дональд Трамп предлагает направить на оборонные цели $716 млрд. В бюджете США на 2018 год предусмотрено сокращение расходов по всем статьям, кроме «оборонки». Финансирование армии и ВПК увеличится на $54 млрд, что на 9% больше, чем в 2017 году. Американские власти также намерены также активно привлекать в свой оборонный сектор и зарубежные инвестиции — в начале 2018 года агентству Reuters стало известно о разработке администрацией президента США специального плана «покупай американское», который призван подстегнуть финансирование экономики страны из-за рубежа. Дальнейшее увеличение расходов на «оборонку» в мире из-за роста геополитической напряженности прогнозировало в своем обзоре и агентство Moody’s в декабре 2017 года. Чувствительный вопрос Часть российских финансистов, опрошенных Forbes, отказалась комментировать возможность частных инвестиций в оборонную отрасль других стран, а в особенности, США, сославшись на то, что эта тема «сенситивная». Как пояснил представитель крупного банка, такие инвестиционные продукты трудно рекламировать, поэтому среди УК и брокеров их особо никто не предлагает. Однако для патриотов возможность инвестировать в национальный военно-промышленный комплекс ограничена тем, что в России нет ни одной публичной компании в оборонном секторе, говорит старший портфельный управляющий УК «КапиталЪ» Вадим Бит-Аврагим. «Уралвагонзавод» и «Алмаз-Антей» полностью принадлежат государству. Есть компании, которые поставляют сырье, или, например, «Объединенная машиностроительная корпорация», но это будет косвенная инвестиция», — подчеркивает эксперт. Тем временем главный фондовый индекс оборонной отрасли США — S&P 500 Aerospace & Defense Industry, который основан на котировках 36 публичных компаний — с явным отрывом обгоняет индикатор широкого рынка S&P 500. За последние 12 месяцев (с 3 апреля 2017-го по 3 апреля 2018 года) он вырос на 30,5%, в то время как S&P 500 прибавил за тот же период всего 10%. В конце января этого года американский рынок начал падение, что также затронуло и котировки бумаг оборонной отрасли, отмечает руководитель аналитического центра Санкт-Петербургской биржи Павел Пахомов. По его словам, снижение котировок может продолжиться, однако после него вероятна восходящая коррекция, ради которой и стоит покупать акции американских компаний. Руководитель аналитического департамента УК БКС Никита Емельянов, впрочем, убежден, что ожидания по росту прибыли компаний уже заложены в цену акций в американском секторе ВПК, поэтому инвестору не стоит надеяться на доходность выше, чем у S&P 500. Управляющий директор Альфа Private Banking Антон Рахманов и вовсе считает, что расходы, предусмотренные в бюджете США на «оборонку», будут направлены в первую очередь на развитие технологий и высокотехнологичных секторов экономики. А подобными вещами занимаются такие гиганты рынка, как Google, Facebook, Amazon.com, поясняет он. Если же говорить о рисках традиционных компаний ВПК, то они связаны в первую очередь с макроэкономическим циклом — если рост экономики будет замедляться, то замедлится и рост стоимости акций оборонных предприятий, отмечает Бит-Аврагим. Однако сейчас предпосылок для снижения темпов роста экономики США нет, добавляет он. Американские «ястребы» Частному инвестору лучше всего сосредоточиться на вложениях в оборонные компании, у которых практически нет гражданского бизнеса или он очень мал, считает Павел Пахомов. Для этих целей, по его словам, не подходят такие компании, как Boeing, большая часть бизнеса которой приходится на гражданские самолеты. «Стоит обратить внимание на Lockheed Martin, которая выпускает самолеты—истребители F-35, а также аналогичных производителей боевой авиатехники United Technologies и General Dynamics. На долю этих компаний приходится максимальная часть американского бюджета», — говорит Пахомов. Акции Lockheed Martin за год выросли на 25% до $335 за бумагу, United Technologies — на 10% до $123, General Dynamics — на 16,5% до $219. Lockheed Martin специализируется на авиастроении, производстве авиатехнике и оружия. United Technologies — это компания, которая занимается производством авиционных двигателей, вертолетов и аэрокосмических систем. Впрочем, она стремится диверсифицировать свой бизнес — часть его направлена в гражданскую сферу: строительство эскалаторов, производство кондиционеров и систем пожарной безопасноти. General Dynamics не менее известная компания, ее основной бизнес — это авиация, производство боевых машин и, частично, кораблестроения. Кроме того, компания активно развивает направление по разработке информационных систем, управляющих военными объктами. На задворках Европы В Европе также есть публичные компании оборонного комплекса, которые показывают разную динамику в зависимости от страны. Так, акции британская BAE Systems за последние 12 месяцев подешевели на 9,3% до £576. Акции итальянского машиностроительного холдинга Finmeccanica, который в том числе выполняет заказы в сфере обороны, за год потеряли в цене 31% до €9,21. Куда успешнее немецкий концерн по производству военной техники и оружия Rheinmetall — его акции выросли на 47% до €115. Commerzbank рекомендует инвесторам покупать бумаги этой компании — по его прогнозу, потенциальный рост котировок Rheinmetall может составить 17,04%. Аналогичного мнения придерживаются и аналитики из инвестбанка UBS, которые считают, что стоимость акций немецкого концерна вырастет до €130. Международная группа Thales (штаб-квартира во Франции), которая производит информационные системы для военного, авиакосмического и морского применения, также показала обнадеживающую динамику. Рост ее акций за последние 12 месяцев составил 10,2% до €99,6. По словам заместителя генерального директора ИК «Церих Кэпитал Менеджмент» Андрея Верникова, в целом европейские рынки сейчас «штормит» из-за Brexit и отсутствия четкого плана по нормализации денежной политики со стороны ЕЦБ, чего не скажешь про ФРС США. На этом фоне акции европейских эмитентов выглядят менее привлекательным вариантом для покупки, чем бумаги американских оборонных компаний. Читайте также Чужая война. Как зарабатывают частные военные компании Моя оборона. Как новое оружие Путина делает бесполезными военные затраты США