Выживший. Кто помог Роману Авдееву сохранить Московский кредитный банк в кризис

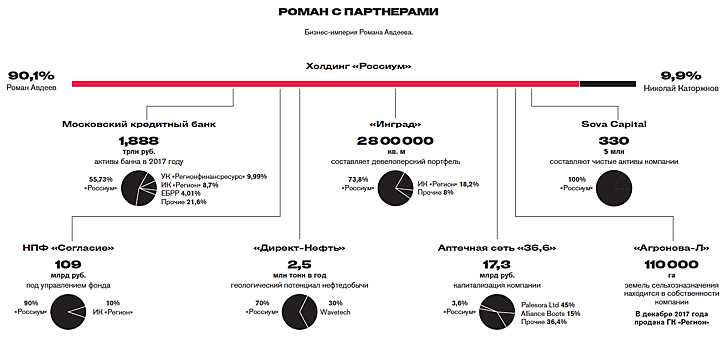

Кроссовки приятно пружинили на дорожках парка «Сокольники», стояло ясное августовское утро. Тренировку нарушил звонок телефона. Банкир Роман Авдеев прервал пробежку и взял трубку. «Ты это видел?» — спросил его знакомый. Речь шла о письме менеджера по продажам «Альфа-Капитала» Сергея Гаврилова, выдержки из которого опубликовали «Ведомости». В письме Гаврилов предупреждал клиентов о проблемах в нескольких крупных банках, призывал не дожидаться их санации и перевести активы в более надежные банки. В списке были «Открытие», Бинбанк, Промсвязьбанк и Московский кредитный банк Авдеева. Вскоре банкир разговаривал с совладельцем «Альфа-Групп» Петром Авеном — он позвонил, чтобы лично извиниться за произошедшее. А затем пророчества Гаврилова начали сбываться: его письмо было опубликовано в середине августа 2017 года, через две недели ЦБ отправил на санацию «Открытие», за ним последовали Бинбанк и Промсвязьбанк. МКБ единственным из «московского банковского кольца» (так стали называть банки из письма Гаврилова) остался на плаву. Как Авдееву удалось сохранить банк и почему финансист, предпочитавший вести бизнес в одиночку, продал доли в основных активах? Братство кольца Разрушенный город, кричащие от горя люди, извлеченные из-под обломков зданий тела — таким увидели армянский Спитак после землетрясения в декабре 1988 года студенты-волонтеры из Московского энергетического института. Среди них был первокурсник Роман Авдеев. Две недели он с товарищами жил в палатках: днем помогал разгребать завалы, ночью питался тушенкой и согревался спиртом. Перед отъездом добровольцам грозили отчислением, но по возвращении поставили все зачеты автоматом. Доучиться в МЭИ Авдееву так и не удалось — его отчислили, когда он, увлекшись коммерцией, забросил занятия. Авдеев начинал с торговли декодерами на рынках, при высокой марже первоначальное накопление капитала шло стремительно. В 1994 году Авдееву подвернулся Московский кредитный банк (МКБ), и он купил его за 2 млрд неденоминированных рублей (около $500 000). Вскоре банк превратился в одного из крупнейших игроков на рынке инкассаторских услуг в Москве и Подмосковье. К началу 2000-х инкассация приносила МКБ более 30% комиссионных доходов, и клиентура была соответствующая: Авдеев сделал ставку на работу с крупными торговыми сетями и мелкими частными предпринимателями, которым выдавал короткие кредиты под залог выручки. Все изменилось в кризис 2008 года. Авдеев продал принадлежавшие ему земельные участки в Подмосковье, внес в капитал МКБ 6 млрд рублей, увеличив его вдвое, и начал щедро кредитовать крупные компании, лимиты на которые сокращали другие банки. Среди клиентов МКБ появились «Мечел», ОГК-6, «Мираторг», «Северсталь». В 2009–2010 годах банку удалось увеличить активы почти в три раза, до 165,5 млрд рублей. Через инвестхолдинг «Россиум» Авдеев развивал и другие проекты, например девелопмент. МКБ начал кредитовать застройщиков жилья и продавать квартиры через риелторское агентство «Домус-финанс». Затем Авдеев основал компанию «Инград», она начала скупать земельные участки и к 2015 году стала одним из крупнейших застройщиков Подмосковья c портфелем проектов более чем на 1,8 млн кв. м. Успешными оказались инвестиции в НПФ «Согласие», контроль над которым Авдеев приобрел в 2013 году. Тогда активы фонда не превышали 5 млрд рублей. В 2014–2015 годах «Согласию» удалось привлечь почти 500 000 новых клиентов, к концу 2015 года под его управлением было 22 млрд рублей пенсионных накоплений. Крупнейшая частная пенсионная группа на тот момент была сформирована вокруг банка «Открытие», его «НПФ Электроэнергетики» и «Лукойл-Гарант» управляли 287 млрд рублей (14,3% всего рынка). Внушительную коллекцию НПФ, позже объединенную в ФГ «Будущее», собрал и Борис Минц, один из партнеров Вадима Беляева, основного акционера «Открытия», а также группа «Сафмар» Михаила Гуцериева. НПФ покупались в том числе для того, чтобы финансировать проекты их владельцев. ЦБ пытался умерить их аппетиты, в частности установил ограничения по доле аффилированных компаний и отдельных инструментов в портфелях фондов. Именно эти ограничения положили начало пресловутому «московскому банковскому кольцу». «Группа энтузиастов придумала изящную и формально легальную схему, в ней участвовали фонды, банки и эмитенты ценных бумаг, которые можно было бы включить в высшие котировальные списки. Принцип был прост: ваш фонд дает деньги для наших проектов, наш — для ваших», — рассказывает один из финансистов. Участвовали ли структуры Авдеева в этих схемах? Сам Авдеев любые рассуждения о «банковском кольце» называет конспирологией. Но в 2015 году O1 Group (объединяет пенсионный и девелоперский бизнесы Бориса Минца) была должна МКБ 24 млрд рублей, а ее пенсионные фонды держали на счетах и депозитах в банке Авдеева 34 млрд рублей. Летом того же года Авдеев обсуждал с фондами Минца и «Сафмара» возможность участия в IPO МКБ. Сделка не состоялась — якобы по рекомендации ЦБ, которому не понравилось, что эти же пенсионные группы приняли участие в докапитализации Промсвязьбанка, выкупив по 10% за 6,9 млрд рублей каждая. Уже после размещения, в ходе которого МКБ привлек 13,2 млрд рублей, фонды Минца, Гуцериева, а также НПФ РГС приобрели примерно по 3,5% МКБ на вторичном рынке. Но одним из крупнейших инвесторов на IPO стала группа «Регион», обслуживающая «Роснефть». На конец 2015 года она владела 9,5% МКБ. Богатый «Регион» «Больше моей ноги ни на стадионе, ни в вашей ложе не будет!» — не мог сдержаться миллиардер Александр Мамут. Летом 2003 года он приехал к владельцу «Лужников» Владимиру Алешину, чтобы купить у него футбольный клуб «Торпедо», но сделка сорвалась, хотя Мамут предлагал за команду $30 млн, а вместе с ним покупку готовы были профинансировать миллиардеры Роман Абрамович и Сулейман Керимов. Партнеры хотели превратить «Торпедо» в клуб европейского уровня. Неудача нанесла чувствительный удар по самолюбию Мамута. Он был страстным болельщиком «Торпедо» и не мог равнодушно смотреть на абсурдную ситуацию: в Москве играли одновременно два клуба с таким названием. Исторически владельцем «Торпедо» был завод им. Лихачева (ЗИЛ), ему принадлежал и домашний для команды стадион им. Эдуарда Стрельцова. В 1997 году ЗИЛ не смог содержать «Торпедо» и продал его Алешину. Фанаты не простили клубу переезда в «Лужники» и убедили руководство ЗИЛа создать команду-клон «Торпедо-ЗИЛ». Мамут пытался купить и ее, но снова потерпел неудачу: «Торпедо-ЗИЛ» досталась совладельцу «Норильского никеля» Михаилу Прохорову, в ходе раздела активов с Владимиром Потаниным отошла «Норникелю», и в 2010 году команду распустили. Стадион им. Эдуарда Стрельцова вместе с девелоперской компанией ОПИН достался Прохорову. В 2016 году Роман Авдеев выкупил ОПИН. Он приехал на стадион и, по его словам, настолько проникся аурой места, что решил купить «Торпедо» (на тот момент клуб опять принадлежал ЗИЛу) и вернуть команду на родной стадион. Хотя сам Авдеев далек от футбола. В детстве он болел за ЦСКА — и то в пику отцу, фанату «Спартака». «Сейчас волею судеб я стал фанатом «Торпедо». По итогам следующего сезона мы должны выйти в Национальную лигу», — говорит банкир. Но у него есть планы, связанные с доставшимся от Прохорова проектом застройки территории вокруг стадиона им. Стрельцова жильем площадью 266 000 кв. м. Руководитель консалтинговой компании «ТОП Идея» Олег Ступеньков считает, что это один из самых перспективных проектов в портфеле «Инграда» (его Авдеев объединил с ОПИН). Партнер «Россиума» в «Инграде» — группа «Регион», летом 2017 года она выкупила 18,2% компании за 7,5 млрд рублей. Авдеев рассказывает, что «Регион» стал клиентом МКБ еще в 2006 году. Впоследствии «Регион» при содействии «Роснефти» пережил стремительное превращение из игрока второго эшелона в одного из крупнейших управляющих активами в России. В 2011 году контролирующими собственниками «Региона» стали его топ-менеджеры во главе с президентом Сергеем Судариковым. Вместе с ними акционером «Региона» стал Сергей Король, руководивший компанией «РН-Траст», которая управляла средствами «Нефтегаранта» — пенсионного фонда «Роснефти». Король также был хорошим знакомым Петра Лазарева, с начала 2000-х курировавшего финансовый блок «Роснефти». В начале 2000-х Лазарева через цепочку компаний был одним из бенефициаров «РН-траст», впоследствии основным владельцем этой компании стал Король. Выкупив долю в «Регионе», он внес в его капитал «РН-траст». Кроме того, «Роснефть» продала группе «Регион» компанию «Портфельные инвестиции» с активами на 18 млрд рублей. В 2011 году активы «Региона» выросли в четыре раза, до 105 млрд рублей. Сегодня «Регион» — пятая группа в России по размеру активов под управлением (336,3 млрд рублей). «Нефтегарант» (разделен на две структуры: одна управляет 7,3 млрд рублей пенсионных накоплений, вторая — 56,5 млрд рублей корпоративных пенсий) продолжает оставаться одним из ее клиентов наряду с НПФ «Сургутнефтегаза», «Транснефти» и Сбербанка. Управлением деньгами будущих пенсионеров «Роснефти» отношения «Региона» с нефтяной компанией не ограничиваются: они выступают совладельцами в ряде проектов, например, компании «Сибинтек», IT-подрядчике «Роснефти». Помимо «Региона» акции МКБ на IPO выкупила еще одна управляющая компания «Регионфинансресурс», принадлежащая бывшей сотруднице «Региона» Наталье Богдановой, она стала владельцем 8,7% банка. Через несколько месяцев после IPO финансирование МКБ предоставила и «Роснефть», разместив в банке несколько краткосрочных депозитов на 300 млрд рублей, а затем выдав субординированный заем на $300 млн до 2021 года. Знакомый Авдеева говорит, что клиентские отношения с «Роснефтью» у банка начались еще раньше — в 2013 году структуры нефтяной компании разместили в МКБ более $500 млн. В отчетности банка за 2013 год действительно отражен значительный (с 1,2 млрд до 23,5 млрд рублей) рост остатков по счетам и депозитам клиентов из химической и нефтяной отраслей. По словам источника Forbes, в кризис 2014 года у банка появились проблемы с возвратом этих денег, но «Роснефть» продолжила его финансировать. Зачем нефтяной компании понадобился банк Авдеева? Банки для «Роснефти» «Найден главный валютный спекулянт России», — сообщил политик Борис Немцов в своем фейсбуке 13 декабря 2014 года — в самый разгар валютной паники, когда курс доллара впервые в истории достиг 60 рублей. Оппозиционер уверял, что «Роснефть» взяла в ЦБ кредит на 625 млрд рублей под залог своих облигаций, а затем начала скупать валюту и обрушила рубль. В конце 2014 года «Роснефть» оказалась в сложном положении. Долг компании, на 90% номинированный в валюте, превышал 2,5 трлн рублей, приближался срок очередной выплаты по кредиту на покупку ТНК-BP, но американские санкции отрезали компанию от зарубежного финансирования. Не мог помочь «Роснефти» и ее дочерний Всероссийский банк развития регионов (ВБРР), который тоже был под санкциями. 11 декабря компания разместила облигации на 625 млрд рублей, а через неделю выплатила иностранным кредиторам $7 млрд. Но Немцов ошибался, валюту «Роснефти» предоставил банк «Открытие», получив ее в ЦБ под залог облигаций «Роснефти». Позже в интервью Financial Times глава ВТБ Андрей Костин признавал, что группа «Открытие» была выбрана для этой сделки, поскольку не попала под санкции. Благодаря сделкам с «Роснефтью» «Открытие» увеличило активы почти в два раза, до 2,7 трлн рублей, став крупнейшим частным банком России. Триумф длился до июля 2017 года, когда рейтинговое агентство АКРА присвоило банку неожиданно низкий рейтинг BBB-, который не позволял размещать в нем средства бюджетных организаций и пенсионные накопления. За месяц из «Открытия» утек 621 млрд рублей, в августе банк отправился на санацию. Банк Авдеева тем временем тоже наращивал активы. По оценкам младшего вице-президента Moody’s Петра Паклина, сумма сделок обратного репо (покупка ценных бумаг с обязательством обратной продажи) составляет более 40% активов МКБ (всего 1,88 трлн рублей по МСФО) и по размеру сопоставима с кредитным портфелем. Паклин объясняет рост обратного репо у МКБ тем, что банк кредитует несколько инвестиционных компаний под залог облигаций. Авдеев не раскрывает экономическую сущность этих сделок. Источники Forbes, знакомые с бизнесом МКБ, утверждают, что речь идет о сделках по финансированию «Роснефти». Два собеседника Forbes на финансовом рынке говорят, что сразу после присоединения Крыма и введения санкций «Роснефть» начала искать банк, через который можно было бы привлекать валютное финансирование. Сначала эту функцию выполнял банк «Открытие», но рассматривались и другие варианты. Главное условие состояло в том, чтобы банк не был аффилирован с нефтяной компанией, иначе он мог попасть под санкции. Весной 2017 года «Регион», представлявший интересы «Роснефти», рассматривал возможность покупки у ВЭБа Связь-банка и «Глобэкса» (в «Регионе» сообщали, что это не так), но эту сделку якобы не согласовали в администрации президента. В итоге выбор пал на МКБ. С начала 2015 года «Роснефть» разместила два десятка облигационных выпусков на 2,2 трлн рублей — часть из них, утверждают источники Forbes, осела на балансе МКБ, и активы банка за 2015 год удвоились до 1,2 трлн рублей. В октябре 2017 года «Роснефть» закрепила сотрудничество с МКБ: ее структуры «РН-Няганьнефтегаз» и «Самотлорнефтегаз» разместили в банке субординированные депозиты на 22 млрд рублей на 49 лет. Тогда же Авдеев провел SPO банка на 14,4 млрд рублей. После него у «Россиума» сохранилось 56,7% МКБ, а доли группы «Регион» и «Регионфинансресурса» составили 8,7% и 10% соответственно. Полет «Совы» В 2008 году Авдеев начал развивать в Вельске, расположенном в двух километрах южнее колонии, где сидел один из акционеров ЮКОСа Платон Лебедев, группу «Север лес», объединяющую несколько деревообрабатывающих предприятий. Заместителем гендиректора группы Авдеев назначил своего сына Антона. Работать Авдееву-младшему пришлось в тяжелых условиях. «800 км до Москвы, 500 км до Архангельска, — описывает Вельск знакомый банкира. — Вода есть только на заводе, а на владельца одной из лесопилок однажды напал медведь». Сам Авдеев привык и к более сложным условиям: он увлекается скитуром, покорил пик Вильсона в Антарктиде, а сейчас мечтает о горе Маттерхорн. У Романа Авдеева 23 ребенка, из них 19 приемных. Усыновлять детей Авдеев начал после того, как, оказав поддержку нескольким детским домам, понял, что система работает недостаточно эффективно. Сейчас в структурах «Россиума» работает только один сын, Кирилл, так как Авдеев против семейственности в бизнесе. Не собирается он оставлять детям и большого наследства, сам довольствуясь малым: его маленький кабинет — пять на шесть шагов — в штаб-квартире МКБ на Сретенке напоминает офис менеджера среднего звена. В последнее время Авдеев готов потесниться и в бизнесе. Помимо доли в «Инграде» группа «Регион» выкупила у него агрохолдинг «Агронова-Л», а также 10% в НПФ «Согласие», средствами которого управляет. У Авдеева есть и другой партнер — молодой финансист Николай Каторжнов. В 2009 году он начал работать в группе «Открытие», а уже в 2013 году, за год до тридцатилетия, возглавил лондонскую дочку группы — брокер Otkritie Capital International Limited (OCIL) и одновременно курировал инвестиционный блок в банке «Открытие». Каторжнов специализировался на сделках репо, его команда участвовала в финансировании «Роснефти». OCIL зарабатывал в среднем $20 млн чистой прибыли в год, в начале 2015 года Каторжнов отошел от работы на «Открытие» и занялся другими проектами. Он, например, инвестировал в компанию CloudDC, которая строила центр обработки данных в Подмосковье. Благодаря хорошим отношениям с руководством «Региона» (в том числе с Судариковым) Каторжнов в 2017 году смог продать CloudDC «Сибинтеку». Судариков же посоветовал ему обратиться к Авдееву, чтобы реализовать давнее желание — выкупить OCIL у акционеров тонущего «Открытия». Авдеев согласился, он, по его версии, искал возможности для развития инвестиционного бизнеса внутри «Россиума». Сделку провели исходя из стоимости чистых активов OCIL, это порядка $330 млн. В «Открытии» к тому моменту уже действовала временная администрация, но никаких претензий к покупателям у ЦБ не возникло. Авдеев предложил Каторжнову стать партнером в «Россиуме», и тот выкупил часть допэмиссии холдинга на 26 млрд рублей, получив в нем около 10%. Каторжнов говорит, что купил акции «Россиума» на 10 млрд рублей (остальное выкупил Авдеев). Сейчас Каторжнов не только управляет OCIL (которую переименовали в Sova Capital), но и получил от Авдеева мандат на развитие финансового бизнеса в группе в целом. Каторжнов планирует превратить Sova Capital в полноценного прайм-брокера и оценивает возможный эффект от объединения с МКБ в $100 млн дополнительной маржи. В МКБ активно нанимают новую команду. Обратная сторона процесса — банк покидают топ-менеджеры, работавшие с Авдеевым с 2000-х. «У старой команды нет уверенности в своем будущем, часть менеджеров планирует выкупить инкассаторский бизнес и отправиться в свободное плавание», — рассказывает знакомый Авдеева. Он и несколько человек, близких к МКБ, рассказали Forbes, что управление в банке фактически перешло к людями, представляющим интересы «Роснефти» и «Региона». Например, в конце 2017 года первым зампредом стал Михаил Полунин, ранее он возглавлял банк «Пересвет», который санировал ВБРР «Роснефти». Авдеев добродушно отмахивается от любых разговоров о нефтяной компании, называя ее всего лишь одним из клиентов банка, а приход в банк Полунина призывает не рассматривать в отрыве от других крупных назначений: в правление МКБ вошли люди и из других банков — Газпромбанка и Сбербанка. Впрочем, знакомые Авдеева говорят, что и сам он уже несколько лет как отошел от операционного управления банком. Основатель МКБ говорит, что не намерен уходить из бизнеса, а в «Регионе» Forbes сообщили, что планов дальнейшего выкупа долей в активах «Россиума» нет. «Я не слышал о том, что Роман Иванович вообще хочет выходить из бизнеса, — говорит Каторжнов. — «Россиум» сейчас сменил стратегию и активно работает над сокращением финансового левериджа. В том числе это выливается в готовность давать возможность сторонним партнерам инвестировать в какие-то свои проекты». «Какая разница, кому принадлежат акции МКБ и «Россиума»? Все решения по бизнесу в любом случае согласуются с крупнейшим вкладчиком», — рассуждает собеседник Forbes, работавший в финансовых структурах «Роснефти». По его словам, у нефтяной компании этот принцип возведен в абсолют: нельзя сделать ни шага без согласования с «Роснефтью». Похоже, так же будут обстоять дела в МКБ. — При участии Юлии Титовой Читайте также Достойная смена: как миллиардер Авдеев учит детей добиваться всего самим Сдали норматив. Зачем МКБ привлекал финансирование этой осенью Валютный заемщик. Forbes узнал о планах МКБ разместить евробонды в 2018 году Михаил Прохоров Рейтинг Forbes: №13 Состояние: $9600млн Узнать подробнее Владимир Потанин Рейтинг Forbes: №6 Состояние: $15900млн Узнать подробнее Роман Абрамович Рейтинг Forbes: №11 Состояние: $10800млн Узнать подробнее Сулейман Керимов Рейтинг Forbes: №20 Состояние: $6400млн Узнать подробнее Борис Минц Рейтинг Forbes: №72 Состояние: $1300млн Узнать подробнее Петр Авен Рейтинг Forbes: №22 Состояние: $5100млн Узнать подробнее Михаил Гуцериев Рейтинг Forbes: №24 Состояние: $4800млн Узнать подробнее Роман Авдеев Рейтинг Forbes: №56 Состояние: $1700млн Узнать подробнее Александр Мамут Рейтинг Forbes: №42 Состояние: $2400млн Узнать подробнее