Зарабатываем на долгах

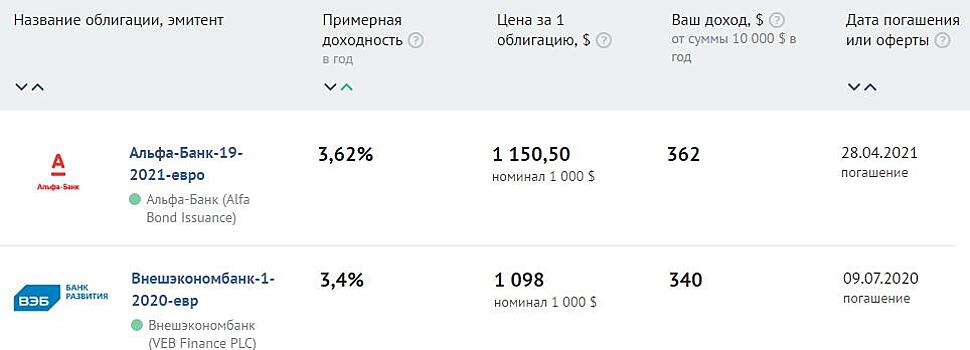

По данным Банки.ру, ставки по вкладам в долларах и евро в мае продолжили падать, сейчас они в среднем не превышают 2% годовых. А вот доходность еврооблигаций банков составляет 3–5% годовых. Подойдут ли бонды в качестве альтернативы валютным депозитам? Валюту выбирают все реже Большинству россиян не удалось сделать сбережения в мае, при этом 57% считают, что свободные деньги сейчас лучше сберегать, показал опрос ФОМ для ЦБ РФ. Оптимальной формой сбережений 40% респондентов назвали счет в банке, 26% больше доверяют наличным. Остальные считают, что сбережения стоит распределять между двумя видами. При этом есть сбережения у 39% россиян. Ожидания относительно курса рубля к доллару у опрошенных разные: 14% считают, что через год рубль вырастет, 28% – что снизится. Если бы было что сберегать, 78% респондентов выбрали бы для этой цели рубли, 15% – доллары. Остальные затруднились ответить. Такой выбор вполне объясним: по данным Банки.ру, в мае ставки по вкладам в долларах снижались в среднем на 0,12 процентного пункта. Чем больше срок, тем выше ставка. По депозитам сроком на шесть месяцев они сейчас составляют 1,14%, на девять месяцев – 1,29%, на один год – 1,61%, на полтора года – 1,92%. Продуктовый виджет Средние ставки по вкладам в евро в мае снизились до 0,93% сроком на шесть месяцев, до 1,12% – сроком на девять месяцев, до 1,24% – на год, до 1,66% – на полтора года. Без изменений остались ставки по депозитам в евро сроком от трех лет и более – 2,75%. Однако и такая доходность не позволяет переиграть инфляцию: по данным Росстата, в мае она составила 4,1% в годовом выражении. По данным ЦБ на 1 мая 2017 года, объем вкладов в иностранной валюте составил 5,5 трлн рублей (5,8 трлн на конец 2016-го, 6,9 трлн – на конец 2015-го). Отчет Агентства по страхованию вкладов за I квартал 2017 года показал, что доля депозитов в иностранной валюте снизилась на 1,5 п. п. – с 23,7% на начало года до 22,2% на 1 апреля 2017-го. Такую динамику в АСВ связывают с укреплением курса рубля. «Доходность выше в два – три раза» Альтернативой валютным вкладам в условиях снижения ставок могут стать еврооблигации российских компаний, считают эксперты. Тем более что отечественные эмитенты стали выпускать больше таких бумаг. По данным PwC, с начала 2017 года российские компании выпустили еврооблигаций на 12,9 млрд долларов – почти столько же, сколько за весь прошлый год (13 млрд долларов). Количество сделок за пять месяцев этого года также почти сравнялось с количеством за весь прошлый год (23 против 29). Средний объем сделки в этом году уже превысил аналогичный показатель за прошлый год – 561 млн долларов против 448 млн долларов. «Если говорить о еврооблигациях российских компаний, то доходности выше в два – три раза по сравнению с доступными депозитами в долларах, — рассказывает аналитик Росбанка Евгений Кошелев. – Стоит понимать, что срочность еврооблигаций также больше, поэтому горизонт планирования использования сбережений должен это учитывать». Начальник отдела инвестиционного консультирования компании «КИТ Финанс Брокер» Владимир Капустянский отмечает, что ставки купонов по новым выпускам находятся в диапазоне 2,6—9,5%. А начальник отдела финансовых рынков ИК «Велес Капитал» Артур Навроцкий обращает внимание на то, что уровень доходности по еврооблигациям зависит от кредитного качества заемщика. «На текущий момент доходности по бумагам в зависимости от срока погашения варьируются в пределах 2—6% годовых», — добавляет он. Цитата Доходности долларовых евробондов корпоративных эмитентов надежного кредитного качества с рейтингом «ВВ+/ВВВ-» (в основном крупнейшие нефтегазовые компании) составляют 2—3% сроком один — три года против 1,4—1,5% по валютным депозитам физлиц аналогичной срочности, говорит управляющий по исследованиям и аналитике Промсвязьбанка Александр Полютов. Более высокую доходность в 4—5% годовых, по его словам, могут обеспечить длинные выпуски еврооблигаций срочностью свыше пяти лет, а также бумаги эмитентов второго эшелона с рейтингом «ВВ/ВВ-» (металлурги, телекомы, транспорт) срочностью три — пять лет. Если сравнить доходность по евробондам самих банков, то она также выше банковских депозитов, отмечают эксперты. «Доходность еврооблигаций государственных банков составляет 2,5—3,5% с погашением до четырех лет, у крупнейших частных банков – 3,5—4,7% годовых, — поясняет Полютов. – В условиях цикла повышения ставок ФРС США наиболее оптимальным вариантом является покупка среднесрочных евробондов (три — четыре года) надежных эмитентов с рейтингом «ВВ». Вот какая доходность по еврооблигациям государственного и частного банка, доступным на Банки.ру: Если рассмотреть еще и иностранные еврооблигации, то диапазон доходностей может быть достаточно большим, говорит Евгений Кошелев из Росбанка. Предпочтения инвестора должны определять степень приемлемого риска, отсюда и доходности могут быть как низкие (для высококачественных активов), так и более высокие (для активов менее высокого качества). «Здесь нет универсальных ориентиров, позиция подбирается под стратегию инвестирования / предпочтения инвестора. Депозиты унифицированы по риску (до определенной степени), но подвержены влиянию низкой потребности банков в валюте», — отмечает эксперт. Инвестору, который хочет «переложиться» из валютного депозита в еврооблигации, нужно ответить на ряд вопросов, считает Владимир Капустянский из «КИТ Финанс Брокера». В частности, какие качество и рейтинг должны быть у бумаги, какая интересует доходность к погашению или по купону, срок обращения. В качестве сбалансированных бумаг по критериям он обратил внимание на следующие выпуски: Консервативным инвесторам лучше покупать бумаги государственных заемщиков (банков или компаний), полагает Артур Навроцкий из ИК «Велес Капитал». Вероятность дефолта крупного государственного игрока мала, так как это репутационный риск для страны («Газпром», Сбербанк, РЖД и др.). Есть инструменты с более высокой доходностью, например, субординированные еврооблигации банков. Этот класс валютных облигаций предлагает дополнительную премию (в среднем 100—150 базисных пунктов для качественных эмитентов) над простым выпуском. «Дело в том, что кредитные институты учитывают денежные средства в капитале второго или первого уровня, – это дорогой источник фондирования для выполнения регуляторных норм», — пояснил эксперт. Для крупных инвесторов В качестве альтернативы валютным вкладам еврооблигации подойдут не всем: суммы инвестирования в еврооблигации намного выше депозитов, отмечают эксперты. К тому же неквалифицированным инвесторам доступно ограниченное количество еврооблигаций на Московской бирже (всего 50 бумаг). «Валютный вклад граждане могут открыть от 100 долларов, у ряда банков требование — от 1 тысячи долларов. В качестве стимула приносить суммы выше 100 тысяч долларов или эквивалент банки дают повышенную ставку по вкладу на 0,1—0,2%, — отмечает Владимир Капустянский. – Еврооблигации традиционно выпускаются номиналом в 1 тысячу долларов или евро, однако лот по ним – от 100 тысяч евро и от 200 тысяч долларов по номиналу». По словам эксперта, на Московской бирже сейчас можно купить бумаги, где лот кратен одной штуке, однако это выпуски бумаг, выпущенных до 2017 года. На внебиржевом рынке сделки проходят согласно проспекту эмиссии. «В случае избыточного спроса эмитент сам определяет, как распределить бумаги, и здесь побеждает наименее жадный инвестор», — говорит Евгений Кошелев из Росбанка. Инвестировать в еврооблигации и потратить меньше можно, купив паи паевого инвестиционного фонда, вкладывающего в такие бумаги. Порог входа в сделку намного ниже благодаря тому, что держателями портфеля выступают множество инвесторов. Например, минимальная сумма первого взноса в фонды «Альфа-Капитал – Еврооблигации» и «Сбербанк Еврооблигации» – от 15 тыс. рублей. В ПИФах еврооблигаций нет налога на валютную переоценку. К тому же можно получить налоговый вычет после трех лет владения. Доходность по еврооблигационным фондам привлекательная: по данным Investfunds.ru, за последние три года пять наиболее доходных фондов, инвестирующих в еврооблигации, принесли от 78% до 106% годовых. По мнению Евгения Кошелева, «аудитория» валютных вкладов и еврооблигаций совпадает в части держателей крупных вкладов с объемом, значительно превышающим застрахованные государством 1,4 млн рублей. «По еврооблигациям гарантии также отсутствуют, и, как видно из волны отзыва лицензий банков последних лет, риск может быть выше, чем на простых стратегиях «покупай и держи» на рынке еврооблигаций», — поясняет Кошелев. Хотя, помимо рисков, у покупателей еврооблигаций возникают и трансакционные издержки (обслуживание счетов, исполнение заявок, оплата услуг управляющих счетом, учет налогов и т. п.), что также ограничивает доступность еврооблигаций для инвесторов с небольшими суммами. По словам Владимира Капустянского, пул инвесторов в еврооблигации составляют в основном клиенты со счетом от 6 млн рублей и выше. Евгения НОСКОВА, Banki.ru