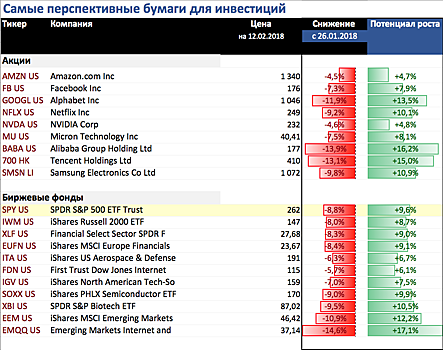

За прошлую неделю промышленный индекс Dow Jones потерял 5,21%, S&P 500 — 5,16%. 5 февраля уже назвали худшим торговым днем в истории Dow Jones — за 15 минут индекс потерял 1000 пунктов, а в рамках одной торговой сессии он впервые снизился на 4,6%. Коррекция на американском рынке акций началась в конце января. За две недели, с 26 января по 9 февраля, Dow Jones упал на 12,2%, S&P 500 — на 11,8%. В период высокой волатильности самое разумное, что может сделать инвестор —это не спешить и не принимать эмоциональных решений. Неделю назад мы рекомендовали клиентам по возможности сократить долю риска в портфелях, нарастить долю в наличных и воздержаться от покупок акций. Сейчас, когда первый шок прошел, ситуация на финансовых рынках открывает для инвестора широкие возможности. Массированное ралли во второй половине дня в пятницу, 9 февраля, как нам кажется, свидетельствует о том, что рынок готов к восстановлению. По крайней мере, до предыдущего максимума. Это означает, что есть смысл взять риск через покупку акций и ETF в расчете на восстановление рынков. Что послужило причиной коррекции Первоначальным триггером к коррекции стал резкий рост доходностей казначейских облигаций США в течение января, который в какой-то момент спровоцировал падение в акциях. Резкие движения на рынке стали причиной пересмотра системных стратегий, которые были построены на низкой волатильности вкупе с высоким уровнем leverage. Как часто бывает в такие моменты, концентрация на стороне продавцов «высушивает» ликвидность на стороне покупателей, что усугубляет падение. Систематические стратегии вынуждены «продавать в рынок», что при недостаточном абсорбирующем спросе с другой стороны может приводить картину падения к ситуации Flash crash, которую мы наблюдали. Часто бывает, что такие стратегии в итоге вынуждены продавать «на самом дне», а позднее покупать обратно уже на топе рынка. Все это очень напоминало ситуацию августа 2015 года, когда американские фондовые индексы упали примерно на 13%. Коррекция была вызвана теми же техническими причинами — резким всплеском волатильности, вынудившим систематические стратегии начать распродажи портфелей. Однако ситуация в мировой экономике и США сейчас кардинально отличается от ситуации в середине 2015 года. Тогда мы наблюдали кризис на развивающихся рынках (в частности, в Китае), рост кредитных спредов, коллапс цен на сырье и слабый экономический рост. Как никогда были реальны опасения насчет скорого наступления глобальной рецессии. Сейчас ситуация диаметрально противоположная — темпы роста глобальной экономики очень высокие, прибыль американских корпораций на рекордных отметках (и продолжает расти), сырьевые рынки стабилизировались, а курс доллара снижается. Этим объясняется довольно сдержанная реакция других рынков и других классов активов на падение S&P 500. Читайте также Выгодное одолжение. В какие облигации инвестировать в этом году Возможность для покупки Коррекция может оказаться отличным моментом для покупки и продлить «бычий» тренд в акциях по всему миру и на американском рынке в частности. В результате снижения индексов оценочные показатели акций вернулись на средние исторические значения, а переизбыток leverage в отдельных сегментах снят (стратегии низкой волатильности, большие спекулятивные длинные позиции и так далее). Кроме того, центральные банки ключевых стран, скорее всего, займут более осторожную позицию по поводу дальнейшего повышения ставок, учитывая нестабильность на финансовых рынках. Если в вашем портфеле не было акций, то сейчас самое время воспользоваться ситуацией на рынке, чтобы начать покупки. Но действовать стоит осторожно: не покупать «сразу на все», акции должны занять небольшую часть вашего портфеля — до 10% в начале, либо можно увеличить их долю до 20%, если они в вашем портфеле уже были. Максимальная аллокация портфеля на акции — 50%. В таблице представлен список самых привлекательных, на наш взгляд, бумаг. Эти акции и ETF в перечне не случайны, практически каждый актив отражает наше видение того, в какие «темы» стоит инвестировать. Например, электронная коммерция, облачные вычисления, технологии виртуальной и дополненной реальности, а также бенефициары налоговой реформы в США. Список можно было бы увеличить в несколько раз, но мы предпочитаем инвестировать «в чемпионов» и концентрироваться на перспективных сегментах. Как действовать? Самый безопасный способ— это купить широкий рынок США через фонд SPDR S&P 500 ETF Trust (SPY US). Мы полагаем, что его цена должна восстановиться как минимум до недавнего топа — примерно на 10% от закрытия пятницы, 9 февраля. Горизонт — до конца марта. Стоп-лосс при такой стратегии — дневное закрытие S&P 500 ниже локального минимума в середине торгового дня 9 февраля, то есть 2 532,69 пункта (это примерно минус 3,3% от закрытия 9 февраля). Тем, кому мало «широкого рынка», можно обратить внимание на секторные и тематические ETF (см. таблицу). Если и этого недостаточно, то можно собрать корзину из акций. Читайте также Подружиться со страхом. Как заработать на падающем рынке США