Без паники. Нобелевскую премию дали за победу над финансовыми кризисами. Как два ученых и банкир изменили экономику?

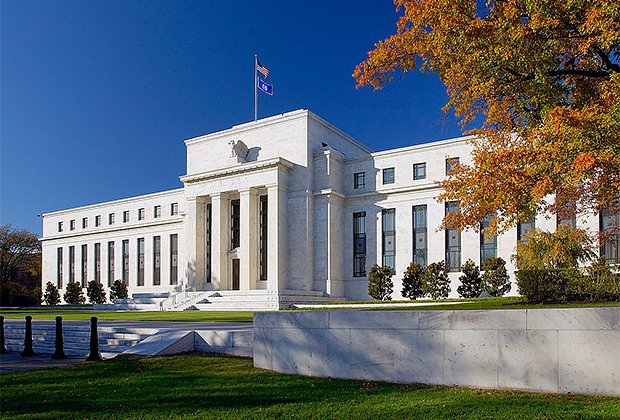

10 октября Нобелевский комитет представил лауреатов ежегодной премии по экономике. Официально награда называется премией памяти Альфреда Нобеля и вручается отдельно от основных, но по значимости и престижности не уступает им. В этом году победителями стали трое американцев: ученые Дуглас Даймонд и Филип Дюбвиг, а также бывший глава Федеральной резервной системы (ФРС) Бен Бернанке. Первые двое еще в 1980-х провели исследование, посвященное борьбе с кризисами и роли банков в ней. А уже в 2008-м, во время глобального финансового кризиса, Бернанке применил их выводы на практике в качестве главы регулятора крупнейшей банковской системы мира. Награда за спасение — в материале «Ленты.ру».

Признание спустя 40 лет

«Лауреаты этого года в области экономических наук Бен Бернанке, Дуглас Даймонд и Филип Дюбвиг значительно улучшили понимание роли банков в экономике, особенно во время финансовых кризисов. Важный вывод их исследования в том, почему необходимо избегать краха банков», — говорится в торжественном сообщении на сайте Нобелевского комитета.

Торе Эллингсен, ответственный за присуждение премии в области экономики, в свою очередь отметил, что исследование лауреатов помогло правительствам самых разных стран не только избежать множества кризисов и их последствий, но и обойтись без дорогостоящей государственной помощи для банковских систем.

Свою прославленную работу Даймонд и Дюбвиг посвятили одной из базовых проблем банковского сектора — несоответствию сроков, на которые привлекаются обязательства (в основном вклады и текущие счета) и выдаются кредиты. В 1983 году двое ученых опубликовали в Journal of political economy («Журнале политической экономики») исследование под названием «Отток вкладчиков, страхование вкладов и ликвидность». Даймонд представлял Университет Чикаго, а Дюбвиг — Йельский университет.

Банки традиционно выступают посредниками между другими участниками экономического процесса — экономическими агентами, как называют их в учебниках. С одной стороны, такими агентами выступают люди и компании, обладающие временно свободными средствами и желающие сберечь или приумножить их, с другой — нуждающиеся в деньгах фирмы и домохозяйства. Независимо от цели (стремление вложиться в привлекательный проект или «перебиться» до следующей зарплаты), заемщики рассчитывают, что смогут распоряжаться одолженными деньгами на протяжении всего оговоренного срока. Кредиторы банка, напротив, всегда держат в уме, что смогут в любой момент забрать свои деньги, пусть даже — в случае с большинством депозитов — лишившись части инвестиционного дохода.

1983 год — публикация работы Даймонда и Дюбвига «Отток вкладчиков, страхование вкладов и ликвидность»

В нормальных условиях подобная система работает без сбоев. Банкам достаточно иметь небольшую сумму свободных средств, чтобы удовлетворить возможные требования вкладчиков. При этом кредитные организации рассчитывают, что желающих обналичить свои сбережения в каждый конкретный момент времени не будет слишком много. При соблюдении базового условия банки получают возможность зарабатывать на разнице ставок по кредитам и депозитам — обычно первые примерно вдвое выше вторых. Но во время кризисов равновесие нарушается. Когда сложности испытывает один игрок, банковский сектор целиком или же вся национальная экономика, вкладчики начинают панически забирать свои сбережения, справедливо полагая, что так лучше удастся обеспечить их сохранность. В такой ситуации банки, не имеющие внушительных резервов, при всем желании не смогут удовлетворить все требования, поскольку выданные ими на средства вкладчиков кредиты вложены в долгосрочные проекты и не могут быть возвращены немедленно.

Эффект домино

Однако вычеркнуть кредитные организации из финансовой системы невозможно, настаивали Даймонд и Дюбвиг. Для ее нормального функционирования сбережения должны быть направлены на инвестиции, и справиться с такой задачей могут лишь банки и инвесткомпании, привлекающие свободные средства для вложений, писали ученые 39 лет назад. Но кредитные организации находятся в привилегированном положении, поскольку именно через них проходят все расчеты и трансакции (лишь спустя несколько десятилетий этот постулат был нарушен криптовалютами, чей децентрализованный характер позволяет обходиться без банков).

Даймонд и Дюбвиг построили специальную модель, при помощи которой описали поведение вкладчиков в экстремальных ситуациях. Перед каждым из банковских клиентов в любой момент времени стоит выбор: забрать деньги досрочно или дождаться прописанного в договоре времени. При отсутствии острой нужды нормальным поведением является ожидание.

Однако в критические моменты (например, при банкротстве банка) процесс принятия решения превращается в игру: каждый ориентируется не только на себя, но и на других вкладчиков и пытается предсказать их поведение

В итоге формируется определенный алгоритм: если достаточно большое число вкладчиков решает, что их конкуренты, скорее всего, заберут свои деньги, им самим придется поступить так же, провоцируя соревнование между банковскими клиентами. Если же большинство приходит к выводу, что другие не будут спешить, такая модель поведения становится базовой для всех или почти всех держателей счетов. В первом случае на гарантированные выплаты могут рассчитывать не все: чем раньше вкладчик успел обратиться в банк и чем меньше денег у него там лежит, тем больше шансов на успех. Многие при этом недополучат процентный доход за оставшийся до закрытия депозита срок. Второе развитие событий означает, что кризис удастся преодолеть и все в конце концов получат сумму, на которую изначально рассчитывали.

Выход есть

Банки и государства стремятся к тому, чтобы первый сценарий реализовывался как можно реже. Ведь проблемы одной кредитной организации могут перекинуться на остальных и подорвать доверие к ним — даже при отсутствии системного кризиса в отрасли и стране. Отдельные банки (в первую очередь, небольшие) при бегстве вкладчиков могут прекратить выдачу наличных — самостоятельно или по предписанию регулятора — или вовсе разориться.

Самым действенным способом избежать такого итога Даймонд и Дюбвиг назвали страхование вкладов под эгидой центробанков или правительств. Вкладчики, знающие, что их средства надежно защищены и будут возвращены вне зависимости от обстоятельств, с большей вероятностью не станут требовать их назад и дождутся сроков погашения. При этом, отмечали ученые, страхование депозитов в большинстве случаев не грозит государству большими расходами, поскольку при отсутствии паники со стороны клиентов выплачивать возмещение вовсе не потребуется.

На момент написания работы Даймонда и Дюбвига в их родной стране уже 50 лет существовала Федеральная корпорация по страхованию вкладов (FDIC). Она появилась в рамках Нового курса тогдашнего президента Франклина Рузвельта и имела целью ликвидацию последствий Великой депрессии, которая в 1933 году была в самом разгаре. Тем не менее именно исследование нынешних нобелевских лауреатов считается одной из основополагающих работ, позволившей распространить принцип страхования вкладов на большое количество стран по всему миру.

В России с 2004 года работает Агентство по страхованию вкладов (АСВ), имеющее статус госкорпорации. Его главная функция — обеспечивать сбор и хранение страховых взносов от банков. Кредитные организации обязаны ежеквартально отчислять 0,1 процента от суммы всех привлеченных средств. При наступлении страхового случая безусловному возмещению в полном объеме подлежат вклады и счета в пределах 1,4 миллиона рублей. Все, что превышает этот порог, взыскивается позднее при реализации активов банка.

На личном опыте

Третий лауреат Бен Бернанке не участвовал в исследовании 1983 года, но тоже внес весомый вклад в экономическую науку. Его работы посвящены в том числе анализу Великой депрессии и ее последствий, а также выявлению причин нетипичной продолжительности кризиса 1929-1939 годов, затронувшего национальные экономики большинства стран. «До исследования Бернанке общее мнение заключалось в том, что банковский кризис был следствием экономического спада, а не его причиной. Он же установил, что крах банков имел решающее значение для рецессии, перерастающей в глубокую и затяжную депрессию. Бернанке продемонстрировал, что экономика не начала восстанавливаться до тех пор, пока государство, наконец, не приняло мощные меры для предотвращения новой банковской паники», — говорится в сообщении Нобелевского комитета.

Уже на посту главы ФРС, который он занимал с 2006 по 2014 год, Бернанке внедрил новый подход к преодолению кризисов, названный количественным смягчением. Он заключается в масштабной скупке центробанком государственных и корпоративных облигаций на открытом рынке. Мера позволяет повысить стоимость и снизить доходность долговых инструментов, а заодно и всех заимствований в отдельной стране. В условиях низких ставок, которые регулятор не может понизить еще больше административным решением, такой инструмент остается едва ли не единственным способом продолжать смягчать денежно-кредитную политику и насыщать экономику дешевыми деньгами.

В годы руководства Бернанке баланс ФРС, на котором накапливаются скупленные активы, расширился с одного до четырех триллионов долларов. Американский регулятор активно прибегал к количественному смягчению и в дальнейшем, в частности, во время кризиса из-за пандемии коронавируса. Многие журналисты и аналитики называют присуждение премии бывшему руководителю ФРС нетипичным, но вполне заслуженным.

По правилам Нобелевского комитета, Даймонд, Дюбвиг и Бернанке разделят приз в 10 миллионов шведских крон (885 тысяч долларов). При объявлении лауреатов организаторы смогли связаться только с Даймондом, который заявил по телефону о своей уверенности, что нынешний мир гораздо лучше подготовлен к возможным финансовым кризисам, чем в 2008 году: «С тех пор память о мировом финансовом кризисе и улучшения в политике регуляторов сделали систему намного менее уязвимой».