Ведение личного бюджета: методы и полезные инструменты

В 2023 году две трети россиян (65%) сообщали, что ведут личный или семейный бюджет, — это на 15 п. п. больше, чем в 2020 году. Под ведением бюджета они подразумевают примерный учёт доходов и расходов. Причём большинство опрошенных (37%), в основном одинокие россияне (40%), предпочитают держать в уме эту информацию, а не записывать. В этой статье разберёмся, как эффективнее вести личный бюджет, который станет надёжным инструментом на пути к финансовой независимости.

Преимущества ведения бюджета

Ведение личного бюджета нужно для обретения контроля над финансами. Это помогает определить, куда уходят деньги и как можно их перераспределить, чтобы планировать накопления и достигать финансовых целей.

Ключевые шаги по ведению личного бюджета

Определение целей. Финансовые цели делятся на краткосрочные и долгосрочные. Краткосрочные цели могут включать накопления на отпуск или покупку техники, а долгосрочные — на покупку квартиры, автомобиля или формирование пенсионного капитала. Понимание целей помогает выстроить ориентиры для грамотного распределения бюджета.

Анализ доходов и расходов. Важно учитывать все источники дохода: основную работу, подработки и пассивный доход, а также основные категории расходов: ЖКУ, питание, бытовые расходы, транспорт и развлечения. Причём анализировать траты нужно за последние 3–4 месяца.

Пример:

Один из моих клиентов, Анна из Новосибирска, мечтала накопить на первый взнос за автомобиль и ездить в отпуск, не полагаясь на кредиты. Поэтому она поставила две цели:

Краткосрочная: накопить 100 тыс. рублей на отпуск в течение года.

Долгосрочная: собрать 500 тыс. рублей на первоначальный взнос за автомобиль в течение трёх лет.

Доходы и расходы Анны:

- Зарплата после налогов — 80 тыс. рублей в месяц.

- Дополнительный доход от фриланса — около 10 тыс. рублей в месяц.

Расходы:

- Аренда жилья и коммунальные услуги — 35 тыс. рублей.

- Продукты и бытовые расходы — 25 тыс. рублей.

- Транспорт — 5 тыс. рублей.

- Развлечения и досуг — 10 тыс. рублей.

Изучив свои расходы за последние три месяца, Анна поняла, что примерно 15 тыс. рублей уходит на покупки, которые можно не делать, и начала ежемесячно откладывать:

- 7 тыс. рублей на отпуск.

- 8 тыс. рублей на автомобиль.

Распределение бюджета: правило 50/30/20 и другие подходы

Метод 50/30/20

50% дохода выделяется на обязательные расходы — аренду жилья, ЖКУ, питание, транспорт, мобильную связь и другие.

30% дохода отводится на желаемые расходы, такие как развлечения, рестораны, путешествия и хобби, улучшая качество жизни.

20% дохода направляется на накопления и инвестиции, включая финансовую подушку безопасности, сбережения на крупные покупки и пенсионные вклады.

Это один из самых простых и популярных способов бюджетирования. Он подходит людям со стабильным доходом. Удобен тем, что позволяет поддерживать баланс между обязательными расходами, удовольствиями и накоплениями.

Метод конвертов

В этом случае доход разделяется на категории (например, жильё, питание, развлечения), и на каждую из них выделяется фиксированная сумма, хранимая в «конвертах», как в реальных, так и в цифровых. Когда средства в одной категории заканчиваются, дальнейшие траты в этом месяце по ней прекращаются. Это особенно полезно для контроля импульсивных покупок.

Метод конвертов будет полезен тем, кто склонен к незапланированным покупкам.

Метод нулевого бюджета

Здесь каждый рубль заранее назначается для конкретной цели. При составлении бюджета доход распределяется по всем расходным категориям, сбережениям и инвестициям, чтобы в итоге не оставалось ни одной свободной копейки. Это позволяет точно планировать расходы и предотвращает случайные траты.

Этот метод подходит тем, у кого доход нестабильный или траты меняются из месяца в месяц.

Как оптимизировать расходы

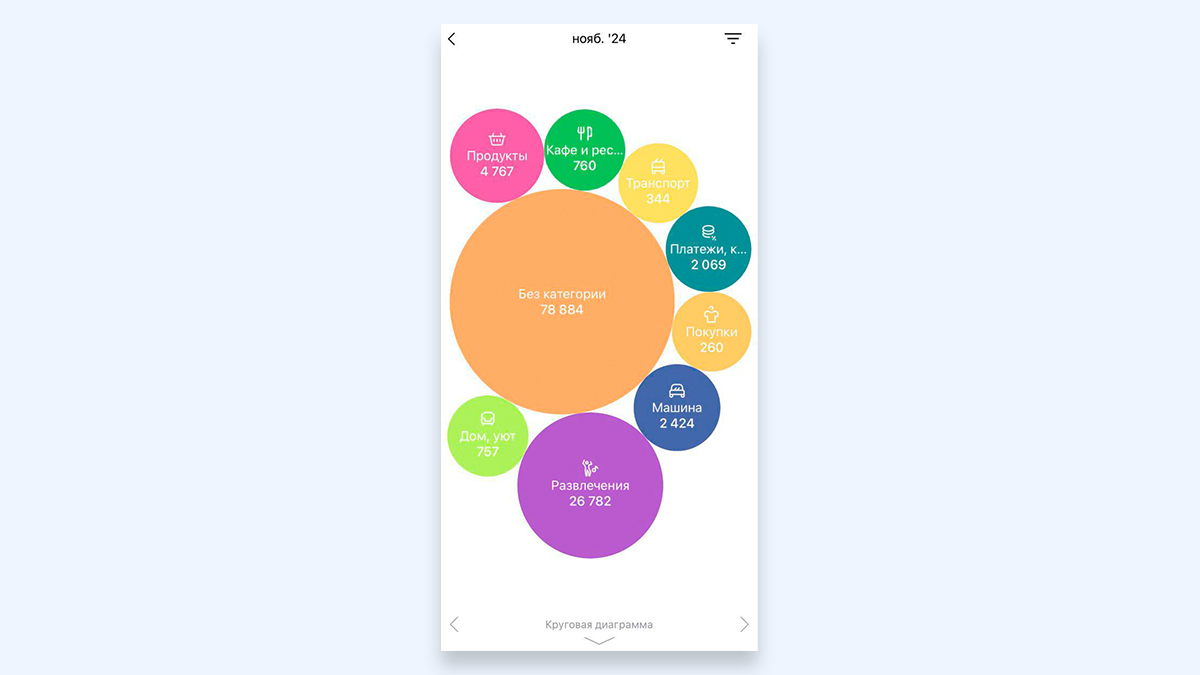

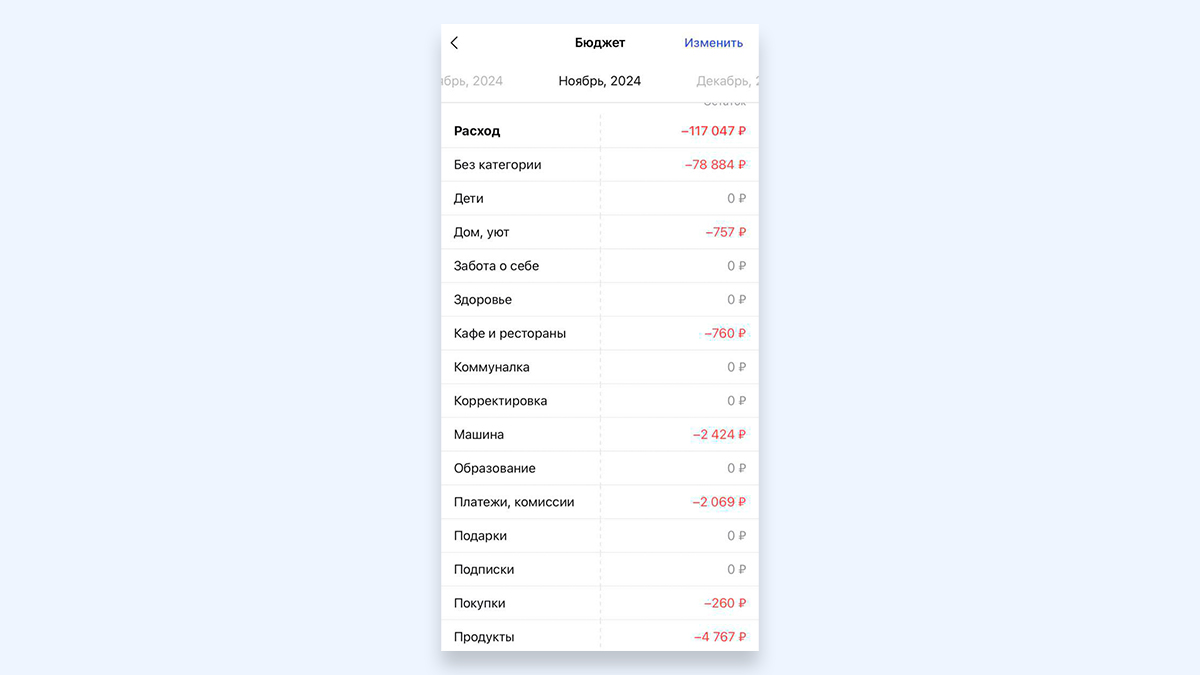

Использовать приложения для учёта финансов. Программы CoinKeeper, Money Manager и Дзен-мани.

Например, в CoinKeeper траты удобно разделяются по категориям. В Money Manager есть детализированный учёт, включая добавление чеков и фотографий покупок. У Дзен-мани есть возможность установить связь с банковскими картами, что автоматизирует процесс учёта и помогает отслеживать расходы по лимитам.

Вести финансовый журнал. Записывать траты можно вручную, в блокнот или таблицу в электронном виде.

Excel или Google Sheets предоставляют высокую гибкость и наглядность. Благодаря формулам таблицы можно адаптировать под любые нужды, добавляя категории и анализируя расходы с помощью графиков. Шаблон ведения графика в Excel можно скачать по ссылке.

Бумажные блокноты делают траты более осознанными. Однако такой способ учёта менее эффективен для анализа, требует больше времени на подведение итогов и менее нагляден по сравнению с цифровыми инструментами.

Настроить уведомления от банка. Это позволяет сразу видеть расходы, включая мелкие траты, и не упускать из виду даже незначительные покупки.

Сократить необязательные расходы. Для этого:

Избегайте импульсивных покупок. Перед покупкой чего-то спонтанного отложите решение на 24 часа, чтобы убедиться в реальной необходимости вещи.

Сократите расходы на питание вне дома. Готовьте еду дома и берите её с собой на работу, это существенно экономит средства.

Используйте скидки и промокоды. Перед покупкой всегда проверяйте наличие скидок или акций, а также выбирайте товары со скидкой или приобретайте их оптом для экономии на повседневных продуктах.

Оптимизировать расходы на регулярные услуги. Для этого:

- Пересмотрите подписки. Отмените ненужные или дублирующие подписки на стриминг, музыку, журналы и другие сервисы.

- Проверьте условия кредитных карт. Если текущая карта имеет высокие проценты или комиссии, стоит подумать о переходе на карту с более выгодными условиями.

- Начните использовать возможности налоговых вычетов. С помощью них можно вернуть значительные суммы, особенно если речь идёт о расходах на образование, медицинские услуги или недвижимость.

Автоматизация финансового контроля и накоплений

Подключение автоплатежей для регулярных счетов (например, коммунальных услуг или кредитов) позволяет не беспокоиться о сроках и исключает риск просрочек.

Автоперевод на накопительный счёт: выгоден начислением процентов. Можно настроить так, чтобы часть суммы от зарплаты переводилась на него без вашего участия и распределялась между несколькими целями (например, резервный фонд, отпуск, крупные покупки).

Автоматизация контроля за расходами. Многие банковские приложения и программы учёта финансов позволяют установить напоминания или уведомления при превышении заданного лимита по расходам в определённой категории.

Как сохранять мотивацию и сделать бюджет частью жизни

Выделяйте 10–15 минут в конце каждого дня или раз в неделю для записи расходов и анализа бюджета, и постепенно это войдёт в рутину.

Очень важно не забывать поощрять себя за достижения, чтобы поддерживать мотивацию. Психологические приёмы для укрепления финансовой дисциплины:

- Визуализация целей. Представляйте, как будете себя чувствовать и что сможете сделать, когда достигнете финансовой цели, — это поддержит в сложные моменты.

- Правило отсрочки. Прежде чем совершить незапланированную покупку, отложите решение на 24 часа.

- Деление больших целей на мелкие шаги. Например, цель, как накопить на машину, можно разбить на несколько этапов, таких как первый взнос, чтобы видеть прогресс и сохранить мотивацию.

Коротко

Создание личного бюджета, его регулярный анализ и оптимизация расходов помогают увидеть реальную картину своих финансов, находить баланс между тратами и накоплениями и достигать финансовых целей.

Выбор подходящего метода распределения бюджета, будь то правило 50/30/20, метод конвертов или нулевого бюджета, зависит от личных предпочтений и дохода, но каждый из них способен обеспечить контроль над финансами.

Автоматизация процессов учёта и накоплений упрощает управление финансами, а использование приложений и таблиц делает процесс более наглядным и гибким.

Психологические приёмы, такие как визуализация целей, отсрочка импульсивных покупок и разбивка больших задач на мелкие шаги, поддерживают мотивацию и делают ведение бюджета частью жизни.

Создание финансовой подушки безопасности: как накопить резерв