Пассивный доход: реальность или миф

В этой статье рассматриваем варианты пассивного дохода, которые предлагают в интернете, и разбираем, какие из них могут принести дополнительные деньги без усилий, а какие — нет.

Варианты пассивного дохода

Пассивный доход — это деньги, которые вы получаете независимо от основной работы, без активных усилий. В интернете для формирования пассивного заработка предлагают:

- открывать банковские вклады;

- сдавать жилую или коммерческую недвижимость в аренду;

- инвестировать в ценные бумаги (акции, облигации, ПИФы, ЗПИФы и др.).

Мы разберём эти способы и выясним: сколько они могут принести денег и что для этого нужно.

Банковские вклады и накопительные счета

Банковские вклады и счета — это один из самых простых вариантов пассивного дохода. Вы кладёте деньги на вклад в банке на определённый срок и за это получаете проценты. Главное преимущество — низкий риск, так как вложения застрахованы на сумму 1,4 млн рублей, если банк участвует в государственной программе страхования вкладов.

Недостатки вкладов и накопительных счетов:

- Чтобы получать ощутимый доход, нужно иметь крупную сумму денег. Для получения 15 тыс. рублей в месяц при ставке 19% нужно открыть вклад минимум на 1 млн рублей.

- Самые высокие ставки у вкладов без опций пополнения и снятия. Условия по накопительному счёту более гибкие: с него можно снимать деньги без потери процентов. Но процентная ставка будет ниже, чем по вкладу.

- Вы получите проценты только после полного закрытия вклада. А в случае снятия денег раньше срока проценты будут рассчитывать по ставке до востребования (0,01–0,1% годовых).

- Пока деньги на долгосрочном вкладе, ставка может значительно вырасти. Например, если в июле 2023 года вы положили на год под 8,5% годовых, в июле 2024 года ставка уже составляла 16%. Поэтому сейчас эксперты рекомендуют выбирать краткосрочные вклады сроком на 3–6 месяцев. Так, в случае увеличения ключевой ставки вы сможете дождаться закрытия вклада и положить деньги на новый, уже под больший процент.

Что нужно знать о банковских вкладах: полезная информация простыми словами

Реальная доходность вкладов. Чтобы узнать, сколько процентов от вклада вы реально получите, нужно вычесть уровень инфляции из значения ставки.

Например, в октябре 2024 года, по данным Росстата, инфляция была на уровне 8,5%, а процентная ставка — 19% годовых. Получается, что реальная доходность такого вклада составит 10,5%. При этом ваша личная инфляция может быть выше официальной.

19% — 8,5% = 10,5%

Но процентные ставки по вкладам не всегда превышают официальную инфляцию, эта ситуация характерна в условиях экономической нестабильности. В стабильной экономике ставки по вкладу будут ниже инфляции. Так, в марте 2021 года годовая инфляция была на уровне 5,78%, а ставки по рублёвым вкладам в Райффайзенбанке составляли от 4 до 5,3%.

Сдача недвижимости в аренду

Преимущество сдачи недвижимости в аренду — стабильность: деньги от арендаторов приходят ежемесячно и в определённый срок, кроме промежутков, когда ведётся поиск арендаторов. Помочь в поиске может агентство недвижимости, но при сдаче посуточно комиссия будет «съедать» часть прибыли — 5–15% стоимости в сутки (данные сервиса Pampadu). Для поиска арендаторов также можно использовать агрегаторы бронирования (Суточно.ру или Домклик 24), но вознаграждение сервису составит от 15 до 25% стоимости аренды. Есть и другие недостатки:

- Расходы на ремонт, обслуживание помещений и коммунальные платежи.

- Квартиросъёмщики могут испортить технику и мебель.

- Требуется время, чтобы найти подходящее агентство недвижимости или управляющую компанию.

- Квартира может долго простаивать, пока ведётся поиск арендаторов.

- Большие первоначальные вложения при покупке квартиры и ремонта (если квартира не досталась от бабушки).

В случае покупки квартиры специально для сдачи реальная доходность от аренды составит 5–7%. По данным аналитиков «Циан», чтобы вернуть деньги за покупку квартиры, сдавая её в аренду, россиянам требуется в среднем 18 лет. Если недвижимость куплена в ипотеку, то ещё больше. Квартира в Москве окупится примерно за 22 года, в Санкт-Петербурге — за 24 года.

Инвестиционные инструменты

В качестве пассивного дохода предлагают использовать инвестиционные инструменты — акции, облигации, ПИФы и другие виды инвестиций. Однако нужно учитывать все риски, понимать реальную доходность и быть готовым потерять все вложения.

Акции. Покупая акции, нужно изучить отчётность компаний — как часто они выплачивают дивиденды.

Риски акций:

- волатильность (изменение цены);

- отсутствие дивидендов из-за внутренних и внешних проблем компании;

- делистинг или банкротство компании.

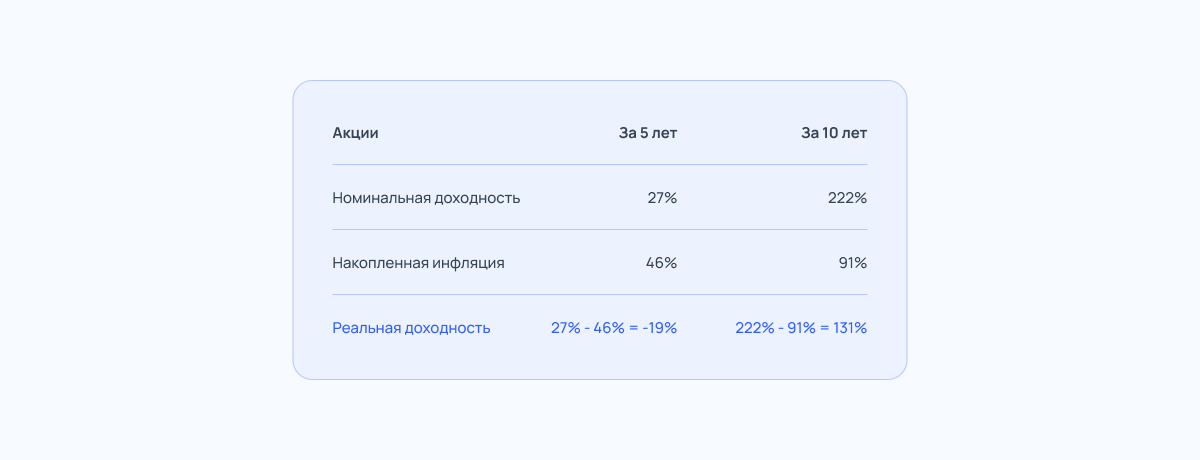

На ноябрь 2024 года номинальная доходность с учётом дивидендов (и без учёта налогов) от вложения в российские акции за 5 лет составила 27%, но за 10 лет — 222%. При этом официальная накопленная инфляция составила 46% за последние 5 лет и 91% за 10 лет. То есть за 5 лет реальная доходность акций — отрицательная, а за 10 лет положительная — 131%.

Кирилл Таченниковдиректор аналитического департамента инвестиционного банка «Синара»

Таким образом, чтобы получить реальную доходность от покупки акций, нужно продержать их у себя в портфеле более 5 лет.

Облигации. При покупке облигаций стоит учитывать срок их погашения. В случае, если вы решите продать их раньше, то можете оказаться в минусе из-за снижения стоимости номинала. Так, индекс RGBI, основной индикатор рынка российского государственного долга, снизился с сентября 2022 года примерно на 27%.

Риски облигаций:

- Эмитент (компания, выпустившая облигации) может обанкротиться.

- Есть риск, что вы не сможете быстро продать бумагу (упадёт стоимость номинала, не будет покупателей).

- Инфляция может обогнать доходность по облигации.

По рынку ОФЗ (государственные облигации) доходность за 10 лет составила 76,1%, а за 5 лет доходность отрицательная (–2,1%). С учётом инфляции получаем –15% за 10 лет и –48,1% за последние 5 лет. Корпоративные облигации за 5 лет дали доходность 44,4%, или –1,6% с учётом инфляции.

Александр Афонинруководитель направления анализа рынка облигаций

То есть реальная доходность облигаций отрицательная.

Фонды. ПИФы и ETF относятся к коллективным видам инвестиций — в их составе есть и облигации, и акции. Доход образуется за счёт роста стоимости пая, а в случае ETF — увеличения цены фонда и регулярных выплат дивидендов от входящих в его состав активов.

Реальная доходность фондов рассчитывается так же, как у акций и облигаций. Из годовой доходности пая нужно вычесть уровень инфляции. Например, можно найти интересующий вас фонд на сайте управляющей компании и посмотреть динамику стоимости пая за год или за пять лет. И вычесть накопленную инфляцию в России за этот промежуток времени.

В качестве примера рассмотрим фонд «Накопительный» от УК «Первая»: реальная доходность фонда за 5 лет составит: 49,43% — 46% = 3,46% годовых.

Комиссия и налоги. Управляющая компания берёт комиссию — от 0,5 до 3% в год от стоимости актива. Также государство берёт НДФЛ с дохода от ценных бумаг — 13%. Деньги списываются автоматически при их выводе с брокерского счёта. Для получения налогового вычета можно открыть ИИС, но для получения льгот нужно не выводить денежные средства со счёта минимум 5 лет. Про инвестиционные налоговые вычеты — в статье 219.1 НК РФ.

ЗПИФы. Позволяют получать доход за счёт регулярных арендных платежей от недвижимости, которой владеет фонд. ЗПИФы создаются обычно на долгий срок — от 3 до 15 лет, число паёв лимитировано, а погашаются они, только когда фонд закрывается.

«Доля таких инвестиций в портфеле не должна превышать 10%», — отмечает персональный брокер инвестбанка «Синара» Константин Топольский.

При выборе пассивного дохода от инвестиций на финансовых рынках Топольский советует учитывать:

- риск-профиль инвестора, то есть какой риск на свой капитал инвестор готов принять;

- срок инвестиций;

- свободное время, которое инвестор готов уделить анализу собственного портфеля.

Если нет свободного времени для анализа собственного портфеля, то лучше выбирать коллективные инвестиции или доверительное управление (операции с активами осуществляет доверительный управляющий), говорит Топольский. Но если вы готовы уделять хотя бы пару часов в месяц анализу собственного портфеля, то лучше выбирать прямые инструменты — конкретные акции и облигации, а не ПИФы, заключил эксперт.

То есть чтобы получилось заработать на инвестиционных инструментах сверх инфляции и не потерять деньги, всё же нужно совершать активные действия. А это противоречит понятию «пассивный доход».

Коротко

Не все варианты пассивного заработка, которые предлагают в интернете, являются таковыми.

Самый простой и надёжный способ получать пассивный доход — вклады. Но чтобы получать значительную сумму в виде процентов, нужно положить на вклад хотя бы 1 млн рублей. Подходит практически любому, у кого есть сбережения.

Сдача недвижимости в аренду требует больших первоначальных вложений и участия, также несёт определённые риски. Подходит только тем, у кого есть недвижимость.

Инвестиционные инструменты могут приносить доход, но сопоставимый с риском: чем больше доходности предполагает инвестиционный инструмент, тем выше риск.

Прежде чем выбрать тот или иной способ, учитывайте, что для организации пассивного дохода всё же нужно потратить определённое время, силы и деньги.