Прямые и косвенные налоги: в чём различия

В 2024 году поступление налогов в консолидированный бюджет России выросло на 20,1% и составило 43,5 триллиона рублей. Эта сумма складывается из различных видов налогов, которые физлица и организации платят регулярно. В этой статье разберём, что такое прямые и косвенные налоги и чем они отличаются.

Что такое налог

Налог — это обязательный, индивидуально безвозмездный платёж, взимаемый с налогоплательщиков в пользу государства или отдельных регионов. Налогообложение в России регламентируется Налоговым кодексом.

Помимо налогов, обязательными платежами также являются сборы и страховые взносы на обязательное пенсионное, социальное и медицинское страхование.

Чем отличаются прямые налоги от косвенных

Прямые налоги — это налоги, которые взимаются непосредственно с доходов или имущества налогоплательщика. Они напрямую зависят от финансового состояния человека или организации. К прямым налогам относятся налог на доходы физических лиц (НДФЛ), налог на прибыль организаций, транспортный налог, налог на имущество физических лиц/организаций, а также земельный налог.

Косвенные налоги — это налоги, которые включаются в стоимость товаров, работ или услуг и оплачиваются конечным потребителем. Они не зависят от доходов налогоплательщика. К косвенным налогам относят налог на добавленную стоимость (НДС) и акцизы.

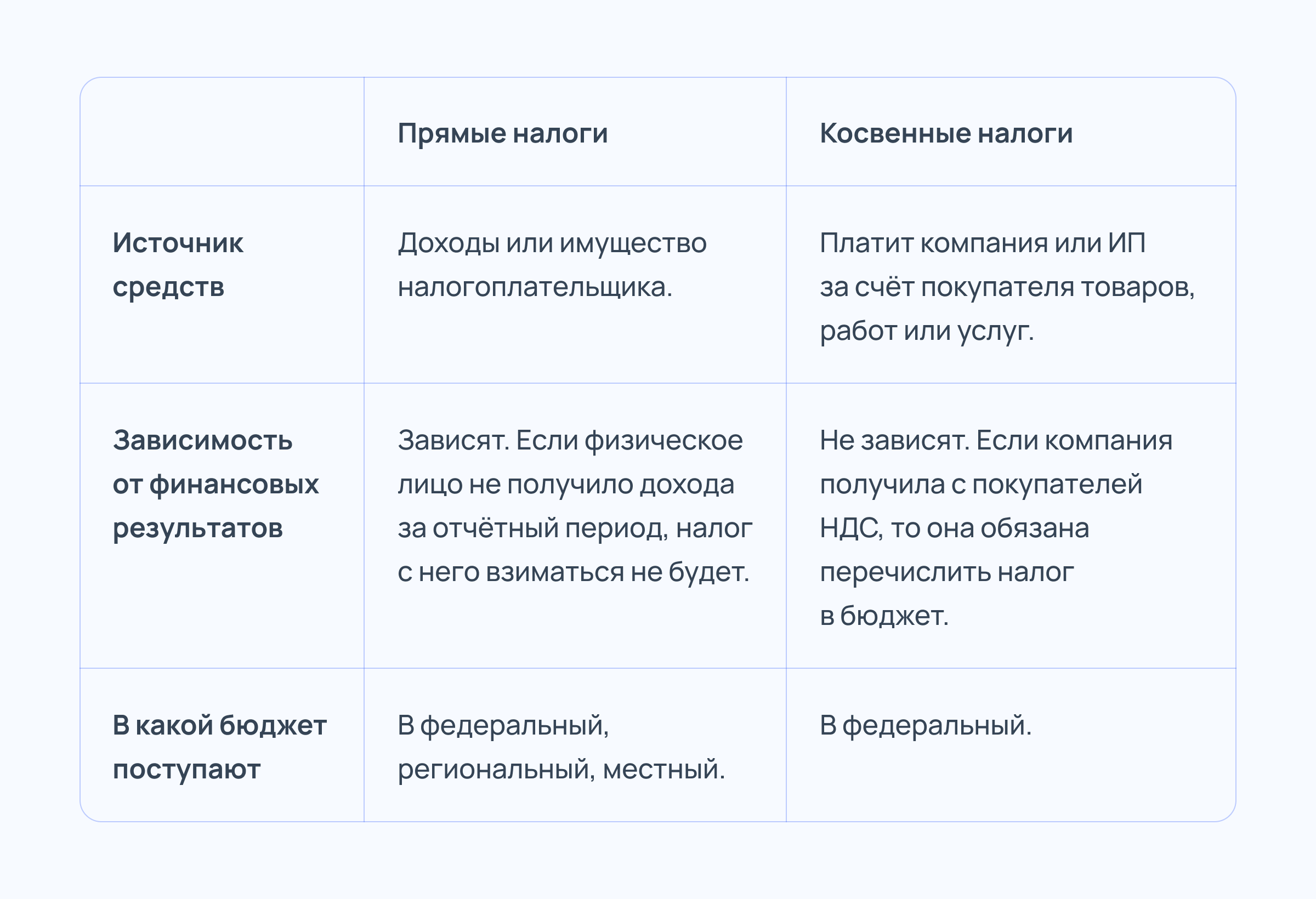

Ниже в таблице приведены основные различия косвенных налогов от прямых.

Примеры прямых налогов

Рассмотрим каждый тип прямых налогов по отдельности.

Налог на доходы физических лиц

НДФЛ — это прямой налог, который взимается с трудовых доходов, например с зарплаты или вознаграждения, выплаченного по договору гражданско-правового характера. Также налог нужно уплатить и с других доходов — например, при продаже квартиры, от сдачи имущества в аренду, с дивидендов, разного рода выигрышей или подарков. НДФЛ уплачивается в федеральный бюджет.

Всего в России в 2025 году предусмотрено несколько налоговых ставок по НДФЛ:

13% — платят физлица-резиденты со всех доходов, если сумма налоговых баз, указанных в пункте 2.1 статьи 210 НК РФ, равна или меньше 2,4 миллиона рублей.

15% — платят физлица-резиденты, если сумма налоговых баз превышает 2,4 миллиона рублей и равна или не более 5 миллионов рублей в год.

18% — платят физлица-резиденты, если сумма налоговых баз превышает 5 миллионов рублей и равна или не более 20 миллионов рублей в год.

20% — платят физлица-резиденты, если сумма налоговых баз превышает 20 миллионов рублей и равна или не более 50 миллионов рублей в год.

22% — платят физлица-резиденты, если сумма налоговых баз превышает 50 миллионов рублей в год.

Для отдельных видов доходов предусмотрены и другие ставки НДФЛ. Они перечислены в ст. 224 НК РФ.

Налог на прибыль организаций

Налог на прибыль организаций — это прямой налог, который начисляют на прибыль организации, то есть на разницу между её доходами и расходами. Правила налогообложения налогом на прибыль определены в главе 25 Налогового кодекса.

Основная ставка по налогу на прибыль составляет 25%, из которых 7% платятся в федеральный бюджет, а 18% — в бюджет субъекта РФ.

Налоговым кодексом установлены кроме основной ещё и специальные ставки на прибыль. Они перечислены в ст. 284 НК РФ.

Налог на имущество физических лиц

Налог на имущество физических лиц платят в местный бюджет собственники квартир, комнат, жилых домов, гаражей. Ставки варьируются от 0,1 до 2,5%, они перечислены в ст. 406 НК РФ. Для расчёта используют кадастровую стоимость недвижимого имущества.

Транспортный налог

Транспортный налог в региональный бюджет платят организации и физлица, владеющие транспортными средствами (автомобильный, водный и воздушный транспорт). Налоговые ставки устанавливаются законами субъектов РФ в зависимости от мощности транспортного средства. В Налоговом кодексе ставки транспортного налога перечислены в статье 361.

Земельный налог

Земельный налог — вид налога на имущество, который взимается с собственников земельных участков за право пользования землёй. Этот налог относится к местным, его устанавливают нормативными правовыми актами представительных органов муниципальных образований. Налоговые ставки перечислены в ст. 394 НК РФ и варьируются от 0,3 до 1,5%.

Примеры косвенных налогов

К косвенным налогам относятся следующие типы обязательных платежей.

Налог на добавленную стоимость

НДС, или налог на добавленную стоимость, — это налог, которым облагается разница между стоимостью покупки или производства товара и ценой его продажи. Он включается в цену товара, поэтому фактическим плательщиком является потребитель, а не продавец. НДС платят с продажи товаров, услуг или имущественных прав, а также при ввозе иностранной продукции на территорию России.

В 2025 году в России установлены три основные ставки НДС:

0% — применяется при реализации товаров, вывезенных в таможенной процедуре экспорта.

10% — применяется в случаях реализации продовольственных товаров, товаров для детей, периодических печатных изданий и книжной продукции, медицинских товаров.

20% — применяется во всех остальных случаях.

Акцизы

Акцизы — это косвенные налоги, которые взимаются с определённых категорий товаров. К подакцизным товарам относятся, например: продукты с содержанием спирта с долей до 9%, алкогольные напитки (вина, сидры, пиво) с долей спирта более 0,5%, табак и все виды табачных изделий, электронные сигареты с никотином и заправки к ним, топливо (печное, дизельное, моторные масла), бензин, легковые автомобили. Полный список подакцизных товаров указан в ст. 181 НК РФ.

Акцизы, так же как и НДС, включаются в стоимость товаров. Ставки акцизов различаются в зависимости от вида товара и перечислены в ст. 193 НК РФ.

Коротко

Прямые налоги — это налоги, которые взимаются непосредственно с доходов или имущества налогоплательщика.

Косвенные налоги — это налоги, которые включаются в стоимость товаров, работ или услуг и оплачиваются конечным потребителем.

К прямым налогам относятся налог на доходы физических лиц (НДФЛ), налог на прибыль организаций, транспортный налог, налог на имущество физических лиц/организаций, а также земельный налог.

К косвенным налогам относят налог на добавленную стоимость (НДС) и акцизы.

Налог с дохода от продажи недвижимости: кто и сколько заплатит