Что такое альтернативные инвестиции, и для чего они нужны

Согласно опросу РБК, большинство россиян вкладывают деньги в биржевые инструменты, банковские депозиты, иностранную валюту. В альтернативные инвестиции — лишь 3% опрошенных. В этой статье разберём, что относят к альтернативным инвестициям, какие риски и преимущества у такого вида вложений.

Что такое альтернативные инвестиции

Альтернативные инвестиции — это вложения средств в активы, которые не относятся к традиционным или классическим (акции, облигации, паевые фонды, фьючерсы, опционы и наличные деньги). К альтернативным активам относят то, что не торгуется на публичных рынках. В частности, криптовалюты, искусство и предметы коллекционирования, инфраструктурные объекты, производство.

Альтернативные инвестиции используют, чтобы:

- Диверсифицировать портфель и снизить риски.

- Получить более высокую доходность по сравнению с традиционными активами.

- Не зависеть от изменений на традиционных рынках.

- Иметь хобби, если речь идёт об искусстве или предметах коллекционирования.

Основные виды альтернативных инвестиций

Чёткого разделения между традиционными и альтернативными видами активов нет. Мы рассмотрим основные виды активов, которые чаще всего причисляют к альтернативным.

Недвижимость

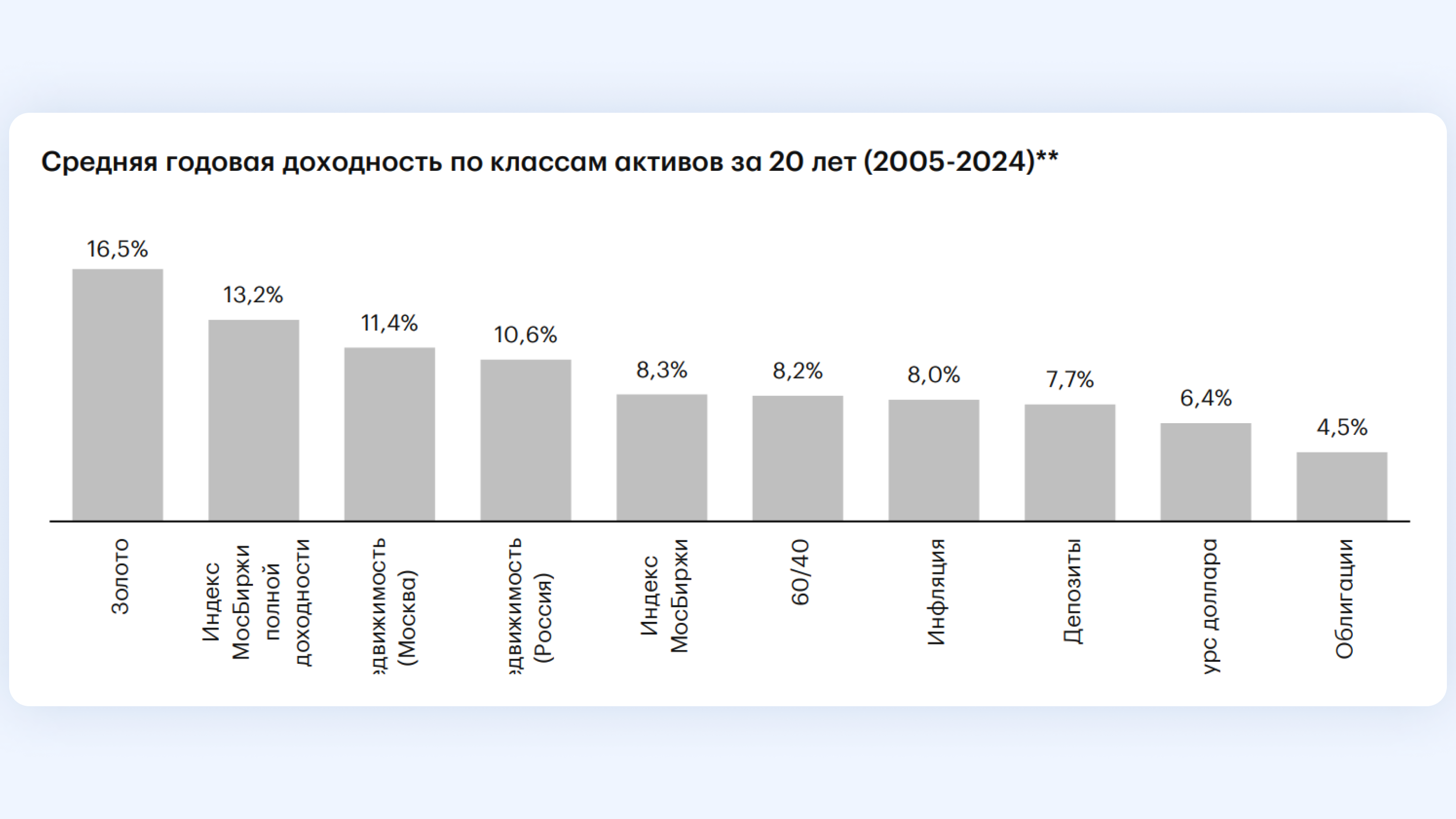

Недвижимость является самым популярным альтернативным классом активов. По данным АТОН, недвижимость стала третьим после акций и золота активом по доходности за последние 20 лет. В Москве она росла в среднем на 11,4% в год, а в остальных регионах России — в среднем на 10,6% в год.

Помимо роста стоимости, недвижимость может приносить доход от сдачи в аренду. В 2024 году средняя доходность от сдачи квартиры в аренду составляла 6,6% годовых.

Инвестиции в недвижимость требуют большого количества знаний и навыков. В неё можно инвестировать либо путём покупки реальных объектов, либо через паевые инвестиционные фонды.

Чтобы инвестировать в реальный объект, необходимо следующее:

- Выбрать стратегию: купить и сдавать в аренду или купить и продать дороже.

- Выбрать тип недвижимости: квартира, загородный дом, апартаменты, многоквартирный дом, коммерческое помещение, земельный участок, парковочное место или гараж.

- Проанализировать рынок. Оценить стоимость недвижимости в вашем городе в зависимости от района и местоположения. Для этого могут подойти специальные сайты-агрегаторы, например Циан, Неагент или Домклик.

- Проанализировать конкретный объект. Если вы решили купить жилую недвижимость, стоит оценить транспортную доступность, инфраструктуру, экологическую обстановку, камерность места, наличие рядом школ, детских садов, офисов и ТЦ, а также нежелательных промзон, электростанций и высоковольтных ЛЭП.

- Выбрать хорошего риелтора, чтобы он смог правильно оформить сделку с минимальными затратами. Выбрать помогут сайты с отзывами, например Домклик.

- Заключить сделку.

Риски при инвестициях в недвижимость:

Плохое местоположение. Если местоположение объекта выбрано неудачно, например, если рядом вырубили рощу или построили вредное производство, цена на этот объект может снизиться.

Проблемы с арендаторами. Если вы выбрали стратегию «купить и сдавать», стоит учесть, что могут возникнуть трудности с арендаторами: задержка арендной платы, порча имущества.

Недобросовестный застройщик. Если вы покупали объект на стадии строительства, есть вероятность, что застройщик перенесёт сроки сдачи или сдаст некачественный объект. Это может привести к убыткам.

Чрезвычайные ситуации. Пожары, землетрясения, наводнения и другие непредвиденные обстоятельства могут повредить или уничтожить вашу недвижимость. Такой риск нельзя предугадать, но можно минимизировать путем страховки объекта.

Прямые и венчурные инвестиции

Прямые инвестиции предполагают покупку доли в частной компании напрямую у собственников. В таком случае инвестор может стать мажоритарным (крупным) или даже единственным акционером компании и может влиять на деятельность предприятия.

Частью прямых инвестиций является венчурное инвестирование — это покупка доли в молодых проектах (стартапах). Данный тип инвестирования предполагает высокие риски: по данным исследования Гарвардского университета, примерно 75% стартапов, финансируемых венчурными компаниями, терпят неудачу.

Чтобы заниматься прямыми инвестициями, необходимо иметь личную базу контактов и самостоятельно искать проекты, нуждающиеся в финансировании. В этом могут помочь организации, которые занимаются поддержкой молодых предпринимателей. Среди них — «Сколково», Фонд развития интернет-инициатив. Также можно присоединиться к клубу инвесторов и осуществлять совместные вложения в бизнесы.

Доходность от прямых инвестиций оценить сложно. Она может достигать нескольких тысяч процентов, если проект окажется успешным. И наоборот, есть риск всё потерять, если бизнес прогорит.

Криптовалюта

Криптовалюта — это цифровая валюта, которая не имеет физической формы. Данный вид активов появился совсем недавно: в 2009 году. Доходность криптовалют зависит от монеты. Так, самая крупная криптовалюта биткоин за последний год выросла на 114%.

Вторая по капитализации монета — эфир — за тот же период выросла лишь на 23%.

Инвестиции в криптовалюты предполагают высокий риск, так как этот вид активов крайне волатильный: в период с 2020 по 2021 год цена биткоина выросла на 800%: с 9 тысяч до 65 тысяч долларов, однако затем в течение года упала более чем на 70% — до 16 тысяч долларов.

Выделяют две основные стратегии при инвестициях в криптовалюту:

- Купить биткоин как ставку на весь криптовалютный рынок в целом и ждать роста.

- Выбрать перспективные альткоины в надежде, что проекты, стоящие за ними, наберут популярность, и токены вырастут в цене.

В первом случае нужно зарегистрироваться на криптобирже (например, Bybit, Binance, Coinbase, OKX), пополнить кошелёк и приобрести нужное количество монет.

Поскольку альткоинов огромное количество, для второй стратегии необходимо проводить тщательный анализ токенов и их криптопроектов. Для этого необходимо обратить внимание на следующие факторы:

Техническая документация. Она даёт подробный обзор проекта: цели, варианты использования, технологию, планы по обновлениям и новым функциям. Основным документом является Whitepaper («Белая книга»), найти её можно на официальном сайте криптовалюты. Например, Whitepaper биткоина можно посмотреть здесь.

Команда. Проверить компетентность и опыт членов команды, чтобы понять, смогут ли они реализовать проект. Сделать это можно по их соцсетям и упоминаниям в других криптопроектах.

Показатели блокчейна. К ним относится количество транзакций (показатель активности в сети), стоимость транзакций (суммарный объём средств, переведённых внутри сети за определённый период), активные адреса (совокупное количество уникальных адресов и их соотношение с количеством транзакций за то же время).

Токеномика. Экономическая модель проекта. Показывает, как токен будет использоваться в экосистеме и его ценность. В случае, если токен используется только как платёжное средство, его стоимость, скорее всего, будет колебаться вместе с рынком. Если токен используется для питания децентрализованного приложения (DApp), то токеномика будет более сложной, а ценность токена будет более стабильной.

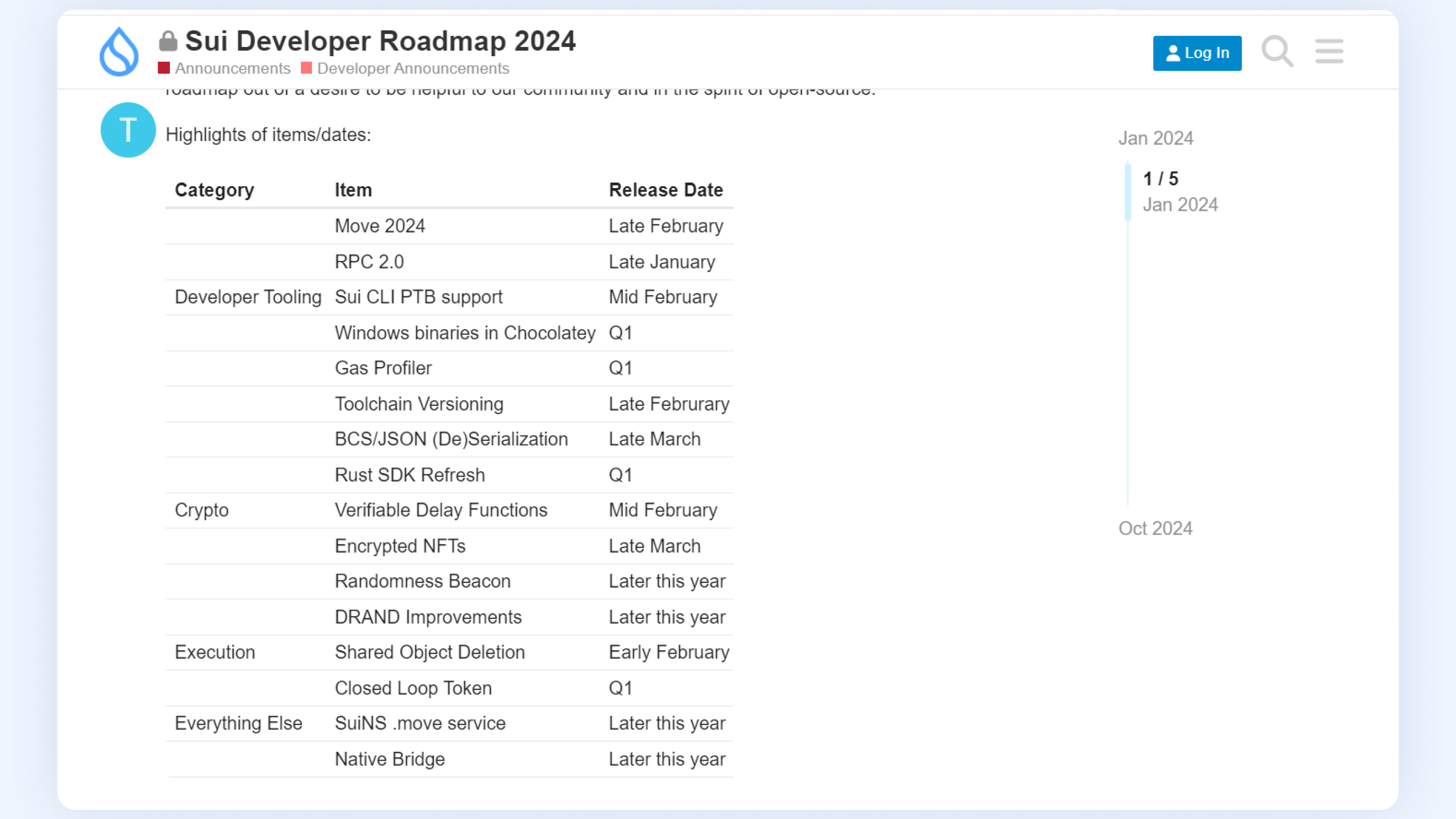

Долгосрочное видение. Обычно его представляют в виде дорожной карты, с помощью которой команда объясняет, как планирует достичь своих целей и реализовать идею. Так выглядит дорожная карта набирающей популярность криптовалюты SUI.

Всю эту информацию можно найти на официальном сайте проекта или же на сайтах-агрегаторах, таких как Coinmarketcap или Dropstab.

После того как вы проанализировали криптопроект, можно вкладываться в его криптовалюту. Сделать это можно на вышеперечисленных централизованных биржах или в криптообменниках (Uniswap, PancakeSwap или 1inch).

Такие инвестиции предполагают высокую ожидаемую доходность, но также и высокие риски:

- риск потерять все вложения из-за падения стоимости монет;

- риск взлома криптокошелька;

- риск закрытия биржи, на которой у вас могут лежать средства.

Искусство и предметы коллекционирования

Ещё одним вариантом альтернативных инвестиций можно считать покупку предметов искусства, антиквариата, часов, марок, монет, алкоголя и даже наборов конструктора Lego. Всё это со временем может дорожать в зависимости от редкости, автора (в случае с искусством) и качества (в случае с алкоголем). По данным UBS, мировой рынок искусства составляет 65 миллиардов долларов.

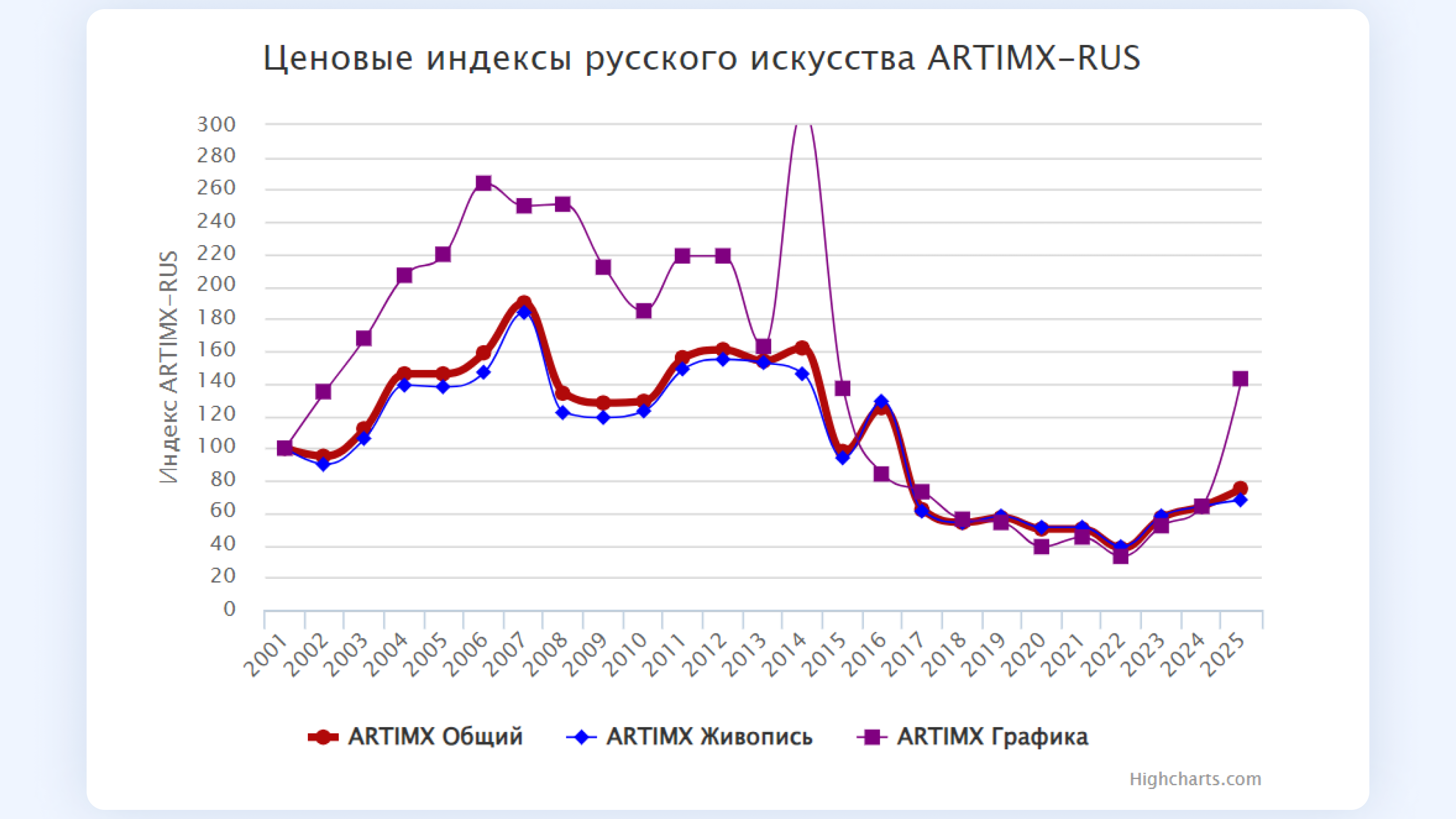

Доходность таких инвестиций может варьироваться в зависимости от вида актива и его истории. Так, согласно индексу ARTIMX от ARTinvestment, вложения в российское искусство за последние три года принесли инвесторам 97% доходности, а за последние 10 лет инвесторы потеряли 24%.

Чтобы инвестировать в искусство или предметы коллекционирования, важно знать следующее:

- Такие активы растут в цене только на долгосрочном горизонте. Согласно отчёту Deloitte, стоимость 88% произведений современного искусства увеличивается, если держать их более 10 лет.

- Без помощи профессионалов инвестировать в искусство и предметы коллекционирования крайне сложно. Будьте готовы к расходам на услуги арт-консультантов, брокеров, искусствоведов, юристов и других специалистов.

- Комиссионные сборы аукционных домов могут достигать 25%.

- Предметы коллекционирования важно правильно хранить. Неподходящая температура, влажность или освещение способны нанести ущерб произведениям искусства, а хрупкие предметы (посуду или статуэтки) можно повредить из-за неосторожности.

- Коллекции необходимо страховать. Даже в оборудованных галереях случаются пожары, протечки или другие инциденты. Кроме того, есть риск кражи ценных предметов.

- Нужно самому наращивать экспертизу в той области, в которой вы хотите инвестировать. Посещайте выставки, аукционы и другие мероприятия, связанные с искусством или той сферой, которой вы увлекаетесь.

Преимущества альтернативных инвестиций

У альтернативных инвестиций есть как преимущества, так и недостатки. Рассмотрим сначала преимущества:

Диверсификация портфеля. Цена на предметы искусства мало зависит от ситуации в экономике. Если не происходит ничего катастрофического, то стоимость картины Пабло Пикассо, в отличие от акций или облигаций, не будет зависеть от темпов роста ВВП, ключевой ставки или бюджетного дефицита. Такие вложения позволяют диверсифицировать свой портфель и снизить его зависимость от рыночной волатильности.

Высокая потенциальная прибыль. Правильно выбранный актив может принести доходность в несколько десятков раз выше по сравнению с традиционными активами. Так, например, проданная в 2012 году картина Игоря Грабаря «Груши на красной скатерти» за 5 лет выросла в цене с 12 миллионов рублей до 36 миллионов рублей: доходность составила 178% годовых.

Возможность совмещать инвестиции и хобби. Альтернативные инвестиции, например в коллекционные предметы или искусство, могут приносить инвестору не только доход, но и удовольствие.

Недостатки альтернативных инвестиций

Низкая ликвидность. Спрос на пакет акций Сбербанка будет выше, чем на бутылку вина Chateau Mouton Rothschild (Pauillac) 1995 года или коммерческий склад.

Сложность в оценке. Если одни виды активов (криптовалюту или квартиру) оценить достаточно просто, то другие (предметы искусства, коллекционные предметы или долю в компании) оценить сложнее. Может потребоваться помощь экспертов.

Более высокий риск. Неправильно подобранный предмет искусства или криптовалюта могут никогда не вырасти в цене или вовсе обесцениться.

Высокие издержки. Оплачивать услуги специалистов (риелторов, юристов, искусствоведов, брокеров) либо платить комиссию за покупку или продажу (аукционные дома, криптобиржи).

Коротко

Альтернативные инвестиции — это вложения средств в активы, которые не относятся к биржевым инструментам или наличным.

К альтернативным инвестициям относят вложения в недвижимость, криптовалюту, частный бизнес (напрямую), предметы искусства и коллекционирования.

Преимуществами альтернативных инвестиций являются низкая корреляция с традиционными активами, более высокая потенциальная прибыль, возможность совмещать инвестиции с хобби.

Недостатками альтернативных инвестиций являются низкая ликвидность, сложность оценки, высокие издержки, более высокий риск.