Кредитный договор: как оформить и что в нём должно быть прописано

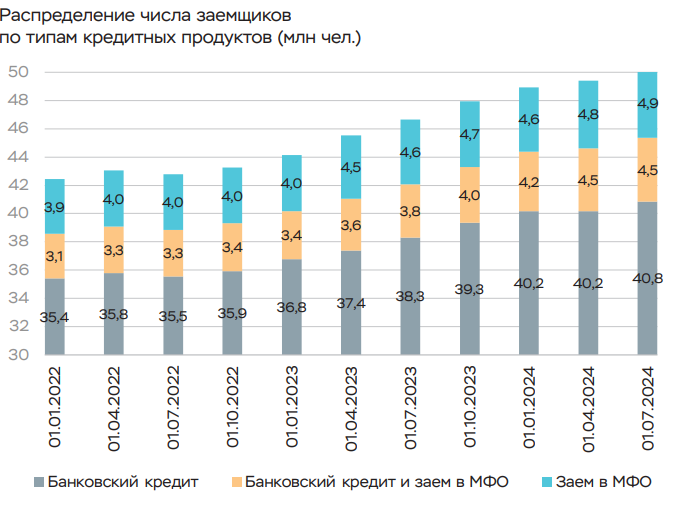

Спрос на кредитование в России стремительно растёт. Число россиян, взявших кредит и микрозаймы, по итогам первого полугодия 2024 года превысило 50 млн человек, свидетельствуют данные Банка России. Общая задолженность заёмщиков перед банками и иными кредитными организациями за год выросла на 7,7 трлн рублей, до 37,6 трлн рублей.

Продолжает расти доля заёмщиков, имеющих три и более кредита (более 13 млн человек). «Молодеет» портрет заёмщика — все больше кредитов берут люди моложе 35 лет (рост на 8 п.п. за год), а кредитные карты получает всё больше молодежи до 20 лет (рост на 7,8 п.п. за год).

Прежде чем брать кредит, важно разобраться в том, как устроен кредитный договор, как по нему формируются условия и какие проценты необходимо заплатить за использование денежных средств банка.

Что такое кредитный договор

Кредитный договор — это соглашение между кредитором и заёмщиком, определяющее права и обязанности обеих сторон. Он нужен для того, чтобы зафиксировать условия, сроки и размеры финансовых обязательств по кредиту.

Предметом данного соглашения являются исключительно денежные средства. Кредитный договор регулируется статьями Гражданского кодекса, Федеральными законами «О потребительском кредите (займе)» и «О банках и банковской деятельности», а также нормативными актами Банка России.

В качестве кредитора чаще всего выступает банк либо другая кредитная организация, например микрофинансовая организация (МФО). Заёмщиками могут быть физические лица или организации.

После подписания договора кредитор передает оговоренную сумму заёмщику, который обязуется вернуть ее с процентами и возможными дополнительными платежами, такими как страховка. Кредитный договор составляется в двух экземплярах. Каждый из них имеет равную юридическую силу.

Кредитный договор: права и обязанности

Кредитный договор оформляется только при взаимном согласии обеих сторон. Согласно положениям статьи 821 Гражданского кодекса РФ, кредитор вправе отказаться от предоставления займа в полной мере или частично, если есть основания полагать, что заемщик не сможет своевременно погасить кредит.

Также кредитор может включить в договор условие, позволяющее требовать досрочного погашения долга. Кроме того, может включить пункт о передаче своих прав по соглашению третьей стороне без получения согласия заемщика.

При этом кредитор обязуется предоставить исчерпывающую и достоверную информацию обо всех аспектах сделки. Он должен объяснить условия договора и гарантировать конфиденциальность сведений о его заключении.

Заёмщик имеет право:

- отказаться получать кредит полностью или частично, если сочтёт предлагаемые условия невыгодными или неинтересными;

- на получение подробной и точной информации, защиту своих интересов, а также досрочное погашение кредита;

- бесплатно получать информацию от кредитора о состоянии своего счёта, размере задолженности на интересующую его дату и уплаченных процентах;

- на сохранение всех условий кредита, даже если его финансовое положение ухудшилось или он, например, потерял работу. Банк не имеет права в таких случаях менять условия, повышать ставку или требовать немедленной выплаты долга;

- подать на финансовую организацию в суд при нарушении условий договора, причём сделать это он может как по своему месту жительства, так и по месту регистрации банка.

Заёмщик обязан:

- вернуть полученную по договору денежную сумму и уплатить проценты за пользование ею, а также иные платежи, связанные с предоставлением кредита;

- использовать деньги только на цели, прописанные в договоре;

- вовремя предоставлять банку актуальную информацию о себе (например, при смене имени, фамилии или места регистрации необходимо направить банку письмо в свободной форме о произошедших изменениях);

- предоставить банковским работникам доступ к имуществу, если финансовая организация решит провести проверку. Например, заёмщик обязан показать сотрудникам банка ипотечную квартиру или машину для залога, если банк захочет убедиться в том, что с залоговым имуществом всё в порядке. Чаще всего это происходит перед подписанием кредитного договора или сразу после него.

Структура кредитного договора

Унифицированной утверждённой структуры кредитного договора нет, но, как правило, стандартный договор включает в себя следующие пункты:

- Информацию о банке (реквизиты, юридический адрес, данные о лицензии).

- Требования к заёмщикам (возраст, минимальный доход, долговая нагрузка).

- Диапазон процентных ставок и сроки предоставления кредита.

- Последствия за невыполнение условий договора и последующие санкции.

После того как кредитор и заёмщик обсуждают и согласуют предложение по кредиту, в кредитный договор вписываются условия:

- Стороны договора в лице кредитора и заёмщика.

- Цель (если есть).

- Сумма кредита (предмет договора) и срок возврата.

- Валюта кредита.

- Годовая процентная ставка по кредиту.

- Список прилагаемых документов.

- Полная стоимость кредита.

- График платежей.

- Вид платежей (аннуитетный или дифференцированный).

- Способы обеспечения обязательств.

- Штрафы и санкции при просрочке.

- Механизм досрочного погашения.

- Права и обязанности сторон.

- Дополнительные услуги и их стоимость.

Кредитный договор считается действительным только после его подписания обеими сторонами.

Десять выгодных кредитных карт на ноябрь 2024 года

Основные виды кредитных договоров

Вид кредитного договора зависит от того, какой именно кредит планирует взять заёмщик. Наиболее известными видами кредитов считаются потребительский и ипотечный. Однако классификация кредитов сложнее.

По степени обеспечения кредиты делятся на:

- Обеспеченные (есть залоговое имущество или капитал. К этим кредитам относятся ипотека и автокредит).

- Необеспеченные (нет залога; к этим кредитам относятся кредиты наличными и кредитные карты).

По цели применения:

- Целевой (есть конкретная цель, например строительство жилья, закупка оборудования). При нецелевом использовании денег банк может отказаться дальше кредитовать заёмщика по существующему договору. Ипотека является разновидностью целевого кредита.

- Нецелевой (деньги выдаются на общие цели или нужды). Заёмщик использует деньги по своему усмотрению — может потратить на первоначальный взнос по ипотеке, а может — на поездку в отпуск. Потребительский кредит в большинстве случаев является разновидностью нецелевого кредита.

По сроку:

- Краткосрочный (до года).

- Среднесрочный (от года до пяти лет).

- Долгосрочный (более пяти лет).

По субъекту кредитования:

- Договор с физическим лицом.

- Договор с юридическим лицом.

По характеру выдачи кредита:

- Единовременный (деньги выдаются одним платежом).

- Кредитная линия (банк определяет лимит кредита, а заёмщик может брать необходимые суммы частями в пределах этого лимита. Такой вид кредита в основном используют юридические лица).

- Овердрафт (возможность использовать заёмные средства по банковскому счёту, если закончились собственные).\

Кредит: виды, какой выбрать, как оформить

Отдельно можно выделить ещё одну разновидность кредита — рефинансирование или перекредитование. По нему также заключается отдельный договор. Суть рефинансирования состоит в том, чтобы улучшить текущие условия по кредиту. Это происходит так: клиент берёт новый кредит для закрытия предыдущего. Условия нового кредита должны быть более выгодными, иначе эта процедура теряет смысл.

При рефинансировании можно объединить несколько кредитов в один. Перекредитоваться можно как в том же банке, так и в другом, если финансовая организация готова предложить такую услугу.

Ответственность сторон по кредитному договору

В условиях кредитного договора обязательно включается пункт про ответственность заёмщика перед кредитором. В нем прописываются последствия, которые могут наступить при неисполнении условий.

В этом пункте указываются допустимый срок просрочки, неустойка, порядок действий при недопустимом сроке просрочки.

Здесь также прописывается механизм действий заёмщика, если кредитор неправомерно решил начислить комиссии или платежи либо в одностороннем порядке изменил ставку по кредиту (по умолчанию она не может меняться, если это не оговорено в договоре). Заёмщик в таком случае может претендовать на компенсации или в судебном порядке признать действия банка неправомерными. Сначала следует обратиться в сам банк и попытаться мирно урегулировать вопрос. Зачастую банки заинтересованы в таком исходе.

Если нет, следует обратиться к юристу за консультацией. Затем можно заполнить исковое заявление к банку и подать его в суд либо по месту своей регистрации, либо по месту регистрации банка.

Здесь можно посмотреть образец такого заявления.

Процедура расторжения кредитного договора

Прекращение действия кредитного договора может осуществляться двумя способами:

- По взаимному согласию (по соглашению сторон). Механика расторжения договора в таком случае зависит от того, произошло ли полное погашение задолженности и закончился ли срок действия договора. Если долг выплачен, договор автоматически теряет свою силу. Если долг не выплачен, то стороны могут договориться о расторжении договора. Однако обязательства по нему всё равно придётся выполнять: либо перед другим кредитором, либо согласно условиям соглашения.

- В одностороннем порядке (через суд). Договор прекращает действие по решению суда, когда оно вступает в силу. Такое применимо, если одна из сторон договора грубо нарушает условия и не готова к мирному урегулированию.

Что нужно учитывать

Заключение кредитного договора осуществляется на основании добровольного согласия обеих сторон с его условиями. Любая сторона вправе не соглашаться с предложенными условиями полностью или частично.

Нет единого стандарта кредитного договора, но документ обязательно включает сумму и срок кредита, график выплат, величину начисляемых процентов, общую стоимость кредита, права и обязанности участников, а также меры ответственности за нарушение условий.

Перед подписанием договора важно внимательно изучить все пункты. За разъяснениями стоит обратиться к представителю банка или МФО.

Договор вступает в силу лишь после его официальной регистрации и перевода денежных средств от кредитора заёмщику.