Сезон отчетов в США поддерживает ралли

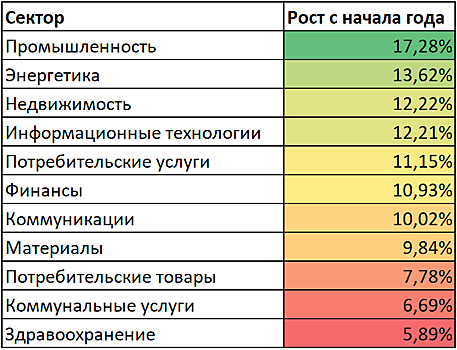

Сезон отчетов способствовал продолжению ралли на фондовых площадках, стартовавшему в конце декабря. В связи с тем, что почти все компании из индекса S&P500 уже представили свои результаты, у инвесторов возникают сомнения в дальнейшем росте на бирже. Чтобы спрогнозировать динамику рынков, стоит проанализировать подходящий к концу сезон отчетов, а также обратить внимание на результаты компаний, не входящих в индекс S&P500. Таблица Одним из итогов проходящего сезона отчетов можно назвать возвращение популярности циклических секторов. Если отследить отраслевую динамику с начала года, видно, что циклические сектора росли активнее традиционных защитных. Наибольшего успеха добился сектор промышленности: его доходность превысила 17%. Данные отчетов промышленных компаний подтверждают право сектора на первенство. Отрасль лидирует по проценту компаний, прибыль которых превзошла прогноз, 85% из них приятно удивили рынок показателем EPS. Успех сектора промпроизводства не случаен, так как традиционное увеличение капитальных затрат на поздней фазе цикла обеспечивает повышение выручки. К тому же сектор имел сравнительно низкие показатели P/E на конец года, так как, на наш взгляд, участники рынка переоценивали вероятность рецессии в экономике США. Наш прогноз основан на том, что рецессия в США в текущем году маловероятна, поэтому у сектора остаются возможности для продолжения роста. Одним из лидеров в секторе промпроизводства в текущем сезоне отчетов стал Boeing. В день публикации результатов стоимость компании подпрыгнула почти на 6%. А для компании подобного размера с капитализацией больше $200 млрд — это гигантский скачок. В итоге акции Boeing обновили исторические максимумы и сигнализируют о перекупленности, но в целом отрасль промпроизводства остается привлекательной для вложений. Динамика ETF на индекс показывает подъем сектора выше 200-дневной средней впервые с октября, что можно отнести к позитивным моментам. Стоит присмотреться к акциям United Technologies Corporation (UTX). По многим показателям компания превзошла ожидания рынка. Покупка Rockwell Collins придала положительный импульс бизнесу United Technologies Corp. Ее выручка увеличилась на 15%, и благодаря хорошему спросу компания улучшила прогноз на 2019 год. Ее руководство планирует сосредоточиться на ключевом авиационном бизнесе и вывести из структуры сегменты производства лифтов (Otis) и кондиционеров (HVAC). Этот шаг будет способствовать улучшению эффективности бизнеса и увеличению свободного денежного потока. Акции United Technologies имеют потенциал роста порядка 10% с целевой ценой $140,71. Энергетический сектор занял второе место по доходности, с начала года прибавив в стоимости почти 14%. Благодаря возобновлению роста цен на нефть прибыль энергетических компаний в этом сезоне продемонстрировала самое высокое отклонение от прогноза в лучшую сторону. В обрабатывающей отрасли рост составил менее 10%, и она остается самым дешевой относительно других. Особенно хотелось бы отметить сохраняющие инвестиционную привлекательность акции Alcoa, многие результаты которой оказались лучше ожиданий рынка. Цены на алюминий с начала 2018-го снизились более чем на 17%, а котировки Alcoa опустились почти на 45%. Компания выглядит перепроданной и в сравнении с конкурентами. Соотношение EV/EBITDA у нее в три раза меньше, чем у конкурентов. P/E низок в целом по отрасли, он составляет около 10. А у Alcoa он равен лишь 7,1, что также оставляет потенциал роста. После вывода Русала из-под американских санкций возможна стабилизация цен на алюминий. Акции Alcoa в таких условиях имеют фундаментальный потенциал роста порядка 60%, оставаясь одними из самых недооцененных на рынке. Сектор информационных технологий за рассматриваемый период вырос больше чем на 12%. Стоит отметить, что на конец 2018-го ИТ потерял больше, чем другие сектора, поэтому уверенное восстановление котировок вполне закономерно. Помимо подверженности общему течению бизнес-циклов ИТ-сектору свойственна и зависимость от инноваций. Новые продукты и технологии обновляются циклично. Так, акции Micron Technologies имеют сейчас один из самых низких показателей P/E, потому что после внедрения новых чипов памяти ее клиентам в ближайший год не потребуются обновления. Это негативно отразится на темпах роста выручки Micron. Тем не менее подобные компании могут быть выгодными вложениями для долгосрочных инвесторов уже сейчас. Интересной идеей для покупки выглядит и Applied Materials, так как дальнейший потенциал снижения в полупроводниковой индустрии может быть ограничен, а текущие уровни P/E компании указывают на минимальны по сравнению с аналогами, что указывает на недооцененность бумаги. Долгосрочные перспективы бизнеса остаются позитивными. Компания вкладывается в разработку новых продуктов, таких как технология 3D NAND flash. На протяжении 10 лет у Applied Materials самые высокие затраты на исследования и разработки, что обеспечивает ей надежное конкурентное преимущество. Отчет компании оказался хуже ожиданий, но обвального падения акций не последовало. Котировки опустились на 5%, что можно рассматривать как достижение ими дна. Потенциал роста акций Applied Materials может превышать 15%. Успех циклических секторов говорит о том, что инвесторы, перепуганные в конце прошлого года страхом скорой рецессии, пересматривают свои ожидания. Доказательств приближения экономического спада по-прежнему не видно. Большинство опережающих индикаторов далеки от уровней, которые предвещали прошлые рецессии. Дело за малыми Тем не менее для дальнейшего ралли фондовых площадок нужно кое-что еще, а именно: хороший сезон отчетов Russel 2000 и появление прогнозов, пересмотренных в сторону улучшения. С текущими оценками по P/E S&P500 уже находится у фундаментально обоснованных значений. Перепроданность, которая была вызвана в основном паникой в конце 2018 года, ушла, однако для дальнейшего роста без возникновения «пузыря» необходимы веские причины. Одной из них могла бы стать успешная отчетность небольших компаний. Из входящих в S&P500 эмитентов отчиталось около 90%, а для сравнительно небольших фирм, формирующих индекс Russell 2000, сезон отчетов только подошел к середине. Коррекции 2011-го и в 2015-2016 годов на американском фондовом рынке, которые по своему масштабу и характеру напоминали коррекцию конца 2018-го, заканчивались именно восстановлением индекса Russell 2000 выше 50-недельной скользящей средней. Оно предшествовало продолжению ралли по S&P500. Без этого рост S&P500 последних недель может оказаться лишь временным отскоком, за которым последует новый виток снижения. На сегодня Russell 2000 вплотную подошел к 50-недельной средней. Продолжающиеся публикации отчетов входящих в него компаний могут способствовать прорыву и закреплению выше. В таком случае можно будет ожидать нового позитивного импульса для S&P500. Таким образом, сезон отчетов выявил наличие у многих компаний потенциала роста, а также дал основание предположить, что для продолжения позитивного тренда S&P500 необходима поддержка со стороны результатов компаний из индекса Russell 2000. Сильная отчетность этих компаний позволит индексу Russel 2000 закрепиться выше 50-недельной средней, и тогда возобновление штурма новых максимумов индексом S&P500 станет вполне реальным.