Уроки Великой депрессии. Как она изменила мировую экономику

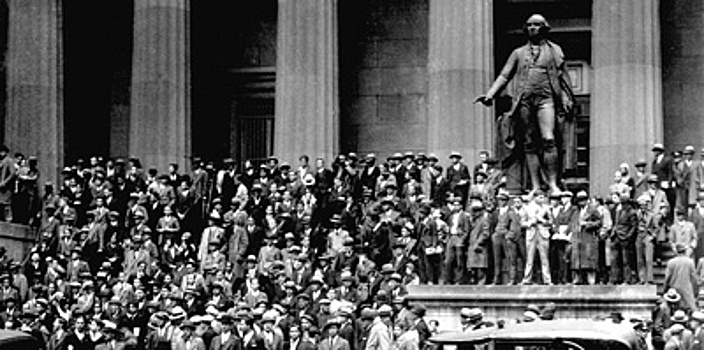

Ровно 90 лет назад — 24 октября 1929 года — на Нью-Йоркской фондовой бирже разразилась паника: инвесторы бросились массово распродавать акции и облигации — за день они избавились от рекордных 12,9 млн бумаг, что привело к значительному падению их цены. День вошел в историю как "черный четверг". За ним последовали "черный понедельник" 28 октября и "черный вторник" 29 октября — за два дня индустриальный индекс Dow Jones (отражает стоимость 30 крупнейших американских компаний и остается одним из главных экономических индикаторов — прим. ТАСС) упал больше чем на 20%, а за следующую неделю рынок потерял примерно 40% стоимости. Этот биржевой крах ознаменовал начало Великой депрессии. "Ревущие двадцатые" Двадцатые годы, хотя и подкосили сельское хозяйство и военно-промышленный комплекс США, в целом для страны стали временем небывалого экономического роста и становления "общества потребления". Реальный ВВП увеличился с $688 млрд в 1920 году до $977 млрд в 1929 году, средний доход американца вырос на $1,5 тыс., а безработица была ниже 4%. США производили почти половину всей мировой продукции (без учета СССР). С одной стороны, все это играло на руку американской промышленности, чьи товары активно покупались. С другой стороны, большую часть своего потребления американцы обеспечивали за счетов кредитов. Возросший уровень жизни населения привел к бурному развитию фондового рынка. Уолл-стрит стала символом американской экономики: ценными бумагами торговали не только профессиональные игроки, но и простые американцы. Число брокерских офисов, которые работали с индивидуальными инвесторами, выросло с 706 в 1925 году до 1658 в 1929 году. Продажи увеличились с 1,7 млн акций в день в 1925 году до 3,5 млн и 4,1 млн акций в 1928 году и в середине октября 1929 года соответственно. При этом активно развивалась маржинальная торговля — когда игроки брали у брокеров взаймы в объемах, сильно превышающих их собственные средства. Президент США Герберт Гувер (1929–1933 годы) позднее назвал этот период "оргией безумной спекуляции". Историк Дэвид Кеннеди писал, что "в 1929 году банки оказались в необычной ситуации — они занимали больше денег фондовому рынку и рынку недвижимости, чем коммерческим предприятиям". Кстати, в похожей ситуации американская экономика оказалась перед началом кризиса 2008 года. Даже несмотря на то, что экономический цикл к концу 1920-х уже прошел стадию роста и приближался к спаду, спекулятивный пузырь продолжал раздуваться. Почему? Потому что о цикличности экономических процессов, в принципе, знали не так много. При этом "ревущие двадцатые" не были безоблачными, и заметить признаки грядущих проблем можно было уже тогда — с середины десятилетия начали замедляться производство автомобилей и объемы строительства, а отдельные сектора сталкивались с падением продаж. В попытке стимулировать рост экономики Федеральная резервная система (ФРС) США поэтапно снижала ключевую ставку: с 6,5% в 1921 году до 3,5% в 1927 году. Но это только способствовало разрастанию кредитных организаций. Обвал фондового рынка и другие причины Последовавший крах не произошел в одночасье. Экономика вошла в небольшую рецессию еще летом 1929 года: доходы населения сокращались, следом снижался потребительский спрос, и непроданные товары копились на полках, что замедляло производство, начала расти безработица. На этом фоне акции продолжали спекулятивно расти в цене. Но тогда рынок выстоял. Обвалился он только в октябре — после "черного вторника" падение продолжалось неделю и перекинулось на продовольственный и другие рынки. В итоге потери превысили $30 млрд — больше, чем США потратили на Первую мировую войну. Крах фондового рынка в октябре 1929 года не был причиной Великой депрессии, но стал поворотным событием и усилил уже имевшиеся макроэкономические предпосылки. А вызванная им неопределенность усугубила дальнейший кризис. Вопрос о точных причинах до сих пор остается дискуссионным. Так, представители разных экономических школ и течений предлагают разные объяснения. Сторонники одних видят проблему в нехватке денежной массы. По Кейнсу, денежная масса должна быть обеспечена товаром. Но в то время валюты были привязаны к золотому стандарту, то есть страны могли выпускать столько денег, сколько им позволяли запасы золота. Это помогало ограничивать инфляцию. Но с ростом производства выпуск новых товаров оказался просто необеспечен нужным объемом средств обмена. Другие экономисты, в свою очередь, винят неправильную политику ФРС. С их точки зрения, денежное предложение должно было увеличиваться при росте производства и сокращаться при его снижении. В то время как в конце 1920-х годов в США проводилась диаметрально противоположная политика. Но правильнее будет сказать, что наступлению кризиса способствовала совокупность множества факторов. Не только в США Золотого стандарата в тот момент придерживались все ведущие страны мира, так что кризис незамедлительно стал глобальным. Объем мировой торговли сократился на две трети. Сказывались и последствия Версальского мира, связавшего государства сложной сетью взаимных долгов и репараций. Сильнее всех страдала Германия, столкнувшаяся с высоким уровнем безработицы, галопирующей инфляцией и еще большим спадом производства из-за неспособности других европейских держав поддержать ее экономику. Многие историки считают, что в результате Великая депрессия косвенно способствовала приходу к власти в Германии национал-социалистов и последовавшей за этим Второй мировой войне. Несмотря на заверения американских политиков, ситуация ухудшалась вплоть до 1933 года. Символами Великой депрессии стали "гувервилли" — трущобы, где жили потерявшие работу и жилье американцы, массовый голод и расстрел бастующих в Детройте в 1932 году. А по-настоящему "великой" рецессию сделала массовая безработица: если в начале 1929 года она составляла только 2,3%, то к 1933 году выросла до 24,9%. США попали в ловушку дефляционной петли: когда из-за падения спроса компании снижают цены, это приводит к снижению выручки и необходимости сокращать производство и расходы. В первую очередь предприятия увольняют работников. А те, лишившись заработка, продолжают сокращать спрос, потому что у них просто нет денег покупать товары. Недостаток усилий Гувера Слабость американской банковской системы осенью 1930 года привела к панической волне банкротств — первой, но не единственной. Хотя ФРС, выполняющая функции центробанка в США, существовала уже с 1913 года, к 1930-м годам большинство банков в стране оставались небольшими самостоятельными предприятиями, которые рассчитывали только на себя. То есть, когда на волне паники вкладчики стали массово забирать деньги, у многих организаций просто не оказалось достаточно средств для выплат, и они прекратили существование. Почему же администрация Гувера не занялась вливанием денег в экономику? К сожалению, свой труд "Общая теория занятости, процента и денег", который предлагал новый взгляд на роль государства в экономике, Джон Кейнс опубликовал только в 1936 году — в самый разгар депрессии. Английский экономист выступал за использование фискальной и денежно-кредитной политики для смягчения негативных последствий экономических спадов. То есть правительство должно предпринимать крупномасштабные экономические стимулы и запускать инфраструктурные проекты, и это поможет создать точку опоры, которая остановит дефляционный цикл. И это действительно часто работает. Перед лицом этой ситуации администрация Гувера все-таки пыталась помочь несостоятельным банкам государственными займами. Идея была в том, чтобы они кредитовали предприятия, которые бы смогли вернуть на работу уволенных сотрудников. Кроме того, сразу после обвала Гувер сократил налоги примерно на $160 млн, стремясь стимулировать экономику, увеличил расходы на общественные работы и добился соглашения между руководителями предприятий и профсоюзов о поддержании заработной платы и предотвращении забастовок. Несмотря на эти усилия, к концу 1931 года экономический спад только ускорился, поэтому Гувер увеличил федеральные расходы и ссуды штатам, либерализовал кредитную экспансию ФРС, создал специальные банки для поддержки фермеров и домовладельцев и объявил международный мораторий на долг для стабилизации валюты и восстановления торговли. Впрочем, Гувера все равно принято критиковать за то, что он предпринимал недостаточно действий для выхода из кризиса. Он мог бы вмешаться раньше и более решительно, но ему, судя по всему, не хватало политических навыков, необходимых для укрепления доверия общественности к его политике. Кроме того, в этот момент, когда мировая экономика максимально нуждалась в либерализации торговли, США поступили наоборот — в 1930 году закон Смута — Хоули ввел 40%-ную пошлину на импорт. Цель была — защитить внутренний рынок. Но европейские страны ответили симметрично, и американские покупатели потеряли потребителей на внешних рынках. Меньше торговли означает меньше продаж и, как следствие, еще меньше рабочих мест. "Новый курс" Рузвельта Закономерно в 1933 году на посту президента США Гувера сменил Франклин Рузвельт. Он тут же на четыре дня закрыл все банки в стране, чтобы Конгресс мог принять реформу и после открыть только те банки, которые власти сочтут надежными. Первые 100 дней его президентства вообще ознаменовались активной законотворческой деятельностью. Его администрация приняла законы, направленные на стабилизацию промышленного и сельскохозяйственного производства, создание рабочих мест и стимулирование восстановления и реформирования финансовой системы. Главным в борьбе с Великой депрессией стал "Новый курс". Тот как раз был нацелен на создание новых рабочих мест — в основном за счет общественных работ. Кроме того, после отмены золотого стандарта — первой в 1931 году на это пошла Англия — ФРС получила возможность эмитировать больше денег, а администрация Рузвельта получила значительные финансовые ресурсы. Первые признаки восстановления экономика начала демонстрировать в 1933 году и понемногу стабилизировалась следующие три года. Но в 1937 году произошел новый сильный спад, вызванный решением ФРС увеличить потребность в деньгах для накопления резервов. И хотя экономика начала восстанавливаться уже в 1938 году, этот спад откатил назад все достижения за пять лет и продлил рецессию до конца десятилетия. Поэтому историки нередко считают Великую депрессию двумя острыми кризисами в начале и конце 1930-х с небольшим "затишьем" между ними. Окончательно американская экономика восстановилась только после Второй мировой войны. Та выявила существенное преимущество США перед европейскими странами — удаленность от основного театра военных действий, которая защищала американское производство. Это помогло ему восстановиться — сначала на военных заказах, а затем поставках по ленд-лизу. Уроки Великой депрессии в наше время Великой депрессии изменила подход к экономике как науке. Кейнсианская экономическая политика надолго стала основной для капиталистических государств. Она предполагает, что власти должны поддерживать потребительский спрос и занятость населения с помощью экономических стимулов: снижения ставки, выдачи кредитов и субсидий, создания рабочих мест в госсекторе. При этом государство должно смягчать последствия цикличности и не допускать "перегрева" экономики и формирования новых пузырей. По мнению многих экономистов, именно эти принципы помогли пройти последний глобальный кризис 2008–2009 годов относительно спокойно. Главным образом, после потрясений Великой депрессии мировое сообщество осознало неизбежность кризисов и теперь воспринимает их без паники. Арина Раксина