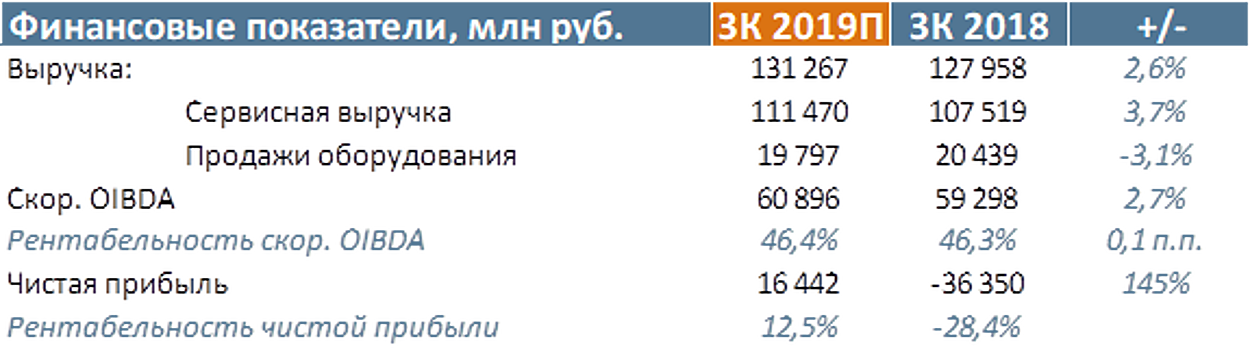

Прогноз результатов МТС за III квартал 2019 года по МСФО: чистая прибыль составила 16,442 млрд рублей

МТС представит свои финансовые результаты за 3К 2019 г. 19-го ноября, а 25 ноября проведет день инвестора в Москве. МТС отчитывается последним среди операторов "большой четверки". Мегафон и Вымпелком, вследствие различных причин, ранее сообщили о падении выручки от сервисов мобильной связи в России по итогам периода на 1,6% и 1,9% г/г соответственно. Мы полагаем, что МТС удастся опередить конкурентов в 3К и увеличить выручку от сервисов мобильной связи в России на 1,6% г/г. • Консолидация МТС Банка больше не будет оказывать столь сильного положительного влияния на сервисную выручку оператора в России, и ее рост замедлится, по нашим оценкам, с 8,1% г/г во 2К до 2,6% г/г. На выручку от сервисов мобильной связи продолжают оказывать негативное влияние 2 фактора: отмена внутрисетевого роуминга и повышение ставки НДС. Влияние отмены внутреннего роуминга может усиливать летний сезон отпусков, вследствие чего операторы недополучают больше выручки. С другой стороны, роуминг в России был отменен в сентябре 2018 г., поэтому сравнительный негативный эффект должен был проявится только в результатах 2 месяцев, а не всего квартала. • Розничная сеть МТС ранее отчиталась о росте продаж смартфонов на 5% г/г в денежном выражении. 3К 2018 г. был крайне успешным для МТС с точки зрения продаж как софта, так и устройств, что создает высокую базу сравнения. Мы полагаем, что данный эффект, вкупе с возможным началом сокращения количества торговых точек, приведет к снижению продаж монобрендовой сети МТС по итогам 3К 2019 г. Общий рост выручки МТС в России таким образом может составить 1,5% г/г. • В Украине, на фоне развертывания сети LTE, продолжается мощный рост потребления трафика, что, на наш взгляд, привело к росту выручки украинского подразделения МТС в гривнах более чем на 15% г/г. Помимо этого, дополнительное позитивное воздействие оказывает укрепление украинской валюты. Рублевая выручка оператора в Украине, по нашим расчетам, могла увеличится на 23% г/г до 9,85 млрд руб. • Снижение платы за использование частотного ресурса должно позитивно сказываться на скор. OIBDA оператора в России, как и сильный рост показателей украинского подразделения. • Чистая прибыль в 3К 2018 г. была подвержена разовому негативному эффекту на фоне создания резерва в 56 млрд руб., что привело к появлению эффекта низкой базы. • На дне инвестора менеджмент МТС предположительно расскажет о новых элементах стратегии группы. Мы ожидаем получить комментарии относительно факторов роста, слухов о продаже украинского подразделения, а также погашения ранее выкупленных с рынка бумаг и возможностях запуска новой программы buyback. Мы планируем пересмотреть нашу целевую цену для бумаг оператора по итогам квартала на фоне ухода риска делистинга с NYSE и лучших финансовых результатов, чем мы ожидали ранее. Наша рекомендация для акций МТС "Покупать". таблица