Иллюзия Пауэлла: экономика должна расти быстрее, чем долги

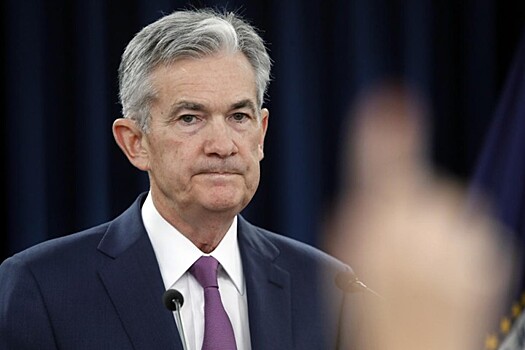

Москва, 22 ноября - "Вести.Экономика" В недавних показаниях Объединенного экономического комитета Конгресса США Джером Пауэлл заявил, что долг растет быстрее экономики, что чревато последствиями. «Долг растет быстрее, чем экономика - это ненормально. Роль ФРС не в том, чтобы определять, как правительство должно сократить дефицит, а в том, чтобы экономика росла быстрее, чем долг. В противном случае будущие поколения вынуждены будут больше средств отдавать на выплату налогов, чтобы покрыть государственные долги, а не на другие вещи, такие как здравоохранение и т. д. Думаю, новая норма сейчас - низкие процентные ставки, низкая инфляция, более низкий рост. Даже при более низкой процентной ставке по долгу правительству необходимо сокращать дефицит бюджета», - заявил Пауэлл. Интересно, что это звучит не первый раз, как утверждают авторы блога Zerohedge. В 2012 году председатель ФРС Бен Бернанке сказал Конгрессу: «Рост дефицита федерального бюджета несет значительную угрозу для экономики США и может вызвать кризис, если его не взять под контроль. Растущий долг по отношению к национальному доходу сопряжено с риском серьезных экономических последствий. В перспективе текущая ситуация с федеральным долгом может вытеснить накопление капитала и сократить рост производительности». Оглядываясь назад, становится ясно, что Бернанке был прав. За последние 30 лет из-за роста федерального долга относительно национального дохода производительность в США замедлилась. Конечно, как и сегодня, Конгресс не прислушался к этим словам. Всего пару месяцев спустя, в июле 2012 года, когда Конгресс спорил по поводу «потолка долга», Бен Бернанке дал показания перед Банковским комитетом Сената США, заявив, что «фискальная политика» должна была заменить «монетарную политику». И что на это ответил Конгресс? «Учитывая политические реалии перед выборами этого года, я считаю, что ФРС — единственная надежда. Я бы настоятельно призвал вас сейчас, как никогда, предпринять любые оправданные действия. Приступайте к работе, господин председатель», - заявил сенатор Чарльз Шумер. Спустя почти 8 лет, когда дефицит снова приближается к $1 трлн, ФРС остается «единственной надеждой». Так было в случае с просьбой Джерома Пауэлла к Конгрессу принять некоторую ответственность, но все, что слышал Уолл-стрит: «Грядет количественное смягчение». Это не должно удивлять. Независимо от политической принадлежности, на смену идее «фискальной ответственности» в Вашингтоне пришли тотальные «социалистические» взгляды. Однако не стоит заблуждаться и считать, что это новый менталитет в Вашингтоне. Это не так. "Температура" медленно повышалась в течение последних 20 лет, поскольку рос дефицит, что было необходимо, чтобы поддержать необузданную щедрость в Вашингтоне. Важно понять, что дефицит растет во время самого длинного в истории экономического расширения. Учитывая отсутствие непосредственных негативных последствий, многие пришли к выводу, что долги и дефициты не имеют значения. Тем не менее, есть доказательства, которые не мешало бы изучить тем, кто находится в Вашингтоне, что использование долга для «стимулирования потребления» негативно отразилось на экономическом процветании. Текущее расширение — самое слабое в истории США. Хотя есть и другой взгляд на это. На нижеприведенном графике показан дефицит, средний рост ВВП за 10 лет и годовое изменение федерального долга. Проблема очевидна. С тех пор, как федеральное правительство начало увеличивать долг и испытывать ежегодный дефицит, экономический рост продолжал падать. Это не просто совпадение. [КАРТИНКА][/КАРТИНКА] Поскольку у правительства уже есть огромный дефицит и оно планирует выпустить долг еще на $1,5-2 трлн в течение следующего финансового года, эффективность «бюджетных расходов» с точки зрения их влияния на экономический рост значительно снизилась. [КАРТИНКА][/КАРТИНКА] Джон Мейнард Кейнс был прав в своей экономической теории. Для того чтобы бюджетные расходы были эффективными, «доход» от инвестиций должен обеспечивать более высокую норму прибыли, чем долг. Проблема оказалась двоякой. «Бюджетные расходы» предполагалось использовать только в период рецессии, а при последующем расширении превратить в профицит. Тем не менее, с начала 1980-х годов, те, кто находился у власти, придерживались «частичных бюджетных расходов». Во-вторых, бюджетные расходы сместились с производительных инвестиций, которые создают рабочие места, на социальное обеспечение и обслуживание долга. Деньги, используемые таким образом, имеют отрицательную норму прибыли. Согласно Центру бюджетных и политических приоритетов, примерно 75% каждого налогового доллара идет на непроизводительные расходы. В 2018 году федеральное правительство потратило $4,48 трлн, 22% номинального ВВП страны. Из этих общих расходов только $3,5 трлн было профинансировано федеральными доходами, а $986 млрд - за счет долга. Другими словами, если 75% всех расходов идут на социальное обеспечение и выплаты процентов по долгу, эти платежи потребуют $3,36 трлн из $3,5 трлн (или 96%) от поступающего дохода. Долг — это причина, а не лекарство. Нельзя сказать, что все долги — плохие. Если долг используется для продуктивных инвестиций, он может стимулировать экономический рост в краткосрочной перспективе и обеспечить долгосрочную выгоду. Нынешний всплеск расходов на дефицит дает временную иллюзию экономического роста. Поскольку основная часть долга, выпущенного США, растрачена на увеличение программ социального обеспечения и обслуживания долга, существует отрицательная доходность инвестиций. И чем больше становится долговой баланс, тем больше разрушений он несет с экономической точки зрения. Другими словами, Пауэлл надеется на «иллюзию», что экономика может расти быстрее, чем долги. Соотношение роста долга и экономического роста слишком очевидно. Это видно на примере ниже. С 1980 года общий рост долга достиг уровня, который сейчас захватывает весь экономический рост. Учитывая, что темпы экономического роста в данный момент на самых низких уровнях, рост долга продолжает поглощать больше налоговых долларов, переводя их с производительных инвестиций на обслуживание долга и социальное обеспечение. Однако ошибочно просто смотреть на уровень федерального долга. Это общая задолженность, которая влияет на экономику. Сейчас для создания экономического роста в $1 нужно $3. Еще один способ оценить влияние долга на экономику — представить, каким будет экономический рост без долгов. Без долгов органический экономический рост невозможен. На самом деле, сейчас экономический дефицит достиг наибольших масштабов. За 30 лет, с 1952 по 1982 год, экономический профицит способствовал расширению темпов экономического роста, в среднем примерно 8% за весь период. Сегодня, когда ожидается, что экономика вырастет всего на 2% в долгосрочной перспективе, экономический дефицит достиг небывалых объемов. Вот почему Джером Пауэлл «хочет получить единорога». Процентные ставки должны оставаться низкими, а долг должен расти быстрее, чем экономика, чтобы она не зашла в тупик. Вот вся суть «ловушки ликвидности». Долг не дает реального роста Массовое пристрастие к долгу просто привело к «кредитному буму», который теперь пришел к своему логическому концу. ФРС полагала, что создание «эффекта благосостояния»за счет снижения процентных ставок и более дешевого долга исправило бы экономические проблемы «великой рецессии». Однако в реальности она создала еще большИй «долговой пузырь» десятилетие спустя. Этот неустойчивый кредитный бум привел к искусственно стимулируемым заимствованиям, деньги ушли в плохие инвестиции. В 2007 году все ясно увидели, что все это проявляется «в режиме реального времени» во всем, от субстандартных ипотечных кредитов до деривативов, которые лишь выкачивали из системы каждую копейку, независимо от очевидного риска. Сегодня все это видно на примере ускоренного выкупа акций, выпуска низкокачественных долгов, дивидендах, финансируемых за счет долга, спекулятивных инвестициях. Когда создание кредита больше не является устойчивым, рынки должны избавиться от излишков, прежде чем начнется следующий цикл. Только тогда ресурсы могут быть перераспределены для более эффективного использования. Вот почему все усилия кейнсианской политики по стимулированию роста в экономике в конечном итоге потерпели крах. Такая фискальная и денежно-кредитная политика, от TARP и QE до снижения налогов, лишь задерживает процесс. Самый большой риск в предстоящей рецессии — это потенциальная глубина клирингового процесса. Несмотря на пожелания Пауэлла того, чтобы Конгресс стал взрослым и начал сокращать бремя федерального долга, в реальности экономика не сможет обеспечить себя без долгов. Несмотря на то, что сейчас есть возможность выбрать будущий путь, нынешние меры потребуют бОльших экономических потерь и жертв, чем готовы нести избранные политики перед своими избирателями. Вот почему на протяжении всей истории каждая империя рушилась под тяжестью собственного долга. В конечном счете, необходимость сделать жесткий выбор для будущего процветания приведет к тому, что этот выбор будет просто навязан.