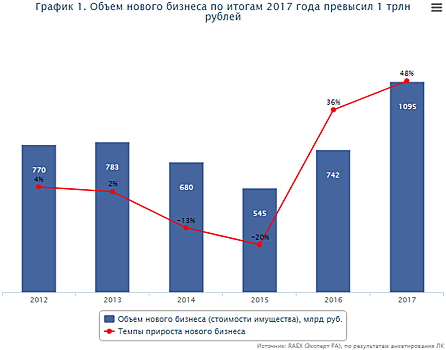

Объем лизингового бизнеса в 2017 году вырос на 48% и достиг 1,1 трлн рублей, превысив исторический максимум. Драйверами рынка стали железнодорожный сегмент, который продемонстрировал рост впервые с 2011 года, а также автолизинг, говорится в исследовании рейтингового агентства RAEX («Эксперт РА») «Рынок лизинга по итогам 2017 года: движение вверх». Госсубсидирование продаж грузовых автомобилей и реализация отложенного спроса привели к увеличению числа лизинговых сделок и, как следствие, росту сегмента МСБ на 52%. Помимо розницы поддержку рынку оказал авиасегмент за счет сделок оперлизинга, доля которого на рынке по итогам прошлого года достигла 21%. Согласно прогнозу RAEX, в 2018-м развитию лизинга будут способствовать дальнейшее снижение кредитных ставок и программы господдержки, однако из-за высокой базы предыдущего года темп роста рынка замедлится до 20%. Объем нового бизнеса за 2017 год вырос на 353 млрд рублей (плюс 48% по сравнению с 2016-м) и впервые в истории превысил 1 трлн рублей. Сумма новых лизинговых договоров по итогам прошлого года увеличилась на 41% и достигла 1,6 трлн рублей, что позволило лизинговому портфелю вырасти на 8% и составить 3,4 трлн рублей на 1 января 2018 года. Росту лизингового рынка способствовали программы господдержки в транспортных сегментах, а также продолжающееся с 2016 года снижение ключевой ставки, что привело к увеличению объема профинансированных средств за счет банковских кредитов. Среди участников анкетирования сокращение объемов нового бизнеса показали менее 30 компаний, на которые приходится около 4% рынка. Таблица 1. Индикаторы развития рынка лизинга Показатели 2011 г. 2012 г. 2013 г. 2014 г. 2015 г. 2016 г. 2017 г. Объем нового бизнеса (стоимости имущества), млрд рублей 1 095 Темпы прироста, % -13,2 -19,9 Сумма новых договоров лизинга, млрд рублей 1 300 1 320 1 300 1 000 1 150 1 620 Темпы прироста, % -23,1 Объем полученных лизинговых платежей, млрд рублей Темпы прироста, % Объем профинансированных средств, млрд рублей Темпы прироста, % -15,4 -10,6 Совокупный лизинговый портфель, млрд рублей 1 860 2 530 2 900 3 200 3 100 3 200 3 450 Темпы прироста, % Номинальный ВВП России, млрд рублей 60 282,5 68 163,9 73 133,9 79 199,7 83 387,2 85 917,8 92 081,9 Доля лизинга (объема нового бизнеса) в ВВП, % Концентрация на топ-10 компаний в сумме новых договоров, % Индекс розничности, % Индекс розничности рынка лизинга RAEХ рассчитывает как суммарную долю розничных сегментов в объеме нового бизнеса. К розничным сегментам отнесены легковой и грузовой автотранспорт, строительная и сельскохозяйственная техника. Источник: RAEX («Эксперт РА»), по результатам анкетирования ЛК Автолизинг и железнодорожная техника выступили драйверами роста рынка в 2017 году. Наибольший рост за год показала ж/д техника, объем которой в 2017-м вырос более чем в два раза, при этом доля сегмента в объеме нового бизнеса увеличилась на 8 процентных пунктов, до 21%. Такой интенсивный рост сегмента стал результатом программы утилизации старых вагонов, что привело к дефициту подвижного состава и, как следствие, повышению спроса на новые вагоны. Объем лизинга автотранспорта прибавил 43% по сравнению с 2016 годом за счет госпрограммы по субсидированию лизинга грузовых автомобилей. В итоге впервые за последние три года доля грузовых автомобилей превзошла долю легковых, составив 57% от объема нового бизнеса в автосегменте. Дмитрий Зотов, генеральный директор ПАО «ТрансФин-М»: «Одним из драйверов роста рынка лизинга в прошлом году стал рынок железнодорожного подвижного состава... Восстановление спроса на новые вагоны было обусловлено дефицитом, возникшим в результате списания старых вагонов, а также высокими ставками в сегменте оперирования. Так, ставки аренды полувагонов в течение 2017 года выросли почти в два раза, с 800 до 1 600 рублей в сутки. Этот фактор, а также стоимость финансирования являются определяющими для объема сегмента лизинга в железнодорожной отрасли». Таблица 3. Структура рынка по предметам лизинга Предметы лизинга Доля в новом бизнесе (стоимости имущества), 2017 г., % Доля в новом бизнесе (стоимости имущества), 2016 г., % Прирост (+) или сокращение (-) объема сегмента, % Доля в лизинговом портфеле на 01.01.18, % Железнодорожная техника 136,1 Грузовой автотранспорт Авиационный транспорт (воздушные суда, вертолеты) Легковые автомобили Строительная и дорожно-строительная техника, включая строительную спецтехнику на колесах Сельскохозяйственная техника и скот Суда (морские и речные) -56,4 Машиностроительное, металлообрабатывающее и металлургическое оборудование Оборудование для нефте- и газодобычи и переработки -23,0 Погрузчики и складское оборудование, упаковочное оборудование и оборудование для производства тары Недвижимость (здания и сооружения) -20,5 Телекоммуникационное оборудование, оргтехника, компьютеры Оборудование для пищевой промышленности, включая холодильное и оборудование для ресторанов -18,0 Энергетическое оборудование Полиграфическое оборудование Оборудование для ЖКХ -26,2 Медицинская техника и фармацевтическое оборудование -26,2 Прочее оборудование 114,3 Источник: RAEX («Эксперт РА»), по результатам анкетирования ЛК Александр Михайлов, генеральный директор АО «ЛК «Европлан»: «В 2017 году программа (госсубсидирования автолизинга) помогла бизнесу удовлетворить давно отложенные потребности в коммерческом транспорте. За последние годы продажи грузовых авто упали более чем в два раза. Программа стимулировала спрос, но не заместила его. Объем неудовлетворенной потребности в транспорте еще велик». Дмитрий Корчагов, генеральный директор ГК «Балтийский Лизинг»: «В первую очередь (наибольшим спросом у лизингополучателей в 2018 году будут пользоваться) LCV как транспорт с широким спектром применения... Мы ожидаем спроса на CV и HCV, учитывая продолжение строительства объектов инфраструктуры... Рост продаж в сегменте PC может быть поддержан продолжающимся бумом в секторе пассажирских перевозок (такси, каршеринг)». Поддержку рынку оказал оперативный лизинг, доля которого по итогам 2017-го составила 21% от объема нового бизнеса (против 16% годом ранее). Рост оперативного лизинга произошел преимущественно за счет крупных корпоративных сделок лидеров рынка с авиа- и ж/д техникой, что привело к увеличению доли договоров длительностью свыше трех лет с 60% до 67% в новом бизнесе за последние три года. В то же время в сегменте оперлизинга наблюдается небольшое снижение концентрации на крупнейших игроках: в 2016 году на три крупнейшие компании приходился 81% от всего объема нового бизнеса, а в 2017-м — 73%. Вместе с тем тенденция по деконцентрации является временной, поскольку большинство лизинговых компаний неактивно внедряют оперлизинг в свою продуктовую линейку в связи с низким спросом розничных клиентов на краткосрочную аренду. Александр Кожевников, генеральный директор ООО «МКБ-лизинг»: «Если сравнивать российский рынок оперативного лизинга с европейским, то можно сказать, что он только начинает свое развитие... Исторически так сложилось, что оперлизинг в России на 90% формируют два сегмента: лизинг подвижного состава и воздушных судов... Однако, на наш взгляд, рынок формируется именно так вследствие появления у лизинговых компаний определенных компетенций. Их наращивание со временем приведет к развитию оперлизинга в сегментах морских судов, спецтехники и транспорта... Кроме того, наполнению рынка операционного лизинга игроками будет способствовать и реформа лизинга, в результате которой ряд лизинговых компаний поменяет свой профиль». Владимир Добровольский, заместитель генерального директора по работе с клиентами ПАО «ГТЛК»: «Четвертый квартал, как и весь 2017 год, стал для ГТЛК периодом бурного роста. Нам удалось не только существенно увеличить объем действующих проектов, но и запустить ряд новых важных программ государственного значения: программу развития лизинга вертолетов, проект локализации производства самолетов Л-410 и программу строительства паромов для сообщения острова Сахалин с материковой частью России. Мы продолжили реализацию программ развития аренды отечественных самолетов SSJ 100 и энергоэффективности на транспорте, поставив в российские регионы новую технику, работающую на газомоторном топливе». Количество заключенных лизинговых сделок за 2017 год превысило 190 тыс. против 145 тыс. в 2016-м. Увеличение числа сделок было обусловлено ростом на 52% объема нового бизнеса с субъектами МСБ. Кроме того, позитивно на количестве заключенных лизинговых договоров сказался рост диверсификации источников продаж на протяжении последних четырех лет. Если в 2013 году в прямых продажах лизинговые сделки занимали более 95%, то в 2017-м на долю данного канала пришлось около 80%, при этом продажи в офисах банков и через агентов заметно увеличились, составив 8% и 4% соответственно. Ожидания участников анкетирования по дальнейшему развитию каналов продаж связаны прежде всего с ростом интернет-продаж, уровень проникновения которых на текущий момент не превышает 2% сделок. Таблица 2. Топ-20 лизинговых компаний по количеству заключенных сделок в 2017 году Наименование ЛК Количество новых заключенных договоров, за 2017 г., шт. Количество новых заключенных договоров, за 2016 г., шт. Темпы прироста, 2017 г., % «Европлан» 30 366 19 650 «ВТБ Лизинг» 29 109 22 823 «ВЭБ-лизинг» 16 371 18 037 ГК «Балтийский Лизинг» 13 748 9 930 ГК «Сбербанк Лизинг» 12 689 5 753 120,6 «РЕСО-Лизинг» 11 520 7 117 «Элемент Лизинг» 8 321 6 155 «Мэйджор Лизинг» 7 471 2 628 184,3 «Контрол Лизинг» 6 392 1 814 252,4 «CARCADE Лизинг» 6 159 3 708 ГК «Альфа Лизинг» 5 329 1 217 337,9 «Сименс Финанс» 4 568 4 184 «Фольксваген Груп Финанц» 4 015 2 983 ГК «Стоун-XXI» 3 607 3 353 ГК «Ураллизинг» 3 201 2 057 «Соллерс-Финанс» 1 964 1 519 ГК «Интерлизинг» 1 749 «Эксперт-Лизинг» 1 535 «Система Лизинг 24» 1 230 1 131 «УралБизнесЛизинг» 1 120 Всего по рынку Не менее 190 тыс. Не менее 145 тыс. Около 31 Источник: RAEX («Эксперт РА»), по результатам анкетирования ЛК Кирилл Царев, генеральный директор АО «Сбербанк Лизинг»: «Увеличивается доля малого и среднего бизнеса, растет количество программ, в том числе правительственных, где в рамках субсидий предусматривается использование механизма лизинга. Это очень важно, потому что лизинг занимает все более значимую позицию. Субсидии направлены не на лизинговые компании, а на конечных клиентов, и лизинг лишь служит удобным и эффективным инструментом их продвижения». Согласно прогнозу RAEX, объем лизингового рынка в 2018 году вырастет на 20%. По мнению агентства, объем нового бизнеса продолжит расти и по итогам текущего года составит более 1,3 трлн рублей. Рекордные темпы прироста автосегмента замедлятся из-за снижения объемов госсубсидирования, но, несмотря на это, автолизинг останется крупнейшим сегментом и прибавит 25%. Замена парка подвижного состава в 2018-м продолжится, но гораздо меньшими темпами, чем в прошлом году, что обеспечит увеличение ж/д сегмента на 20%, а авиализинг за счет сделок по аренде прежде всего отечественных самолетов вырастет на 15%. Прочие сегменты прибавят 15% вследствие дальнейшего снижения стоимости фондирования лизинговых сделок. Негативный прогноз предполагает, что рынок вырастет на 10% и составит 1,2 трлн рублей. При реализации данного прогноза автосегмент прибавит не более 15% вследствие замедления роста автопродаж, а авиализинг покажет аналогичные темпы прироста в случае переноса ряда сделок на 2019 год. Объем нового бизнеса с ж/д техникой увеличится не более чем на 10% из-за снижения профицита полувагонов в связи с разрывом договорных отношений крупных игроков, а прочие сегменты вырастут на 5%, при этом объемы лизингового рынка по-прежнему будут сильно зависеть от темпов роста экономики РФ и реализации госпрограмм с применением лизинга. Дмитрий Курдомонов, управляющий директор компании «Хомнет Лизинг»: «Мы ожидаем дальнейшего развития на рынке двух ярко выраженных тенденций: подготовки крупных компаний к переходу под новое регулирование и внедрения инструментов автоматизации в рамках цифровой трансформации лизинга. Рост рынка и, как следствие, рост финансовых возможностей компаний создадут дополнительную поддержку в части увеличения бюджетов на IT». На сайте RAEX опубликованы также рэнкинг лизинговых компаний России по итогам 2017 года и полные интервью с партнерами исследования: управляющим директором компании «Хомнет Лизинг» Дмитрием Курдомоновым, генеральным директором АО «ЛК «Европлан» Александром Михайловым, генеральным директором ГК «Балтийский Лизинг» Дмитрием Корчаговым, генеральным директором ООО «МКБ-лизинг» Александром Кожевниковым, генеральным директором АО «Сбербанк Лизинг» Кириллом Царевым, генеральным директором ПАО «ТрансФин-М» Дмитрием Зотовым и заместителем генерального директора по работе с клиентами ПАО «ГТЛК» Владимиром Добровольским. Кроме того, доступны для скачивания отдельные рэнкинги лизингодателей по отраслям, регионам, клиентским сегментам, а также рэнкинг игроков по объему нового бизнеса в оперативном лизинге. Методология RAEX проводит исследования рынка лизинга и составляет списки крупнейших лизинговых компаний по итогам каждого года, полугодия и девяти месяцев. В проекте «Российский лизинг» может принять участие любая лизинговая компания (или группа аффилированных компаний), зарегистрированная как юридическое лицо на территории РФ, осуществляющая деятельность по предоставлению оборудования и других объектов в финансовую аренду. Исследование проводится на основе анализа анкетных сведений, предоставленных лизингодателями — участниками исследования. В исследовании по итогам 2017 года приняли участие 120 лизинговых компаний, объем нового бизнеса которых, по мнению RAEX, составляет не менее 92% всего лизингового рынка (в исследовании по итогам 2016-го участвовало 110 лизинговых компаний, объем сделок которых составлял более 90% рынка). По оценке агентства, в текущем исследовании не приняли участие компании, на которые в совокупности приходится около 8% лизингового рынка. При расчете объемных показателей рынка сделаны корректировки в соответствии с этими предпосылками в оба периода. К компаниям, которые, по оценкам RAEX, могли бы попасть в топ-20 крупнейших по итогам 2017 года, но не предоставили свои данные, относятся «РБ Лизинг», «Газпромбанк Лизинг», «Росагролизинг». В исследовании не учитывалась доля рынка, приходящаяся на компании, чья деятельность ориентирована исключительно на распределение ресурсов внутри холдингов с использованием возможностей налоговой оптимизации. Информация об этих компаниях обычно недоступна, а их деятельность находится вне тенденций, характерных для рыночных лизинговых компаний. В составе лизинговых сделок выделен оперативный лизинг. Кризис 2008—2009 годов привел к увеличению объемов изъятого оборудования и ускоренному росту сегмента оперативного лизинга, который в России юридически реализуется через договоры аренды из-за особенностей правового поля. В настоящее время агентство не корректирует расчет новых сделок на сумму договоров оперативного лизинга, хотя и отмечает, что их экономическая суть и технологии осуществления различны. Основные термины Новый бизнес — это стоимость переданных клиентам предметов лизинга в течение рассматриваемого периода без НДС (соответствует методике Leaseuropе). Сумма новых договоров лизинга — это вся сумма платежей по договорам лизинга, заключенным за рассматриваемый период, с учетом НДС. При этом критерии учета новых сделок для обоих показателей одинаковы — должно выполняться одно или оба условия: получен ненулевой аванс от клиента для осуществления сделки либо лизингодателем приобретен предмет лизинга для его передачи клиенту. В новые сделки оперативного лизинга (арендные сделки) входят сделки, которые по смыслу являются оперативным лизингом, но юридически оформлены как договор аренды и по которым в рассматриваемый период получен первый арендный платеж. Объем профинансированных средств — средства, потраченные лизинговой компанией в рассматриваемом периоде по текущим сделкам для их исполнения (закупка оборудования, получение лицензий, монтаж и прочие расходы лизингодателя). Объем полученных платежей — это общая сумма платежей по договорам лизинга, перечисленных на расчетный счет организации в течение периода. Текущий портфель компании (объем лизинговых платежей к получению) — объем задолженности лизингополучателей перед лизингодателем по текущим сделкам (с отчетной даты до конца срока) за вычетом задолженности, просроченной более чем на два месяца. Показатели объема полученных лизинговых платежей и объема текущего портфеля характеризуют эффективность деятельности компании в периодах, предшествующих исследуемому. Все показатели по компаниям, кроме нового бизнеса, приведены с учетом НДС. Для проверки правильности предоставляемых компаниями сведений используются процедуры сравнения запрашиваемых показателей с данными финансовой отчетности и результатами предыдущих периодов. При обработке анкетные данные сопоставляются с показателями баланса, в результате чего выявляются компании с нехарактерными соотношениями, у которых запрашиваются уточнения и разъяснения. Кроме этого сравнивается динамика развития компании за несколько временных периодов, что тоже демонстрирует нехарактерные сдвиги в объемах деятельности. Также соотносятся показатели портфеля, нового бизнеса и полученных платежей. Очевидно, что рост или падение объемов деятельности в предыдущих периодах влечет соответствующие изменения в денежных потоках (полученных платежах), которые также анализируются агентством как критерий оценки достоверности предоставляемой информации. Материалы RAEX