ФРС действует с позиции страха

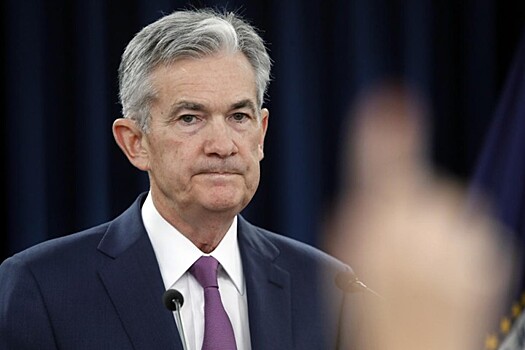

Москва, 6 ноября - "Вести.Экономика" Фондовый рынок по-прежнему достигает новых максимумов, отчеты по рынку занятости по-прежнему показывают отличные результаты. Президент Трамп и главы ФРС любят повторять мантру о том, что с экономикой все в порядке. Но, как объяснил Питер Шифф рынки достигают максимумов не из-за хорошего состояния экономики, а из-за политики легких денег ФРС. «Несмотря на ухудшение экономических данных, несмотря на падение доходов корпораций, именно ФРС подталкивает этот рынок к новым максимумам, снижая процентные ставки, напоминая рынкам, что им не нужно беспокоиться о повышении ставок, независимо от того, что происходит с инфляцией. ФРС не собирается повышать процентные ставки. И, кстати, они проводят количественное смягчение, собираясь напечатать столько денег, сколько им нужно, чтобы рынки продолжали расти и поддерживали экономику», - отмечает он. В недавней статье, опубликованной в Mises Wire, Райан МакМакен проводит еще один анализ, отмечая, что, несмотря на позитивную риторику ФРС, на самом деле ее беспокоит ликвидность и рост. МакМакен считает, что она действует с позиций страха. В среду ФРС снизила базовую процентную ставку, снизив целевую ставку по федеральным фондам на 0,25%, до диапазона от 0,5% до 0,75%. [КАРТИНКА][/КАРТИНКА] В этом года FOMC трижды снижал ставки, привычно рассуждая о снижении. В заявлении Комитета говорилось о «сильной ситуации на рынке труда и умеренных темпах роста экономической активности». Однако эти фразы звучат едва ли не на каждом заседании Комитета. Поэтому трудно понять, почему Комитет решил провести сокращение именно сейчас, а не в любой другой момент, когда рынок труда - «сильный», а экономическая активность «растет умеренными темпами». Против сокращения проголосовали два члена комитета: Эстер Л. Джордж и Эрик С. Розенгрен. Розенгрен считает, что необходимо более сильное снижение ставки. Джордж, как и ее предшественник Томас Хениг в ФРС Канзас-Сити, занимает относительно ястребиную позицию, хотя и не такую агрессивную, как Хениг. В ответ на снижение ставки Джордж отметила: «Слабость инвестиций в производство и бизнес очевидна, однако неясно, является ли денежно-кредитная политика подходящим инструментом, чтобы компенсировать риски, с которыми сталкиваются предприятия в этих секторах, когда речь идет о расходах, связанных с подобным действием». То есть Джордж признает, что у экспансионистской монетарной политики есть свои недостатки. Хотя из заявлений ФРС нельзя получить никакой информации, тот факт, что ФРС продолжает снижать ставки, говорит о том, что она действует с позиции страха в том, что касается истинной силы экономики. Хотя данные о рабочих местах по-прежнему говорят о расширении, ряд других показателей выглядит менее радужным. Например, индекс Case-Shiller упал до роста в 2%. Похоже, он движется к нулю. Аналогичную динамику мы наблюдаем с 2006 года. Более того, за 6 месяцев из последних 9 месяцев рост числа новых разрешений на предоставление жилья был отрицательным в годовом исчислении. Данные о поступлении налогов тоже оставались слабыми: в 7-ми из последних 10-ти отчетных периодов отмечен отрицательный годовой рост. Это правда, что другие показатели говоря о силе. Но если все идет так хорошо, зачем снижать ставки? В конце концов, целевая ставка и так крайне низка, даже по меркам последнего расширения, а ставку по федеральным фондам ФРС подняли более чем на 5%. ФРС обосновала эту политику ультранизкой ставки теориями о естественной процентной ставке и о необходимости сохранять цены на уровне или выше 2%-й инфляции. Проблема в том, что ФРС не может реально придерживаться естественной процентной ставки, а стандарт 2%-й инфляции — абсолютно произвольный стандарт, изобретенный в последние годы. Тем не менее, ФРС выглядит сдержанно по сравнению с другими центробанками, на чью политику она отчасти реагирует. Конечно, другие центробанки установили очень низкую планку, но ФРС ведет себя почти агрессивно по сравнению с ЕЦБ и Банком Японии. Оба проводят политику отрицательных процентных ставок, но даже с последним снижением целевая ставка ФРС выше, чем в Банке Англии. Она равна целевой ставке Банка Канады. Но целевая ставка — не единственный инструмент политики ФРС. Чтобы решить проблемы с ликвидностью, отмечавшиеся во время недавнего кризиса репо, ФРС активизировала покупки. Кроме того, есть процент, который ФРС выплачивает за свои резервы. В среду FOMC также объявил о снижении процентной ставки «по обязательным и избыточным остаткам резервов», снизив ставку с 1,8% до 1,55%, что повторило снижение ставки по федеральным фондам. Это позволяет сохранять процентную ставку по резервам на 0,2% ниже ставки по федеральным фондам ФРС, самый большой разрыв с 2008 года, который говорит о том, что ФРС нужно больше кредитования в реальной экономике, хотя она явно обеспокоена ликвидностью для банков. [КАРТИНКА][/КАРТИНКА] Это имеет смысл, если речь идет о поздней фазе бума с ростом спроса на кредиты, но без достаточных сбережений и доходов, позволяющих привлечь ликвидность для банков через рынок. Это проблема, которая стоит перед экономикой, основанной на кредитной экспансии центробанка. Центробанки уверены, что смогут выплыть в этой воде. Однако не совсем понятно, как долго им удастся поддерживать нынешний бум.