Дорого ли сменить профессию: как можно оценить окупаемость образования

Рынок труда всё быстрее реагирует на изменения в экономике: если раньше одной профессии хватало на всю жизнь, то сегодня переобучение стало нормой. По данным hh.ru, за последние три года сферу деятельности сменили 40% пользователей сервиса. Основная цель — повышение дохода. Но, как и другие виды инвестиций, вложения в себя приносят отдачу только при грамотном планировании. Вместе с экспертами мы разобрались, как оценить окупаемость обучения и работают ли здесь те же принципы, что и на фондовом рынке.

Образование как инвестиция

Перед тем как инвестировать в обучение, важно оценить, когда окупятся ваши вложения. Это актуально при выборе между разными курсами или программами — более дорогое обучение может быть оправданно, если оно приводит к значительному росту дохода и быстро окупается.

Обучение требует не только прямых материальных затрат: вы также вкладываете в него время и силы. Без расчёта финансовой составляющей легко переоценить выгоды и потратить деньги на знания, которые не окупятся в будущем.

Понимание примерного срока возврата вложений позволяет легче пережить период, когда расходы на обучение ещё не окупились. Это поможет заранее спланировать бюджет и избежать финансовых трудностей.

Классический расчёт окупаемости

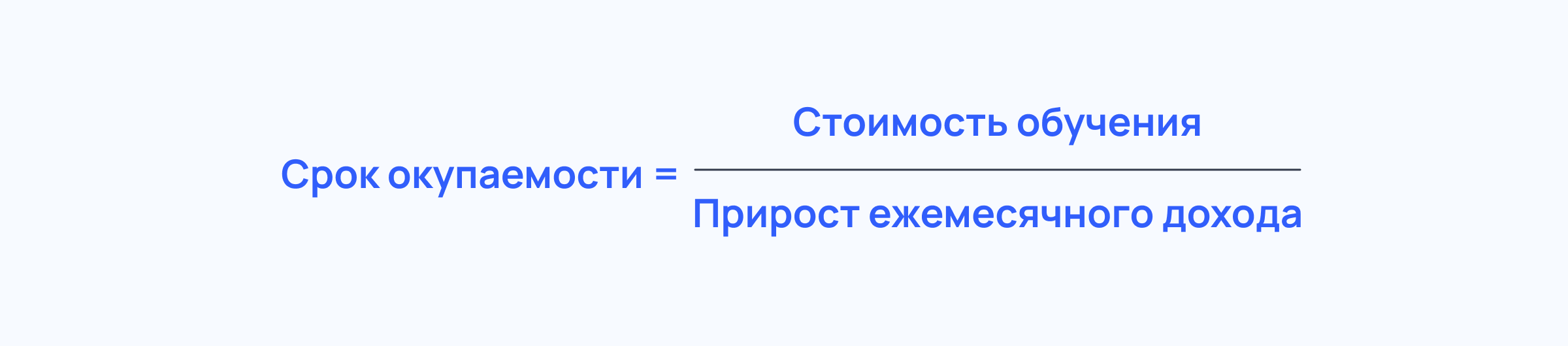

Чтобы понять, насколько выгодным будет обучение, можно использовать простую формулу:

Пример. Допустим, четырёхмесячный онлайн-курс по аналитике данных стоит 100 тысяч рублей. После его окончания зарплата выпускника вырастет на 20 тысяч рублей в месяц. Чтобы рассчитать окупаемость, разделим стоимость обучения на прирост дохода:

100 тысяч рублей / 20 тысяч рублей = 5

Таким образом, инвестиции в обучение окупятся за 5 месяцев.

Однако это упрощённый расчёт. Для повышения его точности нужно включить не только стоимость обучения, но и все сопутствующие расходы: транспорт, учебники, возможную потерю дохода, если вы временно перестали работать во время обучения.

Также не забудьте о налогах: не сравниваете между собой «грязный» и «чистый» доход. Сопоставляйте заработную плату «сейчас» и «в будущем» либо до, либо после вычета налога на доходы физических лиц (НДФЛ) из обеих сумм.

Уровень заработной платы после обучения можно уточнить в исследованиях рынка труда или на сайтах с вакансиями. В последнем случае вы можете самостоятельно изучить объявления или использовать сервисы мониторинга доходов по отраслям и зарплатные калькуляторы.

С точки зрения финансового планирования вложения в образование можно анализировать как инвестиции в нематериальный актив — человеческий капитал. Здесь также применимы такие подходы, как расчёт внутренней нормы доходности (IRR) и чистой приведённой стоимости (NPV), особенно если сравнивать несколько альтернатив — например, разные курсы или учебные заведения, — сказал «Рамблеру» ведущий аналитик AMarkets Игорь Расторгуев.

Методы оценки инвестиций, о которых говорит эксперт, подразумевают более сложные расчёты. Они могут понадобиться, если указанная выше формула не помогла принять окончательное решение.

Вычисляем NPV, чтобы понять, сколько денег заработаем

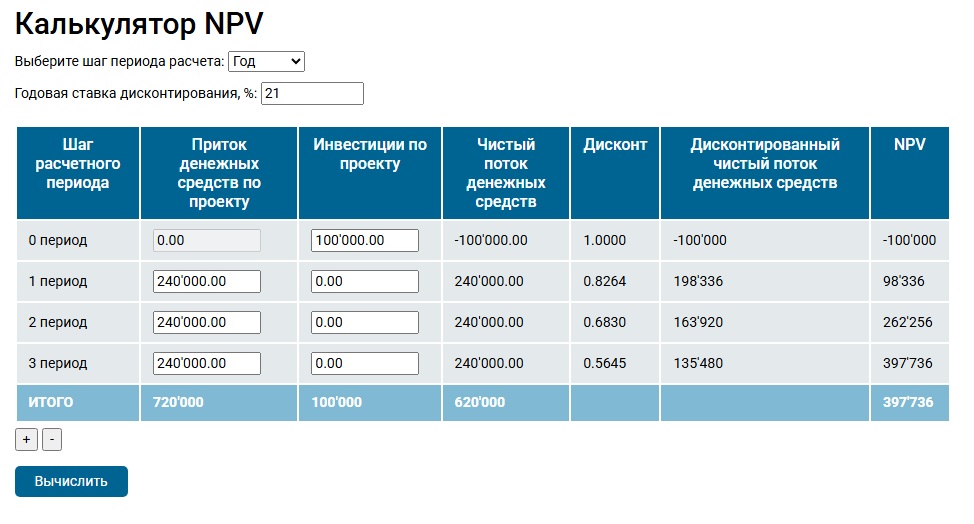

NPV позволяет оценить, какой доход вы получите в будущем за счёт обучения.

Классическая формула расчёта NPV довольно сложна для восприятия неподготовленным пользователем. Поэтому вычисления лучше производить с помощью онлайн-калькулятора.

Во всех примерах ниже мы использовали исходные данные из первого расчёта: обучение стоит 100 тысяч рублей, длится четыре месяца и даёт ежемесячную прибавку к зарплате в 20 тысяч рублей.

Во всех примерах ниже мы использовали исходные данные из первого расчёта: обучение стоит 100 тысяч рублей, длится четыре месяца и даёт ежемесячную прибавку к зарплате в 20 тысяч рублей.

Как пользоваться калькулятором:

- В столбце «Инвестиции по проекту» нужно указать сумму затрат на образование. В нашем примере это 100 тысяч рублей. Если ваше обучение длится не более года и не предусматривает других затрат, далее ставьте в этот столбец ноли.

- Заполните графу «Годовая ставка дисконтирования». Этот показатель отражает альтернативную стоимость денег — то, сколько принёс бы иной способ вложения той же суммы. Можно использовать текущую ставку по депозитам или ваши собственные ожидания по доходности. Мы возьмём для расчётов среднюю ставку по депозитам на момент написания статьи — 21%.

- В графе «Приток средств по проекту» необходимо указать ожидаемый годовой прирост дохода. Например, если после обучения ваша зарплата вырастет на 20 тысяч рублей, годовой рост доходности составит 240 тысяч рублей.

- Заполните столько полей «Приток средств по проекту», сколько лет хотите взять в расчёт. Для добавления строк используйте знак «+». Доход за каждый год, кроме первого, при расчётах будет уменьшаться на ставку дисконтирования. Сама ставка будет расти: 10,34 во второй год, 20,68 в третий и так далее.

- После заполнения всех полей нажмите кнопку «Вычислить». Так вы рассчитаете свой ориентировочный дополнительный доход. В нашем примере это сумма за три года с учётом инфляции.

Чтобы оценить выгодность инвестиций, важен не столько сам размер показателя чистой приведённой стоимости (NPV), сколько его знак. Положительное значение NPV говорит о том, что вложения принесут прибыль и имеют экономический смысл.

Если вы хотите оценить, насколько прибыльными окажутся разные варианты обучения, смотреть нужно на итоговую сумму: чем она больше, тем сильнее вырастет потенциальный доход.

Считаем IRR, чтобы понять процентную доходность вложений

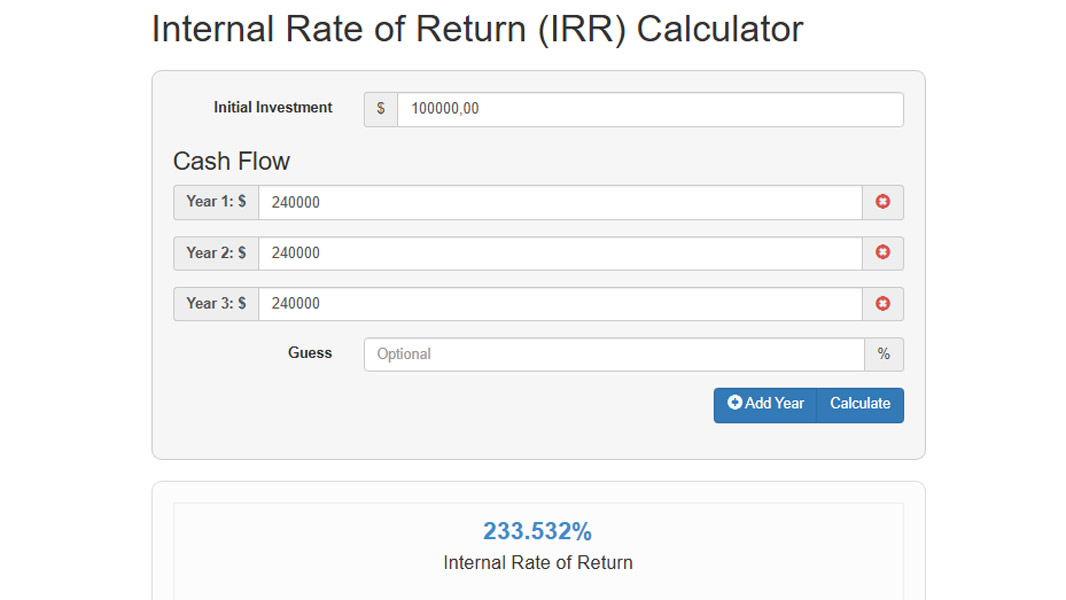

Показатель IRR, или внутренняя норма доходности, помогает оценить окупаемость вложения в процентах и сравнить разные варианты обучения.

IRR — это процентная ставка, при которой все расходы на обучение полностью окупаются. То есть это доходность ваших вложений в образование, выраженная в процентах годовых.

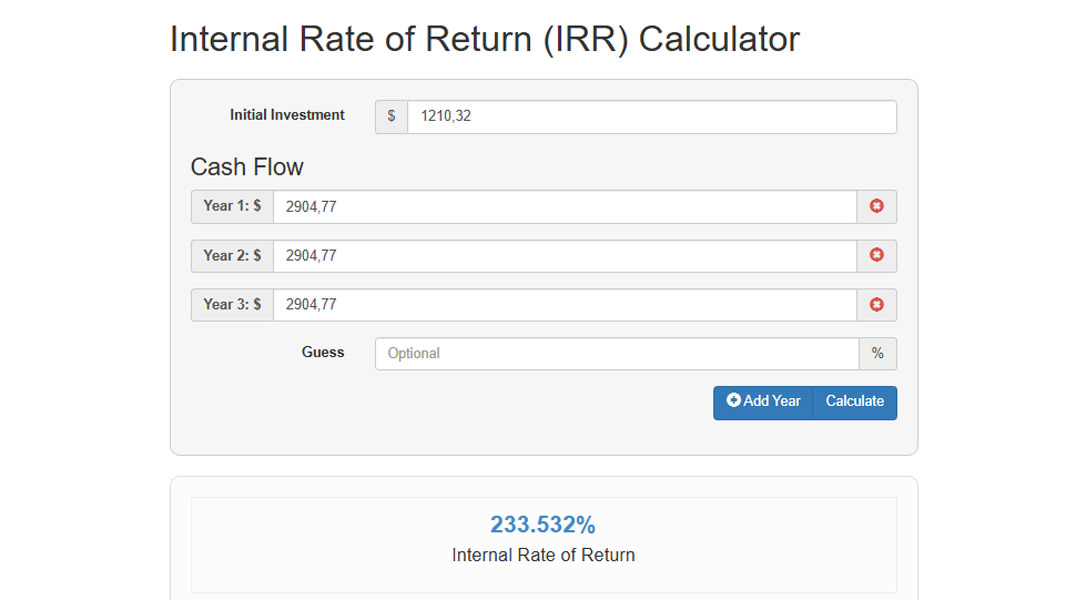

Для вычисления IRR не искушённым в финансовых расчётах людям также лучше пользоваться калькулятором. Вариант по ссылке предназначен для долларовых расчётов, но в нашем случае это не имеет значения. Процентный доход не зависит от валюты, поэтому суммы в рублях можно даже не конвертировать в доллары — итоговый результат будет одинаковым.

Как пользоваться калькулятором:

- Заполните строки Initial Investment (сумма вложений) и Cash flow (будущий доход в годовом выражении). Добавлять годы можно нажатием на кнопку Add Year, а удалять — с помощью крестика в конце строки.

- Строку Guess можно оставить пустой. Она заполняется, когда пользователь понимает, какой примерно процент получится в результате вычислений. Указав это значение, он помогает программе быстрее закончить расчёт. Однако калькулятор работает и без этого, просто считает дольше.

- Когда все данные внесены, нажмите на кнопку Calculate, чтобы запустить вычисления.

- Вскоре под калькулятором появится итоговое значение IRR. На обоих скриншотах в этом примере вычисления уже произведены. На первом — в рублях без конвертации, на втором — с пересчётом затрат и доходов по курсу доллара. Результат оказался идентичным.

Ориентирами при оценке доходности могут стать иные способы вложения денег, например средняя ставка по банковским депозитам. Если IRR выше, чем проценты по вкладу, значит, обучение выгоднее. Если ниже, значит, сейчас выгоднее положить деньги в банк.

Например, если IRR курсов — 30%, а депозит даёт только 16–20%, то переквалификация окупится быстрее и принесёт больше денег в долгосрочной перспективе.

В нашем примере IRR составил 233,5%. Это результат, с которым не сравнится ни один банковский вклад. Значит, пройти это обучение будет очень выгодно. Точно так же по IRR можно сравнивать между собой окупаемость разных курсов.

IRR учитывает не только сумму дохода, но и время: чем быстрее окупается программа обучения, тем выше его значение. Поэтому короткие курсы, как в нашем примере, показывают высокую доходность, а долгие — более низкую.

Возможные риски и как их избежать

Если продолжать аналогию с финансовым рынком, то образование можно назвать инвестицией с переменной доходностью. Будущая зарплата обучающихся зависит не только от их фактической «рыночной ценности», но и от внешних условий и их собственных действий в этих условиях.

Один и тот же диплом может принести как 50 тысяч рублей в месяц, так и 500 тысяч рублей в месяц — разница в том, как применяются знания. К примеру, юрист из небольшого города после повышения квалификации может возглавить отдел в местной компании, найти «удалёнку» в столичной корпорации или заняться онлайн-консультированием в своей сфере права. Финансовый результат в каждом случае будет разным.

От размера прибавки к прежней зарплате напрямую зависит и срок окупаемости обучающего курса. На практике он может сильно не совпасть с предварительным расчётом. Однако здесь можно говорить и об определённой статистике.

Совместное исследование ВШЭ и career.hh.ru показало, что в среднем обучение в магистратуре окупается в срок от 3 до 7 месяцев. В топ-3 по этому показателю входят программы по менеджменту, искусственному интеллекту и IT-профессиям. Они окупятся за 3–3,5 месяца.

Однако, безусловно, есть специальности, где срок окупаемости выше. Например, медицина — там он может превышать 2–3 года. Для снижения рисков можно сразу начать нарабатывать опыт во время учёбы. Это не только снизит эффективную стоимость обучения за счёт заработанных денег, но и повысит шансы не получение большего дохода после окончания обучения.

Алексей ТараповскийОснователь компании Anderida Financial Group, специализируется на финансовом консультировании

Как снизить риски:

- Проверяйте спрос. Перед выбором направления изучите, насколько востребованы соответствующие вакансии на ресурсах по поиску работы. Важно учитывать конкуренцию и реальный спрос на новую профессию, а также не переоценивать доходы на старте.

- Не платите сразу. Бесплатные курсы и книги по интересующей вас специальности помогут понять, действительно ли вам подойдёт такое занятие. Если вскоре у вас пропадёт интерес, то можно пересмотреть свой выбор ещё до финансовых вложений.

- Не выбирайте сферу только по зарплате. Если вы понимаете, что не рождены для IT, не стоит идти туда исключительно ради денег. Когда вместо интереса работа вызывает скуку и отвращение, то вы рискуете быстро выгореть. Именно отсутствие удовольствия от работы — одна из главных причин, по которым россияне чаще всего хотят сменить профессию.

- Сравнивайте учебные программы. Подсчитайте окупаемость и доходность интересных вам вариантов. При выборе также учитывайте, помогает ли организация со стажировками и трудоустройством.

- Не ждите быстрых результатов. Зарплата может вырасти уже через несколько месяцев после обучения. Но инвестиции в образование могут окупаться и дольше.

Ещё одно важное правило для тех, кто решил сменить профессию, — не вкладываться «на всякий случай». Образование работает, только когда вы применяете знания. А если сомневаетесь — начинайте с малого. Особенно это касается дорогих программ: если вы не планируете сразу использовать новые навыки, велик риск, что через год-два рынок изменится, технологии устареют, а мотивация исчезнет.

Неочевидные выгоды инвестиций в навыки

Доход — не единственная причина вкладываться в образование. Помимо знаний, оно даёт нам ещё и определённую «мягкую силу». Речь о сопутствующих навыках и возможностях, которые приходят вместе с новым опытом.

Это, например:

- Нетворкинг. Обучение даёт новые профессиональные контакты, которые могут привести к интересным предложениям. Это можно назвать выходом на «скрытый рынок вакансий», доступ к которому вам вряд ли обеспечат менеджеры по персоналу.

- Гибкость — возможность сменить профессию без «обнуления» карьеры, с опорой на уже имеющиеся навыки. Например, маркетолог, освоивший аналитику данных, не начинает с нуля, а становится «продуктовым маркетологом с экспертизой в метриках», увеличивая свой доход и ценность на рынке.

- Уверенность. Человек, который регулярно учится, лучше знает себе цену и увереннее ведёт переговоры о зарплате.

Получается, что главный плюс вложений в образование — это не столько рост доходов, сколько «профессиональная устойчивость». Те, кто инвестирует в своё профессиональное будущее, перестают зависеть от одной должности.

Коротко

Образование — это инвестиция в человеческий капитал, и её эффективность можно измерить. Ключевое — реалистично оценить затраты, потенциальный доход и сроки окупаемости. Это можно сделать с помощью формулы «стоимость обучения/прирост ежемесячного дохода», а также IRR и NPV.

Инвестиции в образование — это актив, который нельзя потерять или обесценить. Даже если доход не вырастет сразу, со временем он вырастет кратно, особенно если навыки востребованы.

Главное правило: учиться стоит тому, что даёт реальную прибавку к зарплате или открывает двери в новую, более высокооплачиваемую профессию. Начать лучше с бесплатных курсов и книг — так вы сможете без вложений «примерить» дело на себя.

При этом помните, что деньги — не единственное мерило успеха. В погоне за ними не стоит игнорировать свои склонности и выбирать неинтересное вам дело, даже если доходы в этой сфере кратно выше, чем вы имеете сейчас.