Налог на вклады в 2025 году: кто и сколько должен

На протяжении 2024 года максимальная ставка по депозитам в топ-10 банков находилась в диапазоне от 14,8 до 21,7% годовых. Высокая доходность стимулировала граждан к сбережению. В результате вклады населения за указанный период выросли на 26% и достигли 57 триллионов рублей. Приближается срок уплаты налога на доходы, полученные с банковских вкладов: уплатить его необходимо до 1 декабря 2025 года. Рассказываем, кому и сколько придётся заплатить.

Что подлежит налогообложению

Сами по себе накопления на депозитах не являются объектом налогообложения. Налогом на доходы (НДФЛ) облагается лишь полученная с них процентная прибыль.

Например, если на вашем вкладе лежит 2 миллиона рублей — это ваш актив, платить налоги с которого не нужно. За год вы заработали на нём 350 тысяч рублей. Это уже ваш доход, он подлежит налогообложению.

Если вы держите деньги не только на вкладе, но и накопительном счёте, то налог начисляют на весь полученный доход.

Например, если вы за год получили процентный доход по одному вкладу 100 тысяч рублей, по второму — 250 тысяч рублей, и начисленные проценты по накопительному счёту составили 20 тысяч рублей, суммарный депозитный доход составит 370 тысяч рублей.

Важно: при вычислении депозитных доходов не учитывают прибыль по эскроу-счетам и по вкладам по ставке до 1%, если она действовала в течение всего года.

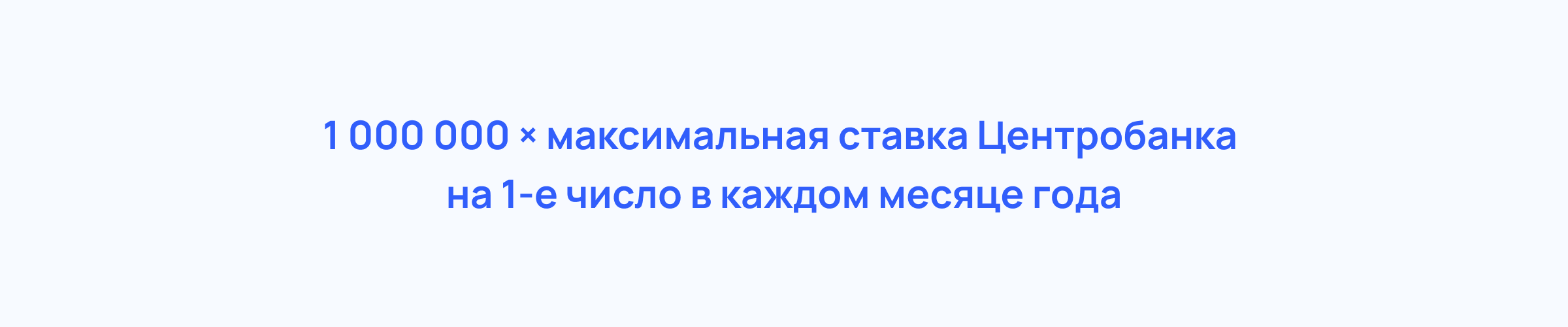

Закон устанавливает необлагаемую сумму депозитных доходов, с которой платить налоговый сбор не нужно. Она рассчитывается следующим образом:

В 2024 году ставка ЦБ достигала максимального значения в размере 21%. Это значит, что доходы в сумме до 210 тысяч рублей не подлежат налогообложению (1000 000 х 21% = 210 000). Все, кто получил процентный доход больше этой величины, должны уплатить сбор.

Сколько нужно заплатить

Размер сбора за депозитную прибыль, полученную в 2024 году, зависит от величины вашего совокупного дохода. Он составляет:

- 13% при доходе менее 5 миллионов рублей;

- 15% при доходе свыше 5 миллионов.

Допустим, за 2024 год вам выплатили зарплату в размере 1,3 миллиона рублей. Также у вас имелось два вклада:

- в размере 800 тысяч рублей под 14% годовых;

- в сумме 1,3 миллиона рублей под 16%.

Таким образом, процентный доход составил 320 тысяч рублей (800 000 х 14% + 1 300 000 х 16% = 320 000). В общем, вы заработали 1,62 миллиона рублей. Соответственно, налог будет исчисляться по ставке 13%.

Определим, какую сумму сбора вам придётся уплатить. Для этого из величины процентного дохода вычтем необлагаемую часть и умножим на 13%:

320 000 – 210 000 = 110 000 рублей;

110 000 х 13% = 14 300 рублей.

При определении базы налога на прибыль учитывают в том периоде, когда она была фактически получена, то есть поступила на ваш счёт. Например, если у вас был открыт вклад на 2 года с выплатой процентов в конце срока договора, то доход учтут на дату закрытия депозита.

На долгосрочные депозиты, действующие более 15 месяцев, по которым проценты приходят в конце срока, распространяется льгота: сумма необлагаемой прибыли учитывается за каждый год действия вклада.

Допустим, за 2024 год по краткосрочному депозиту вы получили прибыль 100 тысяч рублей. Плюс к этому открыли вклад на полтора года, завершающийся в 2025 году. За 2024 год у вас останется неизрасходованным необлагаемый лимит в размере 110 тысяч рублей (210 000 – 100 000 = 110 000). В 2025 году ваш необлагаемый лимит будет увеличен на эту сумму.

Если депозит валютный

По валютным депозитам размер прибыли рассчитывается по официальному курсу рубля на день выплаты. При расчёте не берётся в учёт изменение суммы вклада, возникшее из-за колебаний курса.

Например, за ваш валютный вклад, открытый в ноябре 2024 года, 24 декабря пришёл доход в размере 500 долларов. Курс доллара на эту дату составлял 101,6 рубля. Значит, ваш доход по этому депозиту — 50,8 тысячи рублей (500 х 101,6). Если это ваш единственный вклад, налог за него платить не нужно, поскольку сумма прибыли меньше необлагаемого лимита.

Когда и как платить налог

Налог платится до 1 декабря года, следующего за годом получения прибыли. То есть в текущем году вам нужно уплатить сбор за доход, который поступил в 2024 году.

Уведомления о начисленной сумме сбора налоговая служба (ФНС) рассылает по почте, размещает в личных кабинетах на сайте ФНС и Госуслугах не позже чем за 30 суток до срока оплаты. Если у гражданина зарегистрирован кабинет налогоплательщика или он выбрал электронный способ получения документов, бумажные уведомления не отправляют.

Уплатить налоговый сбор можно в отделении банка или онлайн: с помощью банковской карты и Системы быстрых платежей (СБП).

Главное

Под налогообложение подпадают не сами вклады, а только начисленный на них доход за вычетом необлагаемой части.

Процентная прибыль, полученная в 2024 году, не облагается налогом в сумме до 210 тысяч рублей. С доходов, превышающих эту величину, нужно уплатить НДФЛ в размере 13 или 15% в зависимости от размера вашего совокупного дохода.

Начисления по налогу производит ФНС — они появляются в личных кабинетах на сайте ведомства и на Госуслугах. Бумажные уведомления рассылают тем, у кого нет кабинета налогоплательщика на портале ФНС и кто не выбрал электронный способ получения документов.