Что нужно знать о банковских вкладах: полезная информация простыми словами

В этой статье расскажем, какие виды вкладов существуют и какие полезные дополнительные опции предлагают банки своим вкладчикам. Вы узнаете, что стоит учитывать при подборе вклада, а также как с его помощью приумножить накопления.

Что такое вклад

Банковский вклад — это деньги, которые вкладчик передаёт банку на хранение и для получения дохода. Эти деньги банк использует для своей деятельности, а вкладчику выплачивает проценты. Вклад иногда называют депозитом, так как он является его разновидностью. Депозитом могут быть также ценные бумаги и драгоценные металлы, а вкладом — только денежные средства.

Вклад нужен, чтобы сохранить деньги и получить дополнительный доход. По сравнению с инвестициями на бирже и другими финансовыми инструментами вклад имеет минимальные риски.

Преимущества вклада:

- хранение от «случайных» трат;

- сбережение от инфляции;

- страхование до 1,4 млн рублей.

До 1,4 млн рублей на вкладе застрахованы, если банк участвует в государственной программе страхования вкладов. Наличие страховки гарантирует возврат при возникновении страхового случая — потери лицензии или запуска процедуры банкротства.

Вы можете проверить, участвует ли банк в государственной программе страхования вкладов, на сайтах Банка России (www.cbr.ru) или по телефону горячей линии Агентства по страхованию вкладов: 8 (800) 200-08-05.

Виды банковских вкладов

Вклад до востребования

Вклад до востребования (или бессрочный) — это вклад без точного срока действия с возможностью снятия и пополнения. Он действует до тех пор, пока сам вкладчик не закроет счёт и не расторгнет договор. На таком вкладе проценты начисляются на остаток денежных средств.

Пример: вложили 100 тыс. рублей, а через пару дней сняли 30 тыс. рублей. В этом случае в конце расчётного периода процент по вкладу начисляется только на оставшиеся 70 тыс. рублей.

Минус бессрочного вклада — самые низкие проценты. Они варьируются от 0,01 до 0,1% годовых. Значительно приумножить капитал вряд ли получится.

Договор банковского вклада: условия, ставки, возмещение

Срочный вклад

Популярные депозиты, представленные сейчас на рынке банковских услуг, — это разновидности срочных вкладов, которые делятся на:

- краткосрочные до трёх месяцев;

- среднесрочные до девяти месяцев;

- долгосрочные на один год и более.

Процентная ставка меняется в зависимости от срока. В 2024 году ставка выше для краткосрочных и среднесрочных вкладов.

Срочные вклады часто делятся по задачам вкладчика: для сбережения, для накопления или для трат.

Сберегательный вклад предназначен для хранения и накопления денежных средств. Он позволяет получать максимальный доход. У него процентная ставка выше, чем для накопительных вкладов, и чаще всего не меняется весь срок.

Накопительный вклад можно пополнять, но процентная ставка по нему будет ниже.

Расчётный вклад предусматривает возможность пополнения и частичного снятия. Он имеет меньше ограничений по операциям, а ставка ещё ниже.

Валютный вклад

Некоторые банки предлагают вклады в иностранной валюте. Рублёвый доход в этом случае зависит не только от процентной ставки, но и от разницы курсов в день внесения денег и закрытия депозита.

Мультивалютный вклад — это вклад, в котором можно сочетать несколько валют. Доход будет зависеть от кросс-курсов при обмене валют в таком вкладе. Поэтому его стоит выбирать только в том случае, если вы готовы взять на себя такой риск,— материалы ЦБ РФ.

Из-за санкций не все банки открывают вклады в ранее популярных долларах и евро.

Если раньше чаще всего открывались счета в долларах и евро, то теперь всё чаще это юани. Другие валюты дружественных стран пока не получили такого же распространения.

Анна ВолковаДиректор по развитию розничного бизнеса банка Синара

Специальные депозитные программы

Процентная ставка по ним может быть выше из-за дополнительных условий к вкладчикам.

Такие программы банки предлагают:

пенсионерам;

- предпринимателям;

- собственным сотрудникам банка;

- сотрудникам определённых организаций, при условии, что банк является зарплатным.

Дополнительные условия вкладов

Часто банки предлагают подключение дополнительных опций, которые позволяют управлять сбережениями и повышают привлекательность депозитов.

Вклад с капитализацией предполагает, что с оговорённой периодичностью начисленные проценты добавляются к основной сумме вклада. Они увеличивают базу для следующих начислений. Накопления увеличиваются быстрее. Но реальный эффект от сложного процента заметен при долгосрочных вложениях и крупных суммах.

Сложный процент — это когда проценты начисляются не только на начальную сумму вклада, но и на проценты, которые уже были начислены за предыдущие периоды.

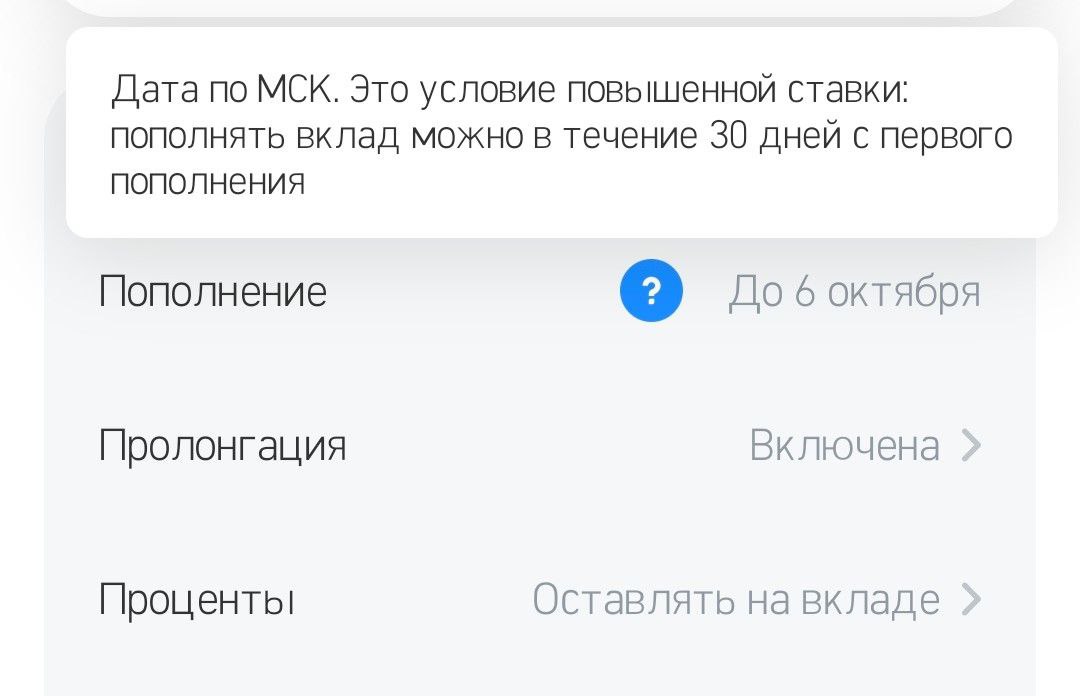

Обращайте внимание на тип капитализации, то есть начисления процентов: она может происходить в конце срока, а может проходить с определённой периодичностью, например раз в три месяца или раз в полгода. Выплаченные проценты можно оставлять на вкладе или зачислять на отдельный счёт. В первом случае доходность будет выше.

Анна ВолковаДиректор по развитию розничного бизнеса банка Синара

Автоматическое продление (пролонгация). Если вы не закрываете вклад по окончании срока, банк может автоматически продлить его на тот же срок и на действующих на момент продления условиях. Эту опцию можно включить в договор или настроить в приложении банка.

Автоматическое пополнение. Удобная настраиваемая опция для тех, кто открывает вклад с пополнением. Вы можете настроить сумму, которая ежемесячно будет перечисляться с вашей карты на вклад.

Льготное расторжение. Обычно при досрочном снятии денег вкладчик теряет накопленные проценты, получая минимальный доход по ставке до востребования. В некоторых случаях банк может выплатить проценты по льготной ставке. Она ниже, чем та, которую клиент получил бы в конце срока договора, но все же выше минимальной.

Как выбрать вклад

При выборе вклада обращайте внимание на следующие условия.

- Сумма. Часто процент зависит от размера вклада: чем больше вы готовы принести денег банку, тем выше будет ставка.

- Срок. Важно не ошибиться с тем, когда вам понадобятся деньги. При досрочном снятии вы потеряете заметную часть дохода.

- Валюта. Валютный вклад может пригодиться, если вы копите на путешествие или хотите застраховаться от девальвации рубля.

- Ставка. Предложения банков сильно зависят от текущей ключевой ставки Центробанка и прогнозов её изменения. Обычно длинные вклады выгоднее, но когда на рынке ждут дальнейшего роста ключевой ставки, по среднесрочным вложения дают большую доходность.

- Дополнительные условия и опции. Возможность пополнения и/или снятия снижает процент по вкладу. Зато у банков часто можно найти дополнительные условия, которые его повышают. Например, большую ставку предлагают по зарплатным или премиальным программам. Также распространены акционные приветственные вклады: банки привлекают новых клиентов благодаря повышенным ставкам.

Выбор вклада в текущей экономической ситуации

ЦБ РФ 25 октября поднял ключевую ставку сразу на 200 б.п. до 21%, а также не исключил дальнейшего ужесточения денежно-кредитной политики на следующих заседаниях. В связи с ростом ключевой ставки эксперты рекомендуют россиянам размещать свои средства на накопительных счетах и срочных депозитах.

Ключевая ставка и её влияние на финансы

Ранее банки уже частично учли своих в депозитных ставках рост ключевой ставки на октябрьском заседании ЦБ, но все же не такой существенный, объясняет аналитик ФГ «Финам» Игорь Додонов. Он полагает, что ставки по вкладам в ближайшие недели могут увеличиться еще на 1–1,5 п.п.

Стоит немного подождать реакции банков и разместить их на депозитах сроком три-шесть месяцев, по которым предлагаются наиболее привлекательные условия. Затем, когда появятся сигналы скорого начала смягчения ДКП, можно будет переложить их на долгосрочный депозит, зафиксировав тем самым высокую доходность на продолжительный срок.

Игорь Додонованалитик ФГ «Финам»

Если же деньги уже лежат на вкладе, то тут трудно сказать, что выгоднее — перекладываться с потерей уже начисленных процентов на новый вклад под более высокий процент или ждать окончания срока действия текущего вклада. Так как при досрочном закрытии вклада проценты сгорают.

Однозначный ответ на этот вопрос даёт главный аналитик Совкомбанка Анна Землянова:

Если у вас короткий вклад с близким сроком погашения, то стоит дождаться срока, чтобы не потерять проценты, а потом вложить средства на новый вклад с высокой ставкой.

По её мнению, рассмотреть вклады с максимально длинным сроком стоит, только когда ключевая ставка достигнет своего пика. Землянова ожидает рост ставки до 22% до конца года, так как Банк России оставил сигнал о возможности дальнейшего повышения ставки.

Коротко

- Вклады можно разделить по срокам — бессрочные и срочные, функционалу — сберегательные, накопительные, расчётные, а также валюте — рублёвые и валютные.

- Банки предлагают дополнительные опции: капитализацию, частичное снятие и возможность пополнения, автоматическое пополнение и автоматическое продление, льготное расторжение.

- Вклад является единственным сберегательным инструментом, гарантирующим доходность и защиту капитала вплоть до 1,4 млн рублей. Для тех, кто ищет надёжный способ хранения денег, — это хороший вариант.